Vaše skóre FICO® spadá do rozmezí 740 až 799, které lze považovat za velmi dobré. Skóre 740 FICO® Score je vyšší než průměrné úvěrové skóre. Dlužníci se skóre v rozmezí velmi dobrého skóre se obvykle kvalifikují pro lepší úrokové sazby a nabídky produktů věřitelů.

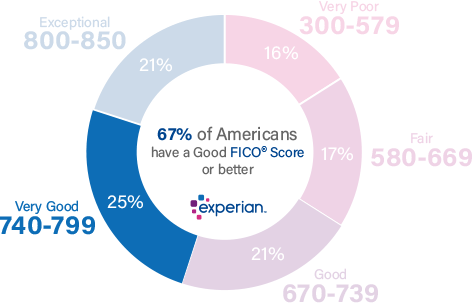

25 % všech spotřebitelů má skóre FICO® v rozmezí velmi dobrého skóre.

Z hlediska statistiky je pravděpodobné, že pouze 1 % spotřebitelů s velmi dobrým skóre FICO® se v budoucnu stane vážně delikventními.

Zlepšení úvěrového skóre 740

Skóre FICO® 740 je výrazně nad průměrným úvěrovým skóre 704, ale stále je co zlepšovat.

Mezi spotřebiteli s úvěrovým skóre FICO® 740 je průměrná míra využití úvěru 31,8 %.

Nejlepším způsobem, jak zjistit, jak zlepšit své úvěrové skóre, je zkontrolovat své skóre FICO®. Spolu se svým skóre obdržíte informace o způsobech, jak si můžete skóre zvýšit, a to na základě konkrétních informací ve vašem úvěrovém souboru. Najdete zde také několik dobrých obecných tipů na zlepšení skóre.

Proč je velmi dobré úvěrové skóre docela skvělé

Úvěrové skóre v rozmezí velmi dobrého skóre znamená prokazatelnou historii včasného placení účtů a dobré správy úvěrů. Opožděné platby a jiné negativní záznamy ve vašem úvěrovém souboru jsou vzácné nebo se vůbec nevyskytují, a pokud se nějaké objeví, jsou pravděpodobně nejméně několik let staré.

Lidé s úvěrovým skóre 740 obvykle platí své účty včas; ve skutečnosti se opožděné platby objevují pouze ve 23 % jejich úvěrových zpráv.

Lidé jako vy s velmi dobrým úvěrovým skóre jsou atraktivními zákazníky pro banky a vydavatele kreditních karet, kteří dlužníkům jako vy obvykle nabízejí lepší než průměrné úvěrové podmínky. Ty mohou zahrnovat možnosti refinancování starších úvěrů s lepšími sazbami, než jaké jste mohli získat v minulých letech, a šance zaregistrovat se ke kreditním kartám s lákavými odměnami i relativně nízkými úrokovými sazbami.

Zachování kurzu s velmi dobrou úvěrovou historií

Vaše úvěrové skóre 740 znamená, že jste toho dělali hodně správně. Abyste neztratili své postavení, dávejte pozor na to, abyste se vyvarovali chování, které může snížit vaše úvěrové skóre.

Mezi faktory, které mohou mít negativní vliv na velmi dobré úvěrové skóre, patří:

Míra využití revolvingového úvěru Míra využití neboli míra využití je měřítkem toho, jak blízko jste k „vyčerpání“ účtů na kreditních kartách. Můžete ji vypočítat pro každý svůj účet kreditní karty tak, že vydělíte nesplacený zůstatek výpůjčním limitem karty a pak vynásobíte 100, čímž získáte procento. Celkovou míru využití můžete také zjistit vydělením součtu zůstatků na všech vašich kartách součtem všech jejich výdajových limitů (včetně limitů na kartách bez zůstatků).

| Zůstatek | Výdajový limit | Míra využití (%) | |

|---|---|---|---|

| MasterCard | $1 200 | $4,000 | 30% |

| VISA | $1 000 | $6 000 | 17% |

| American Express | $3,000 | $10 000 | 30% |

| Celkem | $5 200 | $20 000 | 26% |

Většina odborníků doporučuje udržovat míru využití na úrovni 30 % nebo nižší – na jednotlivých účtech a na všech účtech celkem, abyste si nesnížili kreditní skóre. Čím více se některá z těchto sazeb blíží 100 %, tím více poškozuje vaše úvěrové skóre. Míra využití je zodpovědná za téměř třetinu (30 %) vašeho úvěrového skóre.

Na pozdních a zmeškaných platbách hodně záleží. Více než třetinu (35 %) vašeho skóre ovlivňuje přítomnost (nebo absence) opožděných nebo zmeškaných plateb. Pokud jsou opožděné nebo zmeškané platby součástí vaší úvěrové historie, výrazně pomůžete svému úvěrovému skóre, pokud si osvojíte rutinu včasného placení účtů.

Čas je na vaší straně. Pokud však budete pečlivě spravovat svůj úvěr a budete včas platit, vaše úvěrové skóre bude mít tendenci se časem zvyšovat. Ve skutečnosti, pokud jsou všechny ostatní vlivy na skóre stejné, delší úvěrová historie přinese vyšší úvěrové skóre než kratší. Pokud jste novým dlužníkem, nemůžete na tom mnoho změnit, kromě toho, že budete trpěliví a budete dodržovat své účty. Délka úvěrové historie se podílí na vašem úvěrovém skóre až 15 %.

Složení dluhu. Systém hodnocení úvěruschopnosti FICO® má tendenci upřednostňovat více úvěrových účtů s kombinací revolvingových úvěrů (účty, jako jsou kreditní karty, které vám umožňují půjčovat si proti výdajovému limitu a provádět měsíční splátky v různé výši) a splátkových úvěrů (např. úvěry na auto, hypotéky a studentské půjčky s pevně stanovenými měsíčními splátkami a pevnou dobou splácení). Úvěrový mix se podílí na vašem úvěrovém skóre asi 10 %.

Žádosti o úvěr a nové úvěrové účty mají obvykle krátkodobý negativní vliv na vaše úvěrové skóre. Když požádáte o nový úvěr nebo si vezmete další dluh, systémy úvěrového hodnocení vás označí jako osobu s větším rizikem, že nebudete schopni splácet své účty. Kreditní skóre se v takovém případě mírně sníží, ale obvykle se během několika měsíců obnoví, pokud dodržujete všechny splátky. Nová úvěrová aktivita se může podílet až 10 % na vašem celkovém úvěrovém skóre.

Když se ve vaší úvěrové zprávě objeví veřejné záznamy, mohou mít vážný negativní dopad na vaše úvěrové skóre. Záznamy, jako jsou bankroty, se neobjevují v každé úvěrové zprávě, takže je nelze procentuálně srovnávat s ostatními vlivy na úvěrové skóre, ale mohou zastínit všechny ostatní faktory a vážně snížit vaše úvěrové skóre. Například bankrot může zůstat ve vaší úvěrové zprávě po dobu 10 let. Pokud jsou ve vaší úvěrové zprávě zástavní práva nebo rozsudky, je ve vašem nejlepším zájmu je co nejdříve vyřešit.

36 % osob se skóre 740 FICO® má úvěrové portfolio, které zahrnuje úvěr na auto, a 33 % má hypoteční úvěr.

Ochraňte své úvěrové skóre před podvody

Lidé s velmi dobrým úvěrovým skóre mohou být atraktivním cílem pro zloděje identity, kteří se touží zmocnit vaší těžce získané úvěrové historie. Chcete-li se před touto možností chránit, zvažte používání služeb monitorování úvěrů a ochrany proti krádeži identity, které dokáží odhalit neoprávněnou úvěrovou aktivitu. Služby monitorování úvěrů a ochrany proti krádeži identity s funkcí uzamčení úvěru vás mohou upozornit dříve, než si zločinci mohou vzít falešné půjčky vaším jménem.

Monitorování úvěrů je také užitečné pro sledování změn vašeho úvěrového skóre. Může vás podnítit k přijetí opatření, pokud vaše skóre začne klesat, a pomůže vám měřit zlepšení při snaze dosáhnout skóre FICO® v rozmezí výjimečných hodnot (800-850).

V roce 2017 bylo odhaleno téměř 158 milionů čísel sociálního zabezpečení, což je více než osminásobný nárůst oproti roku 2016.

Zjistěte více o svém kreditním skóre

Kreditní skóre 740 je velmi dobré, ale může být ještě lepší. Pokud se vám podaří zvýšit své skóre do pásma Výjimečné (800-850), můžete získat nárok na ty nejlepší úvěrové podmínky, včetně nejnižších úrokových sazeb a poplatků a nejlákavějších programů odměn u kreditních karet. Skvělým začátkem je získat bezplatnou úvěrovou zprávu od společnosti Experian a zkontrolovat své úvěrové skóre, abyste zjistili konkrétní faktory, které mají na vaše skóre největší vliv. Přečtěte si více o rozmezí skóre a o tom, co je dobré úvěrové skóre.