4.1 – Dwie strony tej samej monety

Czy pamiętasz bollywoodzki super hit z 1975 roku „Deewaar”, który osiągnął status kultowego za niesamowicie słynny dialog „Mere paas maa hai” ☺? Film opowiada o dwóch braciach pochodzących z tej samej matki. Podczas gdy jeden brat, sprawiedliwy w życiu dorasta, aby stać się policjantem, drugi brat okazuje się być notorycznym przestępcą, którego poglądy na życie jest diametralnie różny od jego brata policjanta.

Cóż, powód, dla którego mówię o tym legendarnym filmie teraz jest to, że pisarz opcji i nabywca opcji są nieco porównywalne do tych braci. Są to dwie strony tej samej monety. Oczywiście, w przeciwieństwie do braci Deewaar nie ma poglądu na moralność, jeśli chodzi o Opcje handlu, a raczej pogląd jest bardziej na rynkach i to, czego oczekuje się od rynków. Jednak jest jedna rzecz, którą należy pamiętać tutaj – cokolwiek dzieje się do sprzedawcy opcji w kategoriach P&L, dokładne przeciwieństwo dzieje się do nabywcy opcji i vice versa. Na przykład, jeśli pisarz opcji robi Rs.70/- w zyskach, to automatycznie oznacza, że kupujący opcję traci Rs.70/-. Oto krótka lista takich uogólnień –

- Jeśli kupujący opcję ma ograniczone ryzyko (w zakresie zapłaconej premii), wtedy sprzedawca opcji ma ograniczony zysk (ponownie w zakresie premii, którą otrzymuje)

- Jeśli nabywca opcji ma nieograniczony potencjał zysku, wtedy sprzedawca opcji potencjalnie ma nieograniczone ryzyko

- Punkt krytyczny jest punktem, w którym nabywca opcji zaczyna zarabiać pieniądze, jest to dokładnie ten sam punkt, w którym pisarz opcji zaczyna tracić pieniądze

- Jeśli nabywca opcji robi Rs.X w zysku, to implikuje, że sprzedawca opcji robi stratę Rs.X

- Jeśli nabywca opcji traci Rs.X, to implikuje, że sprzedawca opcji robi Rs.X w zyskach

- Ostatnio, jeśli nabywca opcji jest zdania, że cena rynkowa wzrośnie (powyżej ceny wykonania, aby być szczególnie) to sprzedawca opcji byłby zdania, że rynek pozostanie na lub poniżej ceny wykonania … i vice versa.

Aby docenić te punkty dalej byłoby sensowne, aby spojrzeć na Opcja Call z perspektywy sprzedawcy, który jest celem tego rozdziału.

Zanim przejdziemy dalej, muszę cię ostrzec przed czymś w tym rozdziale – ponieważ istnieje P&L symetria między sprzedawcą opcji i kupującym, dyskusja w tym rozdziale będzie wyglądać bardzo podobnie do dyskusji, którą właśnie mieliśmy w poprzednim rozdziale, stąd istnieje możliwość, że możesz po prostu pominąć ten rozdział. Proszę tego nie robić, proponuję zachować czujność, aby zauważyć subtelną różnicę i ogromny wpływ, jaki ma ona na P&L wystawcy opcji kupna.

4.2 – Sprzedawca opcji kupna i jego proces myślowy

Przypomnij sobie przykład nieruchomości 'Ajay-Venu’ z rozdziału 1 – omówiliśmy 3 możliwe scenariusze, które doprowadziłyby umowę do logicznego zakończenia –

- Cena ziemi porusza się powyżej Rs.500,000 (dobry dla Ajaya – nabywcy opcji)

- Cena pozostaje płaska na poziomie Rs.500,000 (dobry dla Venu – sprzedawcy opcji)

- Cena porusza się niżej niż Rs.500,000 (dobry dla Venu – sprzedawcy opcji)

Jeśli zauważysz, nabywca opcji ma statystycznie niekorzystną sytuację, gdy kupuje opcje – tylko 1 możliwy scenariusz z trzech przynosi korzyści nabywcy opcji. Innymi słowy 2 z 3 scenariuszy są korzystne dla sprzedawcy opcji. Jest to tylko jeden z bodźców dla pisarza opcji do sprzedaży opcji. Oprócz tej naturalnej krawędzi statystycznej, jeśli sprzedawca opcji również ma dobry wgląd w rynek, a następnie szanse sprzedawcy opcji jest opłacalne są dość wysokie.

Proszę zwrócić uwagę, mówię tylko o naturalnej krawędzi statystycznej tutaj i w żaden sposób nie jestem sugerując, że sprzedawca opcji zawsze będzie zarabiać.

Anyway weźmy teraz ten sam przykład „Bajaj Auto” podjęliśmy w poprzednim rozdziale i zbudować sprawę dla sprzedawcy opcji call i zrozumieć, jak on będzie zobaczyć tę samą sytuację. Pozwólcie, że ponownie zamieszczę wykres –

- Akcje zostały mocno pobite w dół, wyraźnie sentyment jest niezwykle słaby

- Ponieważ akcje zostały tak mocno pobite w dół – sugeruje to, że wielu inwestorów/traderów w akcje utknęło w desperackich długich pozycjach

- Każdy wzrost ceny akcji będzie traktowany jako okazja do wyjścia z utkniętych długich pozycji

- Pod tym względem, istnieje niewielka szansa, że cena akcji wzrośnie w pośpiechu – zwłaszcza w najbliższym czasie

- Ponieważ oczekiwanie jest takie, że cena akcji nie wzrośnie, sprzedaż opcji kupna Bajaj Auto i zebranie premii może być postrzegane jako dobra okazja handlowa

Z tymi myślami, wystawca opcji decyduje się na sprzedaż opcji kupna. Najważniejszym punktem, aby zauważyć tutaj jest – sprzedawca opcji sprzedaje opcję kupna, ponieważ wierzy, że cena Bajaj Auto NIE wzrośnie w najbliższej przyszłości. Dlatego uważa, że sprzedaż opcji call i zbieranie premii jest dobrą strategią.

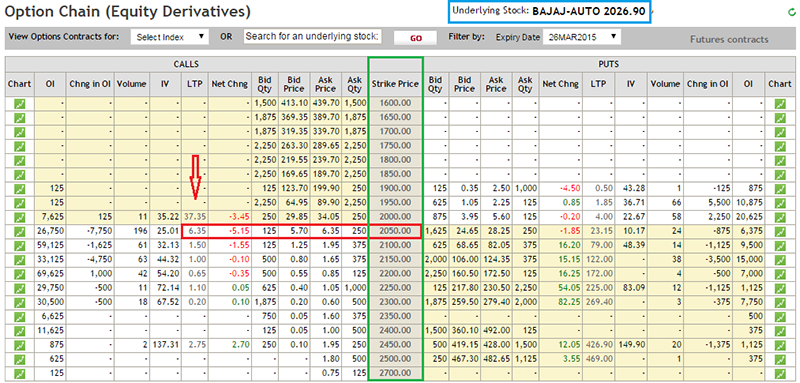

Jak już wspomniałem w poprzednim rozdziale, wybór właściwej ceny wykonania jest bardzo ważnym aspektem handlu opcjami. Porozmawiamy o tym bardziej szczegółowo w miarę postępów w tym module. Na razie załóżmy, że sprzedawca opcji decyduje się sprzedać opcję Bajaj Auto z ceną wykonania 2050 i zebrać Rs.6.35/- jako premię. Proszę odnieść się do łańcucha opcji poniżej dla szczegółów –

Przeprowadźmy teraz to samo ćwiczenie, które przeprowadziliśmy w poprzednim rozdziale, aby zrozumieć profil P&L sprzedawcy opcji kupna i w procesie dokonywania wymaganych uogólnień. Koncepcja wartości wewnętrznej opcji, którą omawialiśmy w poprzednim rozdziale, będzie obowiązywać również w tym rozdziale.

| Nr seryjny. | Prawdopodobne wartości spot | Premium Received | Intrinsic Value (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

| 01 | 1990 | + 6.35 | 1990 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 02 | 2000 | + 6.35 | 2000 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 03 | 2010 | + 6.35 | 2010 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 04 | 2020 | + 6.35 | 2020 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 05 | 2030 | + 6.35 | 2030 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 06 | 2040 | + 6.35 | 2040 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 07 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 08 | 2060 | + 6.35 | 2060 – 2050 = 10 | = 6.35 – 10 = – 3.65 |

| 09 | 2070 | + 6.35 | 2070 – 2050 = 20 | = 6.35 – 20 = – 13.65 |

| 10 | 2080 | + 6.35 | 2080 – 2050 = 30 | = 6.35 – 30 = – 23.65 |

| 11 | 2090 | + 6.35 | 2090 – 2050 = 40 | = 6.35 – 40 = – 33.65 |

| 12 | 2100 | + 6.35 | 2100 – 2050 = 50 | = 6.35 – 50 = – 43.65 |

Zanim przejdziemy do omawiania powyższej tabeli, należy zwrócić uwagę na –

- Znak dodatni w kolumnie „premia otrzymana” oznacza wpływ (kredyt) gotówki do wystawcy opcji

- Wartość wewnętrzna opcji (w momencie wygaśnięcia) pozostaje taka sama niezależnie od nabywcy lub sprzedawcy opcji kupna

- Kalkulacja P&L netto dla wystawcy opcji zmienia się nieznacznie, logika idzie tak

- Gdy sprzedawca opcji sprzedaje opcje, otrzymuje premię (na przykład Rs.6.35/). On będzie doświadczenie straty tylko po stracił całą premię. Znaczenie po otrzymaniu premii Rs.6.35, jeśli traci Rs.5/- oznacza to, że jest jeszcze w zysku Rs.1.35/-. Stąd, aby sprzedawca opcji doświadczył straty, musi najpierw stracić premię, którą otrzymał, każde pieniądze, które straci ponad otrzymaną premię, będą jego prawdziwą stratą. Stąd obliczenie P&L byłoby „Premia – Wartość wewnętrzna”

- Możesz rozszerzyć ten sam argument na nabywcę opcji. Ponieważ nabywca opcji płaci premię, musi najpierw odzyskać premię, którą zapłacił, a więc byłby zyskowny ponad kwotę premii, którą otrzymał, stąd obliczenie P&L byłoby „Wartość wewnętrzna – premia”.

Powyższa tabela powinna być już dla Ciebie znajoma. Przyjrzyjmy się tabeli i dokonajmy kilku uogólnień (pamiętajmy, że cena wykonania to 2050) –

- Dopóki Bajaj Auto pozostaje na poziomie lub poniżej ceny wykonania 2050, sprzedawca opcji zarabia pieniądze – dostaje do kieszeni całą premię Rs.6.35/-. Należy jednak pamiętać, że zysk pozostaje na stałym poziomie 6,35/-..35/-.

- Uogólnienie 1 – Wystawca opcji kupna doświadcza maksymalnego zysku w zakresie otrzymanej premii tak długo, jak cena spot pozostaje na poziomie lub poniżej ceny wykonania (dla opcji kupna)

- Wystawca opcji doświadcza straty, gdy Bajaj Auto zaczyna poruszać się powyżej ceny wykonania 2050

- Uogólnienie 2 – Wystawca opcji kupna zaczyna tracić pieniądze, gdy cena spot porusza się powyżej i powyżej ceny wykonania. Im bardziej cena spot oddala się od ceny wykonania, tym większa strata.

- Z powyższych 2 uogólnień, można wyciągnąć wniosek, że, sprzedawca opcji może osiągnąć ograniczone zyski i może doświadczyć nieograniczonej straty

Możemy ująć te uogólnienia we wzór do oszacowania P&L sprzedawcy opcji Call –

P&L = Premium – Max

Postępując według powyższego wzoru, oceńmy P&L dla kilku możliwych wartości spot w momencie wygaśnięcia –

- 2023

- 2072

- 2055

Rozwiązanie jest następujące –

@2023

= 6.35 – Max

= 6.35 – Max

= 6.35 – 0

= 6.35

Odpowiedź jest zgodna z Uogólnieniem 1 (zysk ograniczony do wysokości otrzymanej premii).

@2072

= 6.35 – Max

= 6.35 – 22

= -15.56

Odpowiedź jest zgodna z Uogólnieniem 2 (wystawcy opcji kupna doświadczają straty, gdy cena spot porusza się powyżej ceny wykonania)

@2055

= 6.35 – Max

= 6.35 – Max

= 6.35 – 5

= 1.35

Mimo, że cena spot jest wyższa niż strike, wydaje się, że wystawca opcji kupna nadal zarabia tutaj trochę pieniędzy. Jest to sprzeczne z drugim uogólnieniem. Jestem pewien, że już to wiesz, jest to spowodowane koncepcją „progu rentowności”, którą omówiliśmy w poprzednim rozdziale.

Anyway sprawdźmy to trochę dalej i spójrzmy na zachowanie P&L w i wokół ceny wykonania, aby zobaczyć dokładnie, w którym momencie wystawca opcji zacznie ponosić straty.

| Nr seryjny. | Prawdopodobne wartości spot | Premium Received | Intrinsic Value (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

| 01 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = 6.35 |

| 02 | 2051 | + 6.35 | 2051 – 2050 = 1 | = 6.35 – 1 = 5.35 |

| 03 | 2052 | + 6.35 | 2052 – 2050 = 2 | = 6.35 – 2 = 4.35 |

| 04 | 2053 | + 6.35 | 2053 – 2050 = 3 | = 6.35 – 3 = 3.35 |

| 05 | 2054 | + 6.35 | 2054 – 2050 = 4 | = 6.35 – 4 = 2.35 |

| 06 | 2055 | + 6.35 | 2055 – 2050 = 5 | = 6.35 – 5 = 1.35 |

| 07 | 2056 | + 6.35 | 2056 – 2050 = 6 | = 6.35 – 6 = 0.35 |

| 08 | 2057 | + 6.35 | 2057 – 2050 = 7 | = 6.35 – 7 = – 0.65 |

| 09 | 2058 | + 6.35 | 2058 – 2050 = 8 | = 6.35 – 8 = – 1.65 |

| 10 | 2059 | + 6.35 | 2059 – 2050 = 9 | = 6.35 – 9 = – 2.65 |

Jasno widać, że nawet gdy cena spot porusza się wyżej niż strike, autor opcji nadal zarabia pieniądze, kontynuuje zarabianie pieniędzy, dopóki cena spot nie wzrośnie więcej niż strike + premia otrzymana. W tym momencie zaczyna tracić pieniądze, stąd nazywanie tego „punktem załamania” wydaje się właściwe.

Punkt załamania dla sprzedawcy opcji kupna = Cena wykonania + otrzymana premia

Dla przykładu Bajaj Auto,

= 2050 + 6.35

= 2056.35

Więc, próg rentowności dla nabywcy opcji kupna staje się punktem załamania dla sprzedawcy opcji kupna.

4.3 – Wypłata sprzedawcy opcji kupna

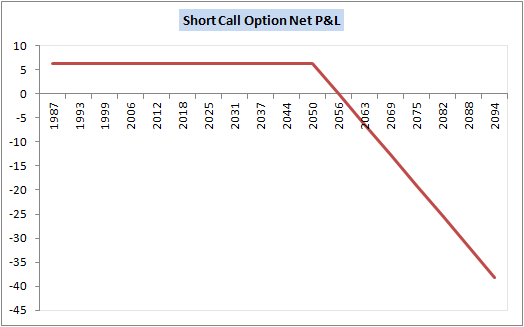

Jak widzieliśmy w całym tym rozdziale, istnieje wielka symetria między nabywcą opcji kupna a sprzedawcą. W rzeczywistości to samo można zaobserwować, jeśli wykreślimy wykres P&L sprzedawcy opcji. Oto ten sam wykres –

Wypłata P&L sprzedawcy opcji kupna wygląda jak lustrzane odbicie wypłaty P&L nabywcy opcji kupna. Z powyższego wykresu można zauważyć następujące punkty, które są zgodne z dyskusją, którą właśnie odbyliśmy –

- Zysk jest ograniczony do Rs.6Od 2050 do 2056.35 (cena załamania) widzimy, że zyski się minimalizują

- Powyżej 2056.35 widzimy, że nie ma ani zysku, ani straty

- Powyżej 2056.35 sprzedawca opcji kupna zaczyna tracić pieniądze. W rzeczywistości nachylenie linii P&L wyraźnie wskazuje, że straty zaczynają rosnąć, gdy wartość spot oddala się od ceny wykonania

4.4 – Uwaga na temat marż

Pomyśl o profilu ryzyka zarówno nabywcy opcji kupna, jak i sprzedawcy opcji kupna. Nabywca opcji call nie ponosi żadnego ryzyka. On po prostu musi zapłacić wymaganą kwotę premii do sprzedawcy opcji kupna, za które kupiłby prawo do zakupu instrumentu bazowego w późniejszym czasie. Wiemy, że jego ryzyko (maksymalna strata) jest ograniczona do premii, którą już zapłacił.

Jednakże, gdy myślisz o profilu ryzyka sprzedawcy opcji call, wiemy, że ponosi nieograniczone ryzyko. Jego potencjalna strata może wzrosnąć, jak i kiedy cena spot porusza się powyżej ceny wykonania. Powiedziawszy to, pomyśl o giełdzie – jak mogą zarządzać ekspozycją na ryzyko sprzedawcy opcji w kontekście „nieograniczonego potencjału straty”? Co jeśli strata staje się tak ogromna, że sprzedawca opcji decyduje się na niewykonanie zobowiązania?

Jasne jest, że giełda nie może sobie pozwolić na to, aby pozwolić uczestnikowi instrumentów pochodnych na tak duże ryzyko niewykonania zobowiązania, dlatego też obowiązkowe jest, aby sprzedawca opcji zaparkował trochę pieniędzy jako depozyty zabezpieczające. Marża pobierana od sprzedawcy opcji jest podobna do marży wymaganej dla kontraktów futures.

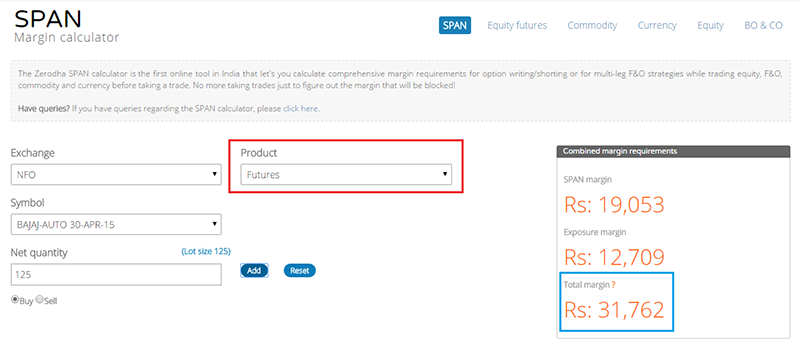

Oto migawka z kalkulatora marży Zerodha dla Bajaj Auto futures i opcji Bajaj Auto 2050 Call, obie wygasające 30 kwietnia 2015 roku.

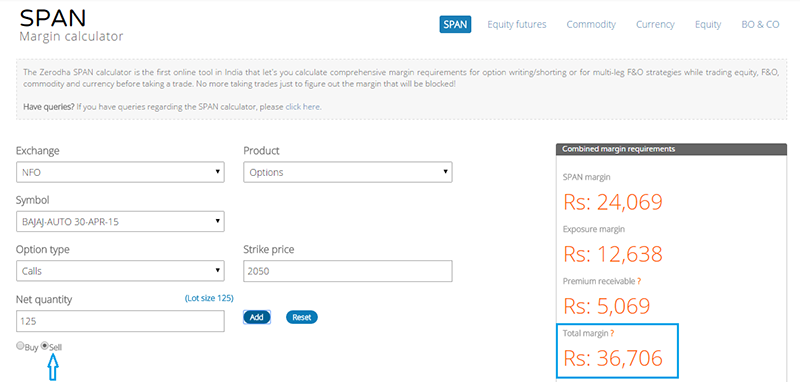

A oto wymagania dotyczące depozytu zabezpieczającego dla sprzedaży opcji kupna 2050.

Jak widać wymagania dotyczące depozytu zabezpieczającego są nieco podobne w obu przypadkach (pisanie opcji i handel kontraktami terminowymi). Oczywiście istnieje mała różnica; zajmiemy się nią w późniejszym czasie. Na razie chcę tylko, abyś zauważył, że sprzedaż opcji wymaga marży podobnej do handlu futures, a kwota marży jest mniej więcej taka sama.

4.5 – Łączenie rzeczy razem

Mam nadzieję, że ostatnie cztery rozdziały dały ci całą jasność, której potrzebujesz w odniesieniu do kupna i sprzedaży opcji call. W przeciwieństwie do innych tematów w finansach, opcje są trochę ciężki obowiązek. Stąd myślę, że to ma sens, aby skonsolidować naszą naukę przy każdej okazji, a następnie przejść dalej. Oto kluczowe rzeczy, które należy pamiętać w odniesieniu do kupna i sprzedaży opcji call.

W odniesieniu do kupna opcji

- Kupujesz opcję call tylko wtedy, gdy jesteś bykiem o aktywach bazowych. Po wygaśnięciu opcji kupna będzie opłacalne tylko wtedy, gdy instrument bazowy przeniósł się ponad i powyżej ceny wykonania

- Kupowanie opcji kupna jest również określane jako „Long on a Call Option” lub po prostu „Long Call”

- Aby kupić opcję kupna trzeba zapłacić premię do autora opcji

- Kupujący opcję kupna ma ograniczone ryzyko (w zakresie zapłaconej premii) i potencjał do osiągnięcia nieograniczonego zysku

- Punkt rentowności jest punktem, w którym nabywca opcji kupna ani nie zarabia pieniędzy, ani nie ponosi straty

- P&L = Max – Premium Paid

- Punkt rentowności = Cena wykonania + Premium Paid

W odniesieniu do sprzedaży opcji

- Sprzedajesz opcję kupna (zwaną również pisaniem opcji) tylko wtedy, gdy wierzysz, że w momencie wygaśnięcia, aktywo bazowe nie wzrośnie powyżej ceny wykonania

- Sprzedawanie opcji kupna jest również nazywane „Shorting opcji kupna” lub po prostu „Short Call”

- Kiedy sprzedajesz opcję kupna otrzymujesz kwotę premii

- Zysk sprzedawcy opcji jest ograniczony do premii, którą otrzymuje, jednak jego strata jest potencjalnie nieograniczona

- Punkt załamania jest punktem, w którym sprzedawca opcji call oddaje całą premię, którą zarobił, co oznacza, że ani nie zarabia, ani nie traci pieniędzy

- Ponieważ krótka pozycja opcji niesie ze sobą nieograniczone ryzyko, jest on zobowiązany do zdeponowania depozytu zabezpieczającego

- Margines w przypadku opcji krótkich jest podobny do depozytu futures

- P&L = Premium – Max

- Punkt załamania = Strike Price + Premium Received

Inne ważne punkty

- Gdy jesteś byczo nastawiony do akcji, możesz albo kupić akcję na miejscu, kupić jego futures, lub kupić opcję kupna

- Gdy jesteś niedźwiedzi na akcje można albo sprzedać akcje w miejscu (choć na podstawie intraday), krótki futures, lub krótki opcję kupna

- Obliczanie wartości wewnętrznej dla opcji kupna jest standardem, nie zmienia się na podstawie tego, czy jesteś kupującym/sprzedającym opcję

- Jednakże obliczanie wartości wewnętrznej zmienia się dla opcji „Put”

- Metodyka obliczania P&L netto jest inna dla kupującego i sprzedającego opcję call.

- Przez ostatnie 4 rozdziały spojrzeliśmy na P&L utrzymując wygaśnięcie w perspektywie, to tylko po to, aby pomóc Ci zrozumieć zachowanie P&L lepiej

- Nie trzeba czekać na wygaśnięcie opcji, aby dowiedzieć się, czy będzie on zyskowny, czy nie

- Większość handlu opcjami opiera się na zmianie premii

- Na przykład, jeśli kupiłem opcję kupna Bajaj Auto 2050 przy Rs.6.35 rano i w południe to samo jest w obrocie na Rs.9/- mogę zdecydować się na sprzedaż i księgować zyski

- Premie zmieniają się dynamicznie cały czas, to zmienia się z powodu wielu zmiennych w grze, będziemy rozumieć je wszystkie, jak będziemy postępować przez ten moduł

- Opcja call jest skrótem od „CE”. Tak więc opcja kupna Bajaj Auto 2050 jest również określana jako Bajaj Auto 2050CE. CE jest skrótem od 'European Call Option’.

4.6 – Opcje europejskie kontra opcje amerykańskie

Początkowo, gdy opcja została wprowadzona w Indiach, istnieją dwa rodzaje opcji dostępnych – Opcje europejskie i amerykańskie. Wszystkie opcje indeksu (Nifty, Bank Nifty opcje) były europejskie w naturze i opcje akcji były amerykańskie w naturze. Różnica między tymi dwoma była głównie w zakresie „wykonywania opcji”.

Opcje europejskie – Jeśli typ opcji jest europejski to oznacza, że nabywca opcji będzie musiał obowiązkowo czekać do daty wygaśnięcia, aby wykonać swoje prawo. Rozliczenie jest oparte na wartości rynku spot w dniu wygaśnięcia. Na przykład, jeśli kupił opcję Bajaj Auto 2050 Call, to dla kupującego, aby być opłacalne Bajaj Auto musi iść wyżej niż punkt rentowności w dniu wygaśnięcia. Nawet nie to opcja jest bezwartościowa dla kupującego, a on straci wszystkie pieniądze premii, że zapłacił do sprzedawcy opcji.

Opcje amerykańskie – W amerykańskiej opcji, nabywca opcji może korzystać z prawa do zakupu opcji, gdy uzna za stosowne w czasie trwania opcji wygaśnięcia. Rozliczenie jest zależne od rynku spot w danym momencie, a nie naprawdę zależy od wygaśnięcia. Na przykład kupuje Bajaj Auto 2050 opcja call dzisiaj, gdy Bajaj jest notowany na 2030 w rynku spot i nie ma 20 więcej dni do wygaśnięcia. Następnego dnia Bajaj Auto przekracza 2050. W takim przypadku nabywca opcji Baja Auto 2050 American Call może skorzystać ze swojego prawa, co oznacza, że sprzedawca jest zobowiązany do rozliczenia się z nabywcą opcji. Data wygaśnięcia nie ma tu większego znaczenia.

Dla osób zaznajomionych z opcją może nasunąć się takie pytanie – „Skoro i tak możemy kupić opcję teraz i sprzedać ją później, być może w 30 minut po zakupie, to jakie to ma znaczenie, czy opcja jest amerykańska czy europejska?”.

Pytanie zasadne, ale pomyślmy jeszcze raz o przykładzie Ajay-Venu. Tutaj Ajay i Venu mieli zweryfikować umowę za 6 miesięcy (to jest jak opcja europejska). Jeśli zamiast 6 miesięcy, wyobraź sobie, jeśli Ajay nalegał, że może przyjść w dowolnym momencie w okresie obowiązywania umowy i rościć sobie prawo (jak American Option). Na przykład, może być silna plotka o projekcie autostrady (po podpisaniu umowy). W tylnej części silnej plotki, ceny gruntów wystrzeliwuje w górę, a więc Ajay decyduje się wykonać swoje prawo, wyraźnie Venu będzie zobowiązany do dostarczenia ziemi do Ajay (nawet jeśli jest bardzo jasne, że cena ziemi wzrosła z powodu silnych plotek). Teraz, ponieważ Venu niesie dodatkowe ryzyko uzyskania „wykonane” w dowolnym dniu w przeciwieństwie do dnia wygaśnięcia, premia będzie potrzebował jest również wyższa (tak, że jest on zrekompensowany do ryzyka, które bierze).

Z tego powodu, opcje amerykańskie są zawsze droższe niż opcje europejskie.

Also, może jesteś zainteresowany, aby wiedzieć, że około 3 lata temu NSE postanowił pozbyć się amerykańskiej opcji całkowicie z segmentu instrumentów pochodnych. Więc wszystkie opcje w Indiach są teraz europejskie w naturze, co oznacza, że kupujący może wykonywać swoją opcję w oparciu o cenę spot w dniu wygaśnięcia.

Będziemy teraz przejść do zrozumienia „Opcje Put”.

Kluczowe wnioski z tego rozdziału

- Sprzedajesz opcję kupna, gdy masz niedźwiedzie nastawienie do akcji

- Kupujący i sprzedający opcję kupna mają symetrycznie przeciwne zachowania P&L

- Gdy sprzedajesz opcję kupna, otrzymujesz premię

- Sprzedawanie opcji kupna wymaga zdeponowania depozytu zabezpieczającego

- Gdy sprzedajesz opcję kupna Twój zysk jest ograniczony do wysokości otrzymanej premii, a Twoja strata może być potencjalnie nieograniczona

- P&L = Premium – Max

- Punkt załamania = Strike Price + otrzymana premia

- W Indiach, wszystkie opcje mają charakter europejski

.