Din FICO® Score ligger inden for et interval fra 740 til 799, som kan betragtes som meget god. En FICO® Score på 740 ligger over den gennemsnitlige kredit score. Låntagere med scorer i intervallet Very Good kvalificerer sig typisk til långivernes bedre rentesatser og produkttilbud.

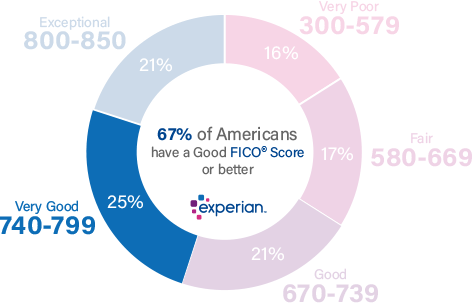

25 % af alle forbrugere har FICO® Scores i intervallet Very Good.

Statistisk set er det kun 1 % af forbrugerne med Very Good FICO® Scores, der sandsynligvis vil blive alvorligt misligholdt i fremtiden.

Forbedring af din 740-kreditscore

En FICO® Score på 740 er et godt stykke over den gennemsnitlige kreditscore på 704, men der er stadig plads til forbedringer.

Men blandt forbrugere med en FICO®-kreditscore på 740 er den gennemsnitlige udnyttelsesgrad 31,8 %.

Den bedste måde at afgøre, hvordan du kan forbedre din kreditscore, er at tjekke din FICO® Score. Sammen med din score får du oplysninger om, hvordan du kan forbedre din score på baggrund af specifikke oplysninger i din kreditfil. Du kan også finde nogle gode generelle tips til forbedring af din score her.

Hvorfor en meget god kredit score er ret godt

En kredit score i området meget god betyder en dokumenteret track record for rettidig betaling af regninger og god kreditforvaltning. Forsinkede betalinger og andre negative poster i din kreditfil er sjældne eller ikke-eksisterende, og hvis der optræder nogen, ligger de sandsynligvis mindst et par år tilbage.

Personer med en kreditvurdering på 740 betaler typisk deres regninger til tiden; faktisk optræder forsinkede betalinger kun i 23 % af deres kreditrapporter.

Personer som dig med en meget god kreditvurdering er attraktive kunder for banker og kreditkortudstedere, som typisk tilbyder låntagere som dig bedre lånebetingelser end gennemsnittet. Disse kan omfatte muligheder for at refinansiere ældre lån til bedre renter, end du kunne få i de seneste år, og chancer for at tegne kreditkort med lokkende belønninger samt relativt lave renter.

Hold kursen med din meget gode kredithistorie

Din kreditvurdering på 740 betyder, at du har gjort meget rigtigt. For at undgå at tabe terræn skal du være opmærksom på at undgå adfærd, der kan sænke din kredit score.

Faktorer, der kan have negativ indvirkning på Very Good credit scores, omfatter:

Udnyttelsesgrad på revolverende kredit Udnyttelse, eller udnyttelsesgrad, er et mål for, hvor tæt du er på at “maxe ud” på kreditkortkonti. Du kan beregne den for hver af dine kreditkortkonti ved at dividere den udestående saldo med kortets lånegrænse og derefter gange med 100 for at få en procentdel. Du kan også beregne din samlede udnyttelsesgrad ved at dividere summen af alle dine kortsaldi med summen af alle deres udgiftsgrænser (herunder grænserne på kort uden udestående saldos).

| Saldo | Budgetgrænse | Udnyttelsesgrad (%) | |

|---|---|---|---|

| MasterCard | 1.200$ | 4$,000 | 30% |

| VISA | 1.000$ | 6.000$ | 17% |

| American Express | 3$,000 | $10.000 | 30% |

| Total | $5.200 | $20.000 | 26% |

De fleste eksperter anbefaler at holde din udnyttelsesgrad på eller under 30% – på individuelle konti og alle konti i alt – for at undgå at sænke din kredit score. Jo tættere en af disse satser kommer på 100 %, jo mere skader det din kreditvurdering. Udnyttelsesgraden er ansvarlig for næsten en tredjedel (30 %) af din kredit score.

Sene og mislykkede betalinger har stor betydning. Mere end en tredjedel af din score (35 %) påvirkes af tilstedeværelsen (eller fraværet) af forsinkede eller manglende betalinger. Hvis forsinkede eller manglende betalinger er en del af din kredithistorie, vil du hjælpe din kreditvurdering betydeligt, hvis du får rutine i at betale dine regninger hurtigt.

Tiden er på din side. Hvis du forvalter din kredit omhyggeligt og holder dig rettidig med dine betalinger, vil din kredit score dog have en tendens til at stige med tiden. Faktisk vil en længere kredithistorik, hvis alle andre påvirkninger af scoren er de samme, give en højere kreditvurdering end en kortere kreditvurdering. Der er ikke meget, du kan gøre for at ændre dette, hvis du er en ny låntager, bortset fra at være tålmodig og overholde dine regninger. Længden af din kredithistorik er ansvarlig for så meget som 15 % af din kredit score.

Gældssammensætning. FICO®-kreditscoresystemet har en tendens til at favorisere flere kreditkonti med en blanding af revolverende kredit (konti som f.eks. kreditkort, der giver dig mulighed for at låne mod en udgiftsgrænse og foretage månedlige betalinger af varierende beløb) og afdragslån (f.eks. billån, realkreditlån og studielån, med faste månedlige betalinger og faste tilbagebetalingsperioder). Kreditmixet er ansvarlig for ca. 10 % af din kredit score.

Kreditansøgninger og nye kreditkonti har typisk kortvarige negative virkninger på din kredit score på kort sigt. Når du ansøger om ny kredit eller påtager dig yderligere gæld, markerer kreditvurderingssystemerne dig som værende i større risiko for at kunne betale dine regninger. Kredit score falder en lille smule, når det sker, men genoprettes typisk inden for et par måneder, så længe du overholder alle dine betalinger. Ny kreditaktivitet kan bidrage med op til 10 % af din samlede kredit score.

Når offentlige optegnelser optræder i din kreditrapport, kan de have alvorlige negative konsekvenser for din kredit score. Indførsler som f.eks. konkurser vises ikke i alle kreditrapporter, så de kan ikke sammenlignes med andre påvirkninger af kreditværdigheden i procent, men de kan overskygge alle andre faktorer og sænke din kreditværdighed alvorligt. En konkurs kan f.eks. forblive på din kreditrapport i 10 år. Hvis der er pantrettigheder eller domme på din kreditrapport, er det i din bedste interesse at afvikle dem så hurtigt som muligt.

36% Personer med en FICO®-score på 740 har en kreditportefølje, der omfatter et billån, og 33% har et realkreditlån.

Skyd din kredit score mod svindel

Personer med en meget god kredit score kan være attraktive mål for identitetstyve, der er ivrige efter at kapre din hårdt tilkæmpede kredithistorik. For at beskytte dig mod denne mulighed bør du overveje at bruge tjenester til kreditovervågning og beskyttelse mod identitetstyveri, der kan opdage uautoriseret kreditaktivitet. Kreditovervågnings- og identitetstyveribeskyttelsestjenester med kreditlåsefunktioner kan advare dig, før kriminelle kan optage falske lån i dit navn.

Kreditovervågning er også nyttig til at spore ændringer i din kreditvurdering. Det kan anspore dig til at gribe ind, hvis din score begynder at glide nedad, og hjælpe dig med at måle forbedringer, mens du arbejder hen imod en FICO® Score i Exceptional-området (800-850).

Næsten 158 millioner Social Security-numre blev afsløret i 2017, en stigning på mere end otte gange antallet i 2016.

Lær mere om din kredit score

En 740 kredit score er Very Good, men den kan være endnu bedre. Hvis du kan hæve din score til Exceptional (800-850), kan du blive berettiget til de allerbedste lånebetingelser, herunder de laveste rentesatser og gebyrer og de mest lokkende belønningsprogrammer for kreditkort. Et godt sted at begynde er at få din gratis kreditrapport fra Experian og tjekke din kredit score for at finde ud af, hvilke specifikke faktorer der har størst indflydelse på din score. Læs mere om scoreintervaller, og hvad en god kreditvurdering er.