4.1 – Saman kolikon kaksi puolta

Muistatko vuoden 1975 Bollywoodin superhittielokuvan ’Deewaar’, joka saavutti kulttistatuksen uskomattoman kuuluisan ’Mere paas maa hai’-dialogin ansiosta ☺? Elokuva kertoo kahdesta veljeksestä, joilla on sama äiti. Kun toisesta veljestä, joka on oikeudenmukainen elämässä, kasvaa poliisi, toisesta veljestä tulee pahamaineinen rikollinen, jonka näkemykset elämästä ovat täysin päinvastaiset kuin hänen poliisiveljensä.

Syy, miksi puhun nyt tästä legendaarisesta elokuvasta, on se, että optio-oikeuden kirjoittaja ja optio-oikeuden ostaja ovat jossain määrin vertailukelpoisia näiden veljesten kanssa. He ovat saman kolikon kaksi puolta. Toki toisin kuin Deewaarin veljeksissä optiokauppaan ei ole moraalista näkemystä, vaan näkemys on enemmänkin markkinoista ja siitä, mitä markkinoilta odotetaan. On kuitenkin yksi asia, joka sinun pitäisi muistaa tässä yhteydessä – mitä tahansa tapahtuu optioiden myyjälle P&L:n suhteen, optioiden ostajalle tapahtuu täsmälleen päinvastoin ja päinvastoin. Jos esimerkiksi option myyjä tekee Rs.70/- voittoa, tämä tarkoittaa automaattisesti sitä, että option ostaja menettää Rs.70/-. Tässä on nopea luettelo tällaisista yleistyksistä –

- Jos option ostajalla on rajoitettu riski (maksetun preemion verran), niin option myyjällä on rajallinen voitto (jälleen saamansa preemion verran)

- Jos option ostajalla on rajoittamaton voittopotentiaali, niin option myyjällä on potentiaalisesti rajoittamaton riski

- Katetuottopiste on piste, jossa option ostaja alkaa tehdä rahaa, tämä on täsmälleen sama piste, jossa option kirjoittaja alkaa menettää rahaa

- Jos option ostaja tienaa Rs.X voittoa, se tarkoittaa, että option myyjä tekee tappiota X rupiaa

- Jos option ostaja menettää X rupiaa, se tarkoittaa, että option myyjä tekee voittoa Rs.X voittoa

- Viimeiseksi, jos option ostaja on sitä mieltä, että markkinahinta nousee (erityisesti toteutushinnan yläpuolelle), niin option myyjä on sitä mieltä, että markkinat pysyvät toteutushinnassa tai sen alapuolella…ja päinvastoin…

Näiden seikkojen ymmärtämiseksi tarkemmin olisi järkevää tarkastella osto-optiota myyjän näkökulmasta, mikä on tämän luvun tavoite.

Ennen kuin jatkamme, minun on varoitettava sinua jostain tästä luvusta – koska option myyjän ja ostajan välillä vallitsee P&L symmetria, tässä luvussa eteenpäin menevä keskustelu tulee näyttämään hyvin samankaltaiselta kuin keskustelu, jonka kävimme äsken edellisessä luvussa, joten on mahdollista, että voisit vain skipata luvun läpi. Älä tee niin, vaan suosittelen, että pysyt valppaana huomataksesi hienovaraisen eron ja sen valtavan vaikutuksen osto-option myyjän P&L:ään.

4.2 – Osto-option myyjä ja hänen ajatteluprosessinsa

Palauta mieleesi ’Ajay-Venu’-kiinteistökiinteistöesimerkki luvusta 1. Keskustelimme kolmesta mahdollisesta skenaariosta, jotka veisivät sopimuksen loogiseen lopputulokseen: –

- Kiinteistön hinta liikkuu yli 500.000 rupian. (hyvä Ajaylle – option ostajalle)

- Hinta pysyy 500 000 ruplassa (hyvä Venulle – option myyjälle)

- Hinta liikkuu alempana kuin 500 000 ruplassa (hyvä Venulle – option myyjälle)

Jos huomaatte, optioiden ostajalla on optioita ostaessaan tilastollinen haitta – optioiden ostaja hyötyy optioiden ostajasta vain yhdestä mahdollisesta skenaariosta kolmesta. Toisin sanoen 2 skenaariota kolmesta hyödyttää option myyjää. Tämä on vain yksi kannustin optioiden kirjoittajalle myydä optioita. Tämän luonnollisen tilastollisen etulyöntiaseman lisäksi, jos optiomyyjällä on myös hyvä näkemys markkinoista, mahdollisuudet siihen, että optiomyyjä on voitollinen, ovat melko korkeat.

Huomaa, että puhun tässä vain luonnollisesta tilastollisesta etulyöntiasemasta enkä missään nimessä väitä, että optiomyyjä tienaa aina rahaa.

Huomaa, että puhun vain luonnollisesta tilastollisesta etulyöntiasemasta enkä missään nimessä väitä, että optiomyyjä tienaa aina rahaa. Sallikaa minun lähettää kaavio uudelleen –

- Osaketta on lyöty pahasti alaspäin, ja ilmiselvästi sentimentti on erittäin heikko

- Sen vuoksi, että osaketta on lyöty niin pahasti alaspäin – se viittaa siihen, että monet osakkeen sijoittajat/kauppiaat olisivat jumissa epätoivoisissa pitkissä positioissa

- Jokaiseen osakkeen hinnannousuun suhtaudutaan tilaisuutena irtautua juuttuneista pitkistä positioista

- Kaikkiin osakkeen hinnan nousuun suhtaudutaan näin, on pieni mahdollisuus, että osakkeen hinta nousee pikaisesti – varsinkin lähiaikoina

- Koska odotetaan, että osakkeen hinta ei nouse, Bajaj Auton osto-option myyntiä ja preemion keräämistä voidaan pitää hyvänä kaupankäyntitilaisuutena

Näillä ajatuksilla optioiden kirjoittaja päättää myydä osto-option. Tärkein huomioitava seikka tässä on – option myyjä myy osto-option, koska hän uskoo, että Bajaj Auton hinta EI nouse lähitulevaisuudessa. Siksi hän uskoo, että osto-option myyminen ja preemion kerääminen on hyvä strategia.

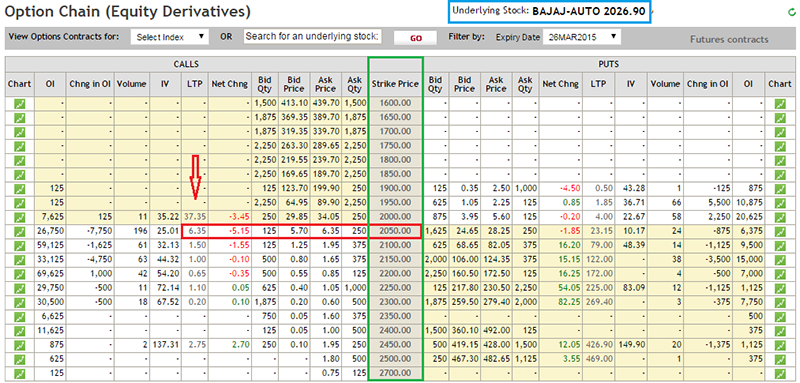

Kuten edellisessä luvussa mainitsin, oikean toteutushinnan valitseminen on hyvin tärkeä osa optiokauppaa. Puhumme tästä tarkemmin tämän moduulin edetessä. Oletetaan nyt, että optioiden myyjä päättää myydä Bajaj Auton vuoden 2050 strike-option ja kerätä preemiona 6,35 rupiaa/-. Katso lisätietoja alla olevasta optioketjusta –

Käydään nyt läpi sama harjoitus, jonka kävimme läpi edellisessä luvussa, jotta voimme ymmärtää osto-option myyjän P&L-profiilin ja tehdä samalla tarvittavat yleistykset. Edellisessä luvussa käsittelemämme option sisäisen arvon käsite pätee myös tässä luvussa.

| Sarjanumero. | Possible values of spot | Premium Received | Intrinsic Value (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

| 01 | 1990 | + 6. Optio-oikeuden sisäinen arvo (IV) | P&L (Premium – IV) | |

| 01 | 1.35 | 1990 – 2050 = 0 | = 6.35 – 0 = + 6.35 | |

| 02 | 2000 | + 6.35 | 2000 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 03 | 2010 | + 6.35 | 2010 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 04 | 2020 | + 6.35 | 2020 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 05 | 2030 | + 6.35 | 2030 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 06 | 2040 | + 6.35 | 2040 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 07 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 08 | 2060 | + 6.35 | 2060 – 2050 = 10 | = 6.35 – 10 = – 3.65 |

| 09 | 2070 | + 6.35 | 2070 – 2050 = 20 | = 6.35 – 20 = – 13.65 |

| 10 | 2080 | + 6.35 | 2080 – 2050 = 30 | = 6.35 – 30 = – 23.65 |

| 11 | 2090 | + 6.35 | 2090 – 2050 = 40 | = 6.35 – 40 = – 33.65 |

| 12 | 2100 | + 6.35 | 2100 – 2050 = 50 | = 6.35 – 50 = – 43.65 |

Ennen kuin siirrymme käsittelemään yllä olevaa taulukkoa, huomioi –

- Positiivinen merkki sarakkeessa ”saatu preemio” tarkoittaa optio-oikeuden kirjoittajalle tulevaa käteisvarojen tuloa (hyvitystä)

- Optio-oikeuden (päättyessä) sisäinen arvo pysyy samana riippumatta osto-optio-option ostajasta tai myyjästä

- Opptio-optio-oikeuden kirjoittajalle suoritettava nettomääräinen P&L-&L->laskelma muuttuu hieman, logiikka menee näin

- Kun option myyjä myy optioita, hän saa preemion (esimerkiksi Rs.6.35/). Hän kokee tappiota vasta, kun hän menettää koko preemion. Tämä tarkoittaa, että saatuaan 6,35 rupian preemion, jos hän menettää 5/- rupiaa, se tarkoittaa, että hän on vielä 1,35/- rupian voitolla. Jotta optionmyyjä kokisi tappiota, hänen on siis ensin menetettävä saamansa preemio, ja kaikki rahat, jotka hän menettää saadun preemion lisäksi, ovat hänen todellisia tappioitaan. Näin ollen P&L-laskelma olisi ”preemio – sisäinen arvo”

- Voit laajentaa saman väitteen koskemaan myös option ostajaa. Koska option ostaja maksaa preemion, hänen on ensin saatava maksamansa preemio takaisin, joten hänen voittonsa ylittää saamansa preemion määrän, joten P&L-laskelma olisi ’ Sisäinen arvo – preemio’.

Yllä olevan taulukon pitäisi olla sinulle nyt tuttu. Tarkastellaan taulukkoa ja tehdään muutamia yleistyksiä (muistakaa, että toteutushinta on 2050) –

- Sikäli kuin Bajaj Auto pysyy toteutushinnassa 2050 tai sen alapuolella, optioiden myyjä ansaitsee rahaa – eli hän saa taskuunsa koko preemion, joka on Rs.6.35/-. Huomaa kuitenkin, että voitto pysyy vakiona 6 ruplassa..35/-.

- Yleistys 1 – Osto-option myyjä saa maksimivoittoa saadun preemion verran niin kauan kuin spot-hinta pysyy toteutushinnassa tai sen alapuolella (osto-optiolle)

- Option myyjä kokee tappiota, kun Bajaj Auto alkaa liikkua toteutushinnan 2050 yläpuolella

- Yleistys 2 – Osto-option myyjä alkaa menettää rahaa, kun spot-hinta liikkuu toteutushinnan yläpuolella. Jos spot-hinta siirtyy kauemmas toteutushinnasta, tappio on suurempi.

- Yllä olevasta kahdesta yleistyksestä voidaan päätellä, että optio-oikeuden myyjä voi ansaita rajoitetusti voittoa ja kokea rajoittamattomia tappioita

Voidaan laittaa nämä yleistykset kaavaan, jolla voidaan arvioida osto-optio-oikeuden myyjän P&L –

P&L = Preemio – Maksimit

Ylläolevan kaavan mukaan, arvioidaan P&L muutamille mahdollisille spot-arvoille eräpäivänä –

- 2023

- 2072

- 2055

Ratkaisu on seuraava –

@2023

= 6.35 – Max

= 6.35 – Max

= 6.35 – 0

= 6.35

Vastaus on yleistyksen 1 mukainen (voitto rajoitettu saadun vakuutusmaksun verran).

@2072

= 6.35 – Max

= 6.35 – 22

= -15.56

Vastaus on sopusoinnussa yleistyksen 2 kanssa (osto-option kirjoittajat kokisivat tappiota, kun spot-hinta ylittää toteutushinnan)

@2055

= 6.35 – Max

= 6.35 – Max

= 6.35 – 5

= 1.35

Vaikka spot-hinta on korkeampi kuin toteutushinta, osto-option kirjoittaja näyttäisi silti tekevän tässä jonkin verran rahaa. Tämä on vastoin 2. yleistystä. Olen varma, että tiedät tämän jo, tämä johtuu ’breakeven point’ -käsitteestä, jota käsittelimme edellisessä luvussa.

Tarkastellaanpa tätä kuitenkin hieman tarkemmin ja tarkastellaan P&L-käyttäytymistä toteutushinnassa ja sen ympärillä, jotta nähdään tarkalleen, missä vaiheessa option kirjoittaja alkaa tehdä tappiota.

| Serial No. | Mahdolliset spot-arvot | Saatu palkkio | Sisäinen arvo (IV) | P&L (palkkio – IV) |

|---|---|---|---|---|

| 01 | 2050 | +6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = 6.35 |

| 02 | 2051 | + 6.35 | 2051 – 2050 = 1 | = 6.35 – 1 = 5.35 |

| 03 | 2052 | + 6.35 | 2052 – 2050 = 2 | = 6.35 – 2 = 4.35 |

| 04 | 2053 | + 6.35 | 2053 – 2050 = 3 | = 6.35 – 3 = 3.35 |

| 05 | 2054 | + 6.35 | 2054 – 2050 = 4 | = 6.35 – 4 = 2.35 |

| 06 | 2055 | + 6.35 | 2055 – 2050 = 5 | = 6.35 – 5 = 1.35 |

| 07 | 2056 | + 6.35 | 2056 – 2050 = 6 | = 6.35 – 6 = 0.35 |

| 08 | 2057 | + 6.35 | 2057 – 2050 = 7 | = 6.35 – 7 = – 0.65 |

| 09 | 2058 | + 6.35 | 2058 – 2050 = 8 | = 6.35 – 8 = – 1.65 |

| 10 | 2059 | + 6.35 | 2059 – 2050 = 9 | = 6.35 – 9 = – 2.65 |

Selkeästi myös silloin, kun spot-hinta liikkuu korkeammalle kuin toteutushinta, option kirjoittaja tienaa silti rahaa, hän jatkaa tienaamista, kunnes spot-hinta nousee enemmän kuin toteutushinta + saatu palkkio. Tässä vaiheessa hän alkaa menettää rahaa, joten tämän pisteen kutsuminen ”hajoamispisteeksi” vaikuttaa sopivalta.

Oikeusoption myyjän hajoamispiste = toteutushinta + saatu preemio

Bajaj Auto -esimerkissä

= 2050 + 6,35

= 2056.35

Siten osto-option ostajan break-even-pisteestä tulee osto-option myyjän break-even-piste.

4.3 – Osto-option myyjän voitto

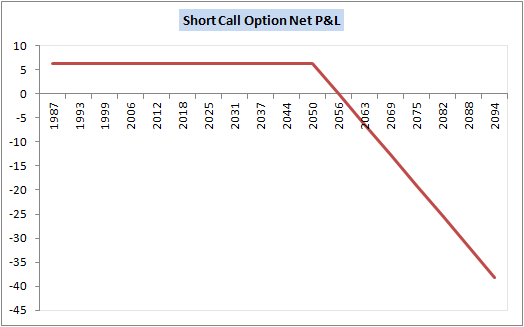

Kuten olemme nähneet koko tämän luvun ajan, osto-option ostajan ja myyjän välillä on suuri symmetria. Itse asiassa sama voidaan havaita, jos piirretään option myyjän P&L-käyrästö. Tässä on sama –

Osto-option myyjän P&L-palkka näyttää peilikuvalta osto-option ostajan P&L-palkasta. Yllä olevasta kaaviosta voi huomata seuraavat seikat, jotka ovat linjassa äsken käymämme keskustelun kanssa –

- Voitto on rajoitettu 6 rupiaan..35/- niin kauan kuin spot-hinnalla käydään kauppaa millä tahansa hinnalla, joka on alle 2050:n toteutushinnan

- Alkaen 2050:stä 2056,35:een (jaotteluhinta) näemme, että voitot minimoituvat

- Koska 2056,35 on saavutettu, näemme, että voittoa tai tappiota ei synny

- Koska osto-optioiden myyjä alkaa menettää rahaa 2056,35:n yläpuolella. Itse asiassa P&L-viivan kaltevuus osoittaa selvästi, että tappiot alkavat kasvaa, kun spot-arvo siirtyy pois toteutushinnasta

4.4 – Huomautus marginaaleista

Ajatellaan sekä osto-option ostajan että osto-option myyjän riskiprofiilia. Osto-option ostaja ei kanna mitään riskiä. Hänen on vain maksettava vaadittu preemion määrä osto-option myyjälle, jota vastaan hän ostaisi oikeuden ostaa kohde-etuuden myöhemmin. Tiedämme, että hänen riskinsä (enimmäistappionsa) rajoittuu hänen jo maksamaansa preemioon.

Mutta kun ajatellaan osto-option myyjän riskiprofiilia, tiedämme, että hänellä on rajoittamaton riski. Hänen mahdollinen tappionsa voi kasvaa, kun ja kun spot-hinta liikkuu toteutushinnan yläpuolella. Tämän sanottuasi mieti pörssiä – miten se voi hallita optionmyyjän riskipositiota ”rajattoman tappiopotentiaalin” taustalla? Entä jos tappio kasvaa niin suureksi, että optiomyyjä päättää laiminlyödä maksunsa?

Pörssillä ei selvästikään ole varaa sallia, että johdannaismarkkinoille osallistuva osapuoli kantaa näin suurta maksukyvyttömyysriskiä, ja siksi optiomyyjän on pakko varastoida jonkin verran rahaa marginaaleina. Optiomyyjältä perittävät marginaalit ovat samanlaiset kuin futuurisopimuksen marginaalivaatimus.

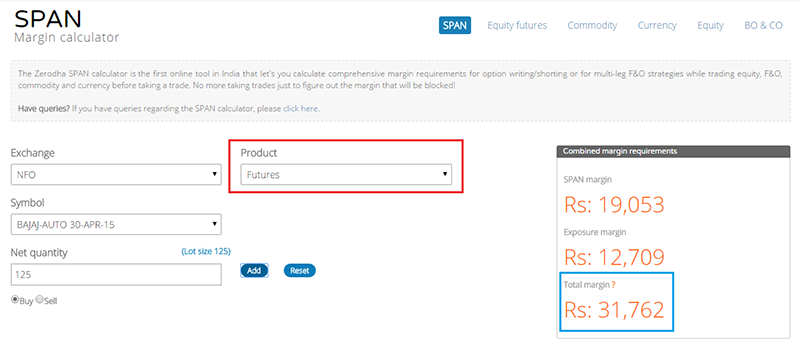

Tässä on tilannekuva Zerodhan marginaalilaskurista Bajaj Auto -futuureille ja Bajaj Auto 2050 Call -optiolle, jotka molemmat päättyvät 30. huhtikuuta 2015.

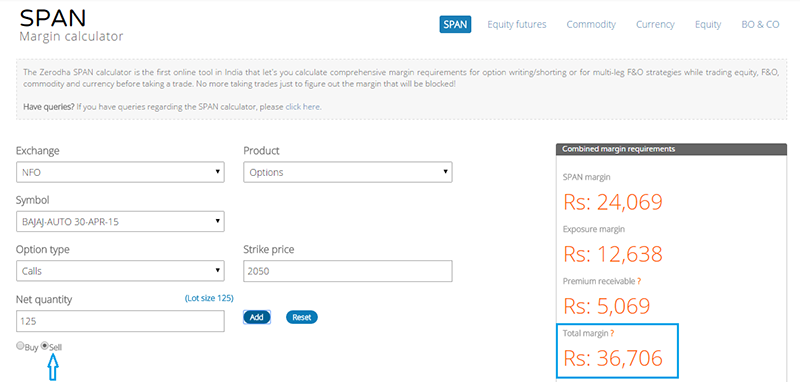

Ja tässä on marginaalivaatimus 2050-osto-option myyntiä varten.

Kuten näet, marginaalivaatimukset ovat jokseenkin samanlaiset molemmissa tapauksissa (optioiden kirjoittaminen ja futuurien kauppa). Pieni ero on toki olemassa; käsittelemme sitä myöhemmin. Toistaiseksi haluan vain huomauttaa, että optioiden myynti vaatii samanlaisia marginaaleja kuin futuurikauppa, ja marginaalin määrä on suunnilleen sama.

4.5 – Asioiden kokoaminen yhteen

Toivottavasti viimeiset neljä lukua ovat antaneet sinulle kaiken tarvittavan selkeyden osto-optioiden ostoon ja myyntiin liittyen. Toisin kuin muut rahoituksen aiheet, optiot ovat hieman raskaita. Siksi lienee järkevää lujittaa oppimaamme aina tilaisuuden tullen ja edetä sitten eteenpäin. Tässä ovat tärkeimmät asiat, jotka sinun tulisi muistaa osto-optioiden ostamisen ja myymisen suhteen.

Oppioiden ostamisen suhteen

- Ostat osto-option vain silloin, kun olet optimistinen kohde-etuuden suhteen. Erääntyessään osto-optio on kannattava vain, jos kohde-etuus on liikkunut yli toteutushinnan

- Osto-option ostamisesta käytetään myös nimitystä ”pitkä osto-optio” tai yksinkertaisesti ”pitkä osto-optio”

- Ostaaksesi osto-option sinun on maksettava preemio optio-oikeuden kirjoittajalle

- Osto-optio-option ostajalla on rajoitettu riski (maksetun preemion suuruisena) ja mahdollista tehdä rajoittamatonta voittoa

- Katetuottopiste on piste, jossa osto-option ostaja ei tee rahaa eikä koe tappiota

- P&L = Max – Maksettu preemio

- Katetuottopiste = Merkintähinta + maksettu preemio

Oppioiden myynnin osalta

- Myyt osto-optiota (jota kutsutaan myös nimellä optio-oikeuden kirjoitusoptio) vain, kun uskot, että sen erääntyessä, kohde-etuus ei nouse toteutushintaa korkeammaksi

- Osto-option myymistä kutsutaan myös ’osto-option shorttaamiseksi’ tai yksinkertaisesti ’lyhyeksi osto-optioksi’

- Myydessänne osto-option saatte preemion määrän

- Oikeuden myyjän voitto rajoittuu saamaansa preemioon, mutta hänen tappionsa on mahdollisesti rajoittamaton

- Tappiopiste on piste, jossa osto-option myyjä luopuu kaikesta saamastaan preemiosta, mikä tarkoittaa, että hän ei tee voittoa eikä menetä rahaa

- Sen vuoksi, että lyhyeen optiopositioon liittyy rajoittamaton riski, hänen on talletettava marginaali

- Lyhyiden optioiden marginaali on samanlainen kuin futuurien marginaali

- P&L = Preemio – Max

- Murtopiste = Toteutushinta + saatu preemio

Muut tärkeät seikat

- Kun olet kiinnostunut osakkeesta, voit joko ostaa osakkeen spotissa, ostaa sen futuurit tai ostaa osto-option

- Kun olet osakkeen suhteen laskusuuntainen, voit joko myydä osakkeen spotissa (vaikkakin päivänsisäisesti), myydä futuurit lyhyeksi tai myydä osto-option lyhyeksi

- Osto-option sisäisen arvon laskeminen on vakio, se ei muutu sen perusteella, oletko option ostaja/myyjä

- Mutta sisäisen arvon laskenta muuttuu ”Put”-optiolle

- Netto-p&L-laskentamenetelmä on erilainen osto-option ostajalle ja myyjälle.

- Viimeisissä neljässä luvussa olemme tarkastelleet P&L:ää pitäen voimassaolon päättymisen näkökulmasta, tämän tarkoituksena on vain auttaa sinua ymmärtämään P&L-käyttäytymistä paremmin

- Ensimmäisen ei tarvitse odottaa option päättymistä selvittääkseen, onko hänestä tulossa kannattava vai ei

- Suurin osa optiokauppaa perustuu preemioiden muutokseen

- Jos esimerkiksi olen ostanut Bajaj Auto 2050 -osto-option hintaan Rs.6.35 aamulla ja keskipäivällä sama on kaupankäynnin kohteena Rs.9/- voin päättää myydä ja kirjata voittoja

- Preemiot muuttuvat dynaamisesti koko ajan, se muuttuu monien muuttujien vuoksi, ymmärrämme ne kaikki, kun etenemme tämän moduulin läpi

- Call-optiosta käytetään lyhennettä ’CE’. Bajaj Auto 2050 Call -optiosta käytetään siis myös nimitystä Bajaj Auto 2050CE. CE on lyhenne sanoista ’European Call Option’ (eurooppalainen osto-optio).

4.6 – Eurooppalaiset ja amerikkalaiset optiot

Alun perin, kun optio otettiin käyttöön Intiassa, oli saatavilla kahdenlaisia optioita – eurooppalaisia ja amerikkalaisia optioita. Kaikki indeksioptiot (Nifty, Bank Nifty -optiot) olivat luonteeltaan eurooppalaisia ja osakeoptiot amerikkalaisia. Ero näiden kahden välillä oli lähinnä ”optioiden käyttämisessä”.

Eurooppalaiset optiot – Jos optiotyyppi on eurooppalainen, se tarkoittaa, että optio-oikeuden ostajan on pakko odottaa päättymispäivään asti voidakseen käyttää oikeutensa. Selvitys perustuu spot-markkinoiden arvoon päättymispäivänä. Jos ostaja on esimerkiksi ostanut Bajaj Auto 2050 Call -option, jotta ostaja saisi voittoa, Bajaj Auton on noustava korkeammalle kuin kannattavuusraja päättymispäivänä. Jos näin ei tapahdu, optio on ostajalle arvoton, ja hän menettää kaikki option myyjälle maksamansa preemiorahat.

Amerikkalaiset optiot – Amerikkalaisessa optiossa option ostaja voi käyttää oikeuttaan ostaa optio silloin, kun hän katsoo sen aiheelliseksi optioiden voimassaolon päättymisajankohdan aikana. Selvitys on riippuvainen spot-markkinoista kyseisellä hetkellä eikä oikeastaan ole riippuvainen erääntymisestä. Esimerkiksi ostaja ostaa Bajaj Auto 2050 Call -option tänään, kun Bajajin kurssi spot-markkinoilla on 2030 ja eräpäivään on vielä 20 päivää. Seuraavana päivänä Bajaj Auto ylittää tason 2050. Tällaisessa tapauksessa Bajaj Auto 2050 American Call -option ostaja voi käyttää oikeutensa, mikä tarkoittaa, että myyjä on velvollinen maksamaan option ostajalle. Eräpäivällä ei ole tässä yhteydessä juurikaan merkitystä.”

Optioihin perehtyneille voi tulla seuraava kysymys: ”Koska voimme joka tapauksessa ostaa option nyt ja myydä sen myöhemmin, ehkä 30 minuutin kuluttua ostosta, mitä väliä sillä on, onko optio amerikkalainen vai eurooppalainen?”

Validi kysymys, ajattelepa Ajay-Venun esimerkkiä uudelleen. Tässä Ajayn ja Venun oli tarkoitus tarkastella sopimusta uudelleen 6 kuukauden kuluttua (tämä on kuin eurooppalainen optio). Jos 6 kuukauden sijasta kuvitellaan, että Ajay olisi vaatinut, että hän voisi tulla milloin tahansa sopimuksen voimassaoloaikana ja vaatia oikeuttaan (kuten amerikkalainen optio). Esimerkiksi moottoritiehankkeesta saattoi levitä voimakas huhu (sen jälkeen kun he olivat allekirjoittaneet sopimuksen). Voimakkaan huhun vuoksi maan hinta nousee ja Ajay päättää käyttää oikeuttaan, jolloin Venu on selvästi velvollinen luovuttamaan maan Ajaylle (vaikka hän on hyvin selvillä siitä, että maan hinta on noussut voimakkaiden huhujen vuoksi). Koska Venu kantaa lisäriskin siitä, että hän voi ”käyttää” optiotaan minä tahansa päivänä, toisin kuin päättymispäivänä, hänen tarvitsemansa preemio on myös korkeampi (jotta hän saa korvauksen ottamastaan riskistä).

Tästä syystä amerikkalaiset optiot ovat aina kalliimpia kuin eurooppalaiset optiot.

Olet ehkä kiinnostunut tietämään, että noin kolme vuotta sitten NSE päätti luopua amerikkalaisesta optiosta kokonaan johdannaissegmentiltä. Niinpä kaikki Intian optiot ovat nyt luonteeltaan eurooppalaisia, mikä tarkoittaa, että ostaja voi käyttää optiotaan spot-hinnan perusteella päättymispäivänä.

Jatkamme nyt ’myyntioptioiden’ ymmärtämiseen.

Keskeiset asiat tästä luvusta

- Myyt osto-optiota, kun olet osakkeen suhteen laskusuuntainen

- Osto-option ostajalla ja myyjällä on symmetrisesti vastakkainen P&L-käyttäytyminen

- Myytäessäsi osto-optiota saat preemion

- Myytäessäsi osto-option option myyminen edellyttää marginaalin tallettamista

- Myydessäsi osto-option voittosi rajoittuu saamasi preemion määrään ja tappiosi voi mahdollisesti olla rajaton

- P&L = Preemio – Max

- Murtopiste = Merkintähinta + saatu preemio

- Intiassa, kaikki optiot ovat luonteeltaan eurooppalaisia