A FICO® pontszáma egy 740 és 799 közötti tartományba esik, amely nagyon jónak tekinthető. A 740 FICO® Score az átlagos hitelpontszám felett van. A Nagyon jó tartományba eső pontszámmal rendelkező hitelfelvevők jellemzően jogosultak a hitelezők kedvezőbb kamatlábaira és termékajánlataira.

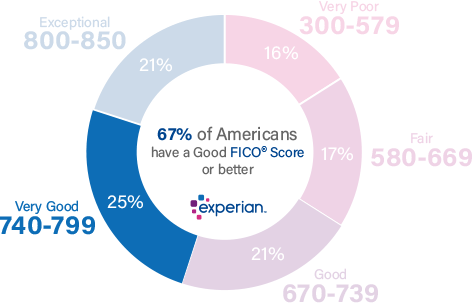

Az összes fogyasztó 25 %-a rendelkezik a Nagyon jó tartományba eső FICO®-pontszámmal.

Statisztikai szempontból a Nagyon jó FICO®-pontszámmal rendelkező fogyasztók mindössze 1 %-ának valószínű, hogy a jövőben súlyosan késedelmes lesz.

A 740-es hitelpontszám javítása

A 740-es FICO® pontszám jóval a 704-es átlagos hitelpontszám felett van, de még mindig van mit javítani rajta.

A 740-es FICO® hitelpontszámmal rendelkező fogyasztók körében az átlagos kihasználtsági arány 31,8%.

A legjobb módja annak, hogy megállapítsa, hogyan javíthatja hitelpontszámát, a FICO® pontszám ellenőrzése. A pontszámával együtt tájékoztatást kap arról, hogyan növelheti pontszámát a hitelfájljában található konkrét információk alapján. Itt talál néhány jó általános pontszám-javítási tippet is.

Miért elég jó a nagyon jó hitelpontszám

A nagyon jó hitelpontszám bizonyítottan időben történő számlafizetést és jó hitelkezelést jelent. A késedelmes fizetések és egyéb negatív bejegyzések az Ön hiteladataiban ritkák vagy nem léteznek, és ha mégis megjelennek, azok valószínűleg legalább néhány évvel ezelőttre nyúlnak vissza.

A 740-es hitelpontszámmal rendelkező emberek általában időben fizetik a számláikat, sőt, a késedelmes fizetések csak a hiteljelentések 23%-ában jelennek meg.

A Nagyon jó hitelpontszámmal rendelkező emberek vonzó ügyfelek a bankok és hitelkártya-kibocsátók számára, akik általában az átlagosnál jobb hitelezési feltételeket kínálnak az Önhöz hasonló hitelfelvevőknek. Ezek közé tartozhatnak a régebbi hitelek kedvezőbb kamatozású refinanszírozási lehetőségei, mint amilyeneket az elmúlt években kaphatott, valamint olyan hitelkártyák igénybevételének lehetőségei, amelyek csábító jutalmakkal és viszonylag alacsony kamatokkal rendelkeznek.

A Nagyon jó hiteltörténetének fenntartása

A 740-es hitelpontszámod azt jelenti, hogy sok mindent jól csinálsz. Annak érdekében, hogy ne veszítsen teret, ügyeljen arra, hogy elkerülje azokat a viselkedésformákat, amelyek csökkenthetik a hitelpontszámát.

A Nagyon jó hitelpontszámra negatívan ható tényezők közé tartoznak:

A rulírozó hitelek kihasználtsági aránya A kihasználtság, vagy használati arány azt mutatja, hogy mennyire van közel a hitelkártya-számlák “kimerítéséhez”. Ezt minden egyes hitelkártya-számlájára kiszámíthatja úgy, hogy a fennálló egyenleget elosztja a kártya hitelfelvételi limitjével, majd megszorozza 100-zal, hogy százalékos értéket kapjon. A teljes kihasználtsági rátát úgy is kiszámíthatja, hogy az összes kártyája egyenlegének összegét elosztja a kártyák összes kiadási limitjének összegével (beleértve a fennálló egyenleggel nem rendelkező kártyák limitjeit is).

| egyenleg | költési limit | kihasználtsági arány (%) | |

|---|---|---|---|

| MasterCard | 1,200$ | 4$,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

A legtöbb szakértő azt javasolja, hogy a hitelpontszámok csökkenésének elkerülése érdekében a kihasználtsági arányt 30%-on vagy az alatt tartsa – az egyes számlákon és az összes számlán összesen. Minél közelebb kerül ezek közül az arányok közül bármelyik a 100%-hoz, annál jobban rontja a hitelpontszámát. A kihasználtsági ráta a hitelpontszám közel egyharmadáért (30%) felelős.

A késedelmes és elmaradt fizetések sokat számítanak. Az Ön pontszámának több mint egyharmadát (35%) befolyásolja a késedelmes vagy elmulasztott fizetések megléte (vagy hiánya). Ha a késedelmes vagy elmulasztott fizetések a hiteltörténetének részét képezik, jelentősen segítheti hitelpontszámát, ha rutinszerűen és azonnal befizeti számláit.

Az idő az Ön oldalán áll. Ha azonban gondosan kezeli a hitelét, és időben teljesíti a kifizetéseket, a hitelpontszáma idővel általában emelkedni fog. Valójában, ha minden más pontszámot befolyásoló tényező azonos, a hosszabb hitelmúlt magasabb hitelpontszámot eredményez, mint a rövidebb. Ha új hitelfelvevő vagy, nem sokat tehetsz ennek megváltoztatására, azon kívül, hogy türelmes vagy, és lépést tartasz a számláiddal. A hiteltörténet hossza a hitelpontszám akár 15%-áért is felelős.

Az adósság összetétele. A FICO® hitelpontozási rendszer hajlamos előnyben részesíteni a több hitelszámlát, a rulírozó hitelek (olyan számlák, mint például a hitelkártyák, amelyek lehetővé teszik, hogy kölcsönt vegyen fel egy kiadási limit ellenében, és különböző összegű havi részleteket fizessen) és a részlethitelek (pl. autóhitelek, jelzáloghitelek és diákhitelek, meghatározott havi részletekkel és rögzített törlesztési időszakokkal) keverékét. A hitelmix az Ön hitelpontszámának körülbelül 10%-át teszi ki.

A hitelkérelmek és az új hitelszámlák általában rövid távon negatívan hatnak a hitelpontszámára. Amikor Ön új hitelt igényel, vagy további adósságot vesz fel, a hitelminősítő rendszerek úgy jelzik, hogy nagyobb a kockázata annak, hogy képes lesz-e fizetni a számláit. A hitelpontszámok ilyenkor kis mértékben csökkennek, de általában néhány hónapon belül helyreállnak, feltéve, hogy Ön minden fizetését teljesíti. Az új hiteltevékenység akár 10%-kal is hozzájárulhat az Ön teljes hitelpontszámához.

Amikor a hiteljelentésben nyilvános nyilvántartások jelennek meg, azok komoly negatív hatással lehetnek a hitelpontszámára. Az olyan bejegyzések, mint a csőd, nem jelennek meg minden hiteljelentésben, így százalékban nem hasonlíthatók össze más hitelpontszámot befolyásoló tényezőkkel, de minden más tényezőt háttérbe szoríthatnak, és súlyosan csökkenthetik az Ön hitelpontszámát. Egy csőd például 10 évig maradhat a hiteljelentésben. Ha zálogjog vagy ítélet szerepel a hiteljelentésében, az Ön érdeke, hogy ezeket minél hamarabb rendezze.

36% A 740 FICO® pontszámmal rendelkező magánszemélyek 36%-a rendelkezik olyan hitelportfólióval, amely autóhitelt tartalmaz, és 33%-uknak van jelzáloghitele.

Védje meg hitelpontszámát a csalástól

A nagyon jó hitelpontszámmal rendelkező személyek vonzó célpontok lehetnek a személyazonosságtolvajok számára, akik szívesen eltérítik a nehezen megszerzett hitelmúltját. Hogy megvédje magát ettől a lehetőségtől, fontolja meg a hitelfelügyeleti és személyiséglopás-védelmi szolgáltatások igénybevételét, amelyek képesek észlelni a jogosulatlan hiteltevékenységet. A hitelfelügyeleti és személyazonosság-lopás elleni védelmi szolgáltatások hitelzár funkcióval figyelmeztethetik Önt, mielőtt a bűnözők hamis hiteleket vehetnének fel az Ön nevében.

A hitelfelügyelet a hitelpontszámok változásainak nyomon követéséhez is hasznos. Ez cselekvésre ösztönözheti Önt, ha pontszáma lefelé kezd csúszni, és segíthet a javulás mérésében, miközben a Kivételes (800-850) tartományba tartozó FICO® pontszám elérésére törekszik.

Majdnem 158 millió társadalombiztosítási számot fedtek fel 2017-ben, ami több mint nyolcszorosa a 2016-os számnak.

Tudjon meg többet a hitelpontszámáról

A 740-es hitelpontszám nagyon jónak számít, de lehet még jobb is. Ha pontszámát a Kiváló tartományba (800-850) tudja emelni, akkor jogosult lehet a legjobb hitelezési feltételekre, beleértve a legalacsonyabb kamatokat és díjakat, valamint a legcsábítóbb hitelkártya jutalomprogramokat. A legjobb kiindulópont az Experian ingyenes hiteljelentésének beszerzése és hitelpontszámának ellenőrzése, hogy megtudja, melyek azok a konkrét tényezők, amelyek a leginkább befolyásolják a pontszámát. Olvasson többet a pontszámtartományokról és arról, hogy milyen a jó hitelpontszám.