あなたのFICO®スコアは、740から799の範囲にあり、非常に良好と考えられます。 FICO®スコアが740であれば、平均的なクレジットスコアを上回っています。

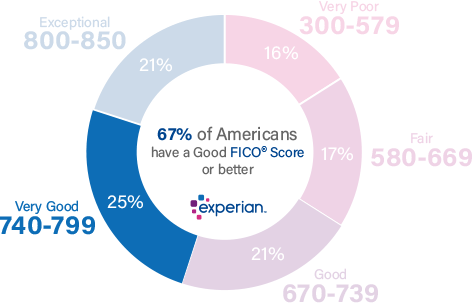

全消費者の25%が「非常に良い」範囲のFICO®スコアを持っています。

統計的には、「非常に良い」FICO®スコアの消費者のわずか1%が、将来深刻な延滞となる可能性が高いのです。

740のクレジットスコアを改善する

FICO®スコアの740は、平均クレジットスコア704を大きく上回っていますが、まだ改善の余地はあります。

FICO®クレジットスコア740の消費者のうち、平均利用率は31.8%です。 スコアと一緒に、あなたのクレジットファイルの特定の情報に基づいて、あなたのスコアを高める方法についての情報が表示されます。 そのため、このような「曖昧さ」があるのです。 このような場合、「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」「忖度」……「忖度」「忖度」「忖度」……「忖度」……「忖度」……「忖度」……「忖度」……{忖度(ひしゅ)といえば}……!!!! そのため、このような弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の嶄で、弊順の? このような場合、そのような “李寧 “は、”李寧 “は、”李寧 “が “寧 “であることを意味し、”寧 “は、”寧 “であることを意味します。 あなたは、カードの借入限度額で未払い残高を分割し、パーセントを得るために100を掛けることによって、クレジットカードのアカウントのそれぞれについてそれを計算することができます。 また、すべてのカード残高の合計をすべての利用限度額(残高のないカードの限度額も含む)の合計で割ることで、総利用率を算出することも可能です。

Balance Spending limit Utilization rate (%) MasterCard $1,200 $4.00 BalanceSpending limit Spending limit Utilization rate (%)

MasterCard $4.00000 30% VISA $1,000 $6,000 17% American Express $3,000 $10,000 30% 合計 $5,200 $20,000 26% ほとんどの専門家が、クレジットスコアを下げないためには個々のアカウントとすべてのアカウントの使用率が30%以下に保つことを推奨しています。 このうち、100%に近いほど、クレジットスコアに悪影響を及ぼします。 利用率はクレジットスコアのほぼ3分の1(30%)を占めます。

支払いの遅れや未払いも大きな問題です。 スコアの3分の1以上(35%)は、支払いの遅延や未納の有無に影響されます。 支払いの遅延や未納がクレジットヒストリーの一部になっている場合、請求書を速やかに支払う習慣をつければ、クレジットスコアを大きく向上させることができます。

時間はあなたの味方です。 あなたが慎重にあなたの信用を管理し、あなたの支払いでタイムリーに滞在する場合は、しかし、あなたのクレジットスコアは、時間とともに増加する傾向があります。 しかし、そのようなことはありません。実際、他のすべてのスコアの影響が同じであれば、長いクレジットヒストリーは短いものよりも高いクレジットスコアをもたらすでしょう。 新規に借り入れをする場合、忍耐強く支払いを続ける以外に、これを変えることはあまりできません。 また、このような場合にも、「忖度」することなく、「忖度」することができます。 FICO®クレジットスコアリングシステムは、複数のクレジットアカウントを支持する傾向があり、リボルビングクレジット(クレジットカードなど、利用限度額に対して借入を行い、毎月さまざまな金額を支払うことができるアカウント)と分割払いローン(自動車ローン、住宅ローン、学生ローンなど、毎月一定の支払いと一定の返済期間を持つもの)の組み合わせが好まれます。 クレジットミックスは、あなたの信用score.

クレジットアプリケーションと新しいクレジットアカウントは、一般的にあなたの信用スコアに短期的に負の影響を与えるの約10%に責任があります。 また、”崖っぷち “と呼ばれることもあります。 このような場合、クレジットスコアは少し下がりますが、あなたがすべての支払いを続けている限り、通常は数カ月以内に回復します。 新しい信用活動は、あなたの全体の信用score.

あなたの信用報告書に表示されたときに公共のレコードは、あなたの信用スコアに深刻な負の影響を持つことができます10%まで貢献することができます。 そのような破産などのエントリは、すべての信用報告書に表示されないので、彼らは割合の面で他のクレジットスコアの影響と比較することはできませんが、彼らは他のすべての要因を覆い隠して、深刻なあなたのクレジットスコアを下げることができます。 例えば、破産は10年間、信用情報に残ります。 そのため、このような事態が発生した場合、その原因を究明する必要があります。 この可能性から保護するために、不正なクレジット活動を検出することができますクレジット-モニタリングと個人情報盗難防止サービスの使用を検討してください。 クレジットロック機能を持つクレジット監視と個人情報盗難防止サービスは、犯罪者があなたの名前で偽のローンを取ることができる前にあなたに警告することができます。

クレジット監視は、あなたの信用スコアの変化を追跡するためにも便利です。 また、「FICO®スコア」が「エクセプショナル」(800~850)の範囲に入るよう、改善を図ることができます。

2017年には約1億5800万の社会保障番号が流出し、2016年の8倍以上となりました。

あなたのクレジットスコアについてもっと知る

740件のクレジットスコアは非常に良いですが、さらに良くすることもできます。 もし、あなたのクレジットスコアを例外的な範囲(800-850)に上げることができれば、最低の金利や手数料、最も魅力的なクレジットカードの特典プログラムなど、最高の融資条件を受ける資格が得られます。 まずは、エクスペリアンの無料クレジット・レポートを入手し、クレジット・スコアをチェックして、自分のスコアに最も影響を与える具体的な要因を知ることから始めるとよいでしょう。 スコア範囲と良いクレジットスコアが何であるかについての詳細をお読みください。