Declaração do Patrimônio Líquido (ou demonstração das mutações do patrimônio líquido) é um documento financeiro que uma empresa emite sob seu balanço patrimonial. O objetivo desta demonstração é transmitir qualquer modificação (ou alterações) no valor do patrimônio líquido de uma empresa durante um ano. É uma demonstração financeira obrigatória de uma empresa americana, cujas ações são negociadas publicamente.

As atividades comerciais que têm o potencial de impactar o patrimônio líquido são registradas na demonstração do patrimônio líquido. Ou, podemos dizer que mostra todas as contas patrimoniais que podem afetar o saldo patrimonial, como dividendos, lucro ou resultado líquido, ações ordinárias e mais.

- Importação de Demonstração do Patrimônio Líquido

- Cálculo do Patrimônio Líquido

- Componentes do Patrimônio líquido

- Capital social

- Resultados retidos

- Rendimento líquido e Dividendos

- Itens que afetam o patrimônio líquido

- Formato de Demonstração do Patrimônio Líquido

- Exemplo

- Outro Método

- Interpretação e Decisões baseadas na Declaração de Património dos Accionistas

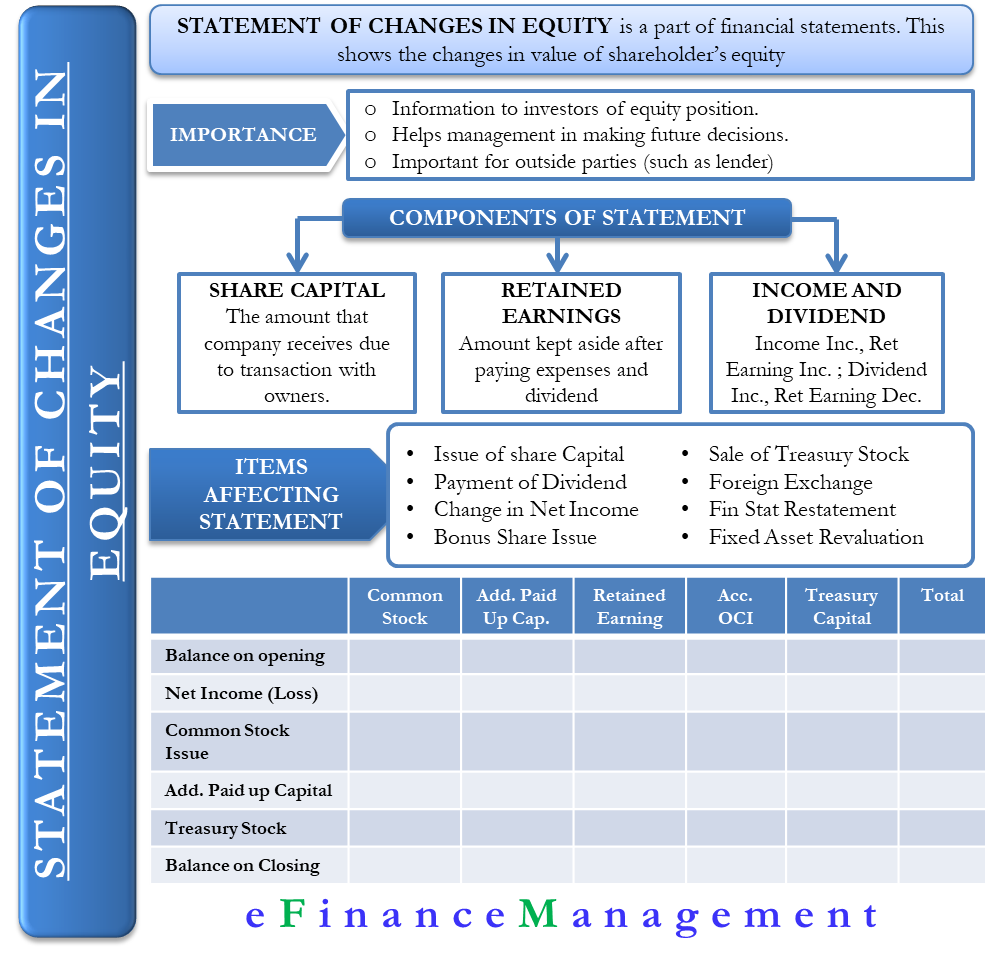

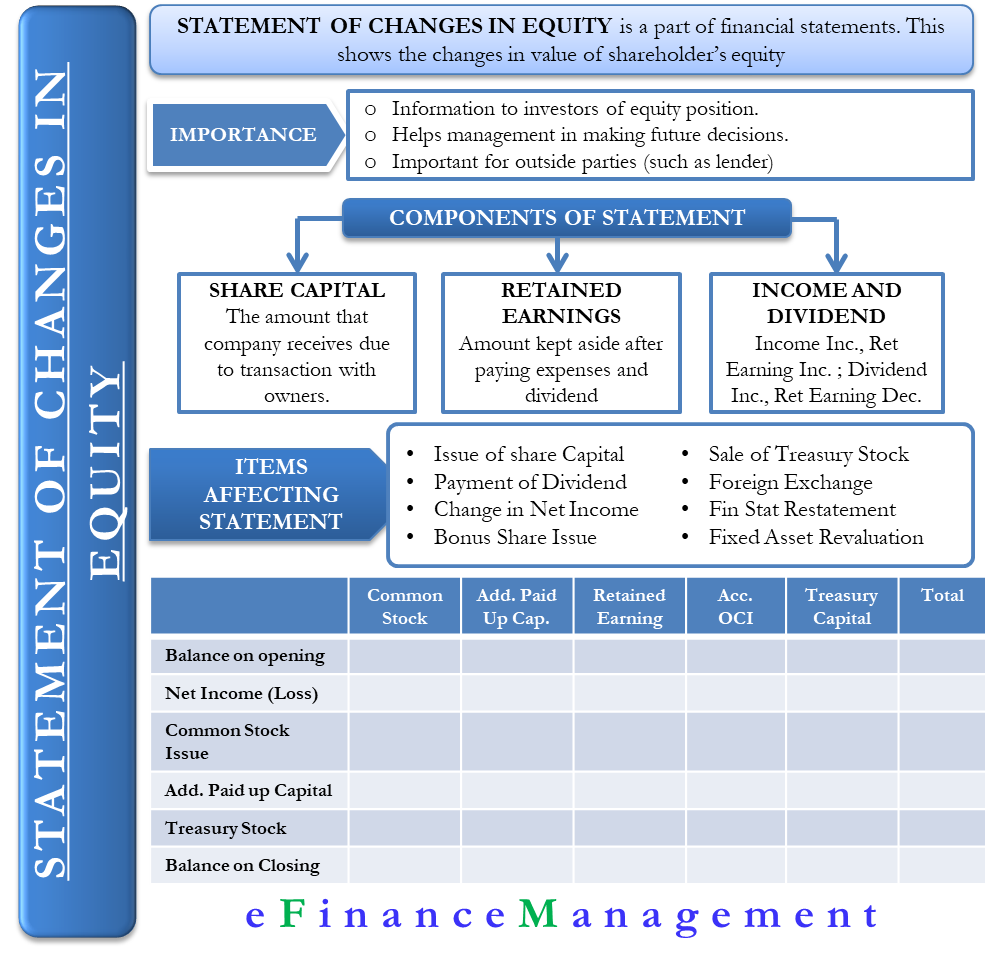

Importação de Demonstração do Patrimônio Líquido

Usualmente, uma empresa emite a demonstração no final do período contábil para dar informações aos investidores sobre a posição patrimonial e o sentimento em relação à empresa. A declaração permite aos accionistas ver como está a correr o seu investimento. Também ajuda a administração a tomar decisões sobre as futuras emissões de ações.

O demonstrativo também é importante para as partes externas. Por exemplo, quem concedeu um empréstimo à empresa gostaria de saber como a empresa está mantendo os níveis mínimos de patrimônio líquido para atender aos acordos de dívida

Cálculo do Patrimônio Líquido

O patrimônio líquido do acionista é basicamente a diferença entre um ativo total e um passivo total.

Patrimônio líquido = Ativo – Passivo

Outra forma de cálculo do Patrimônio líquido = Capital social + Lucros acumulados

Componentes do Patrimônio líquido

Componentes transversais afetam o patrimônio líquido. Esses fatores, no entanto, podem ser divididos em algumas categorias mais amplas como:

Incluindo o valor que uma entidade que relata recebe devido a uma transação com seus proprietários.

Resultados retidos

O valor que uma empresa mantém de lado depois de pagar todas as despesas e dividendos é conhecido como lucros retidos. Uma empresa pode usar os lucros retidos para vários fins, tais como reinvestimento, expansão, lançamento de novos produtos, etc. Um aumento ou diminuição nos lucros retidos afeta diretamente o patrimônio líquido do acionista.

Rendimento líquido e Dividendos

O lucro retido aumenta com um aumento no lucro líquido e diminui se o lucro líquido cair. Da mesma forma, os lucros retidos diminuem com o aumento no pagamento de dividendos e vice-versa.

Outros componentes relativamente menos populares são: Reserva(s) de capital em tesouraria, Excedente de reavaliação, lucro ou perda com a venda de títulos e ganhos e perdas com hedge de fluxo de caixa.

Itens que afetam o patrimônio líquido

Principalmente há dois tipos de mudanças que afetam o patrimônio líquido. Primeiro, as mudanças resultantes de transações com os acionistas, e segundo, as mudanças devidas a qualquer mudança no lucro total abrangente. Ambos os fatores têm vários subfatores, que estão listados abaixo;

- A emissão de novo capital social aumenta as ações ordinárias e os componentes de capital adicional pago.

- O pagamento de dividendos em dinheiro diminui os lucros acumulados da empresa.

- O lucro líquido aumenta os lucros acumulados, enquanto que a perda líquida diminui.

- A compra de ações em tesouraria aumenta o componente de ações e reduz o patrimônio líquido.

- A emissão de ações bonificadas afeta o capital adicional pago, os lucros acumulados e as ações ordinárias.

- Venda de ações em tesouraria reduz o componente de ações e afeta os lucros acumulados juntamente com o capital adicional pago. Isso, entretanto, aumenta o total do patrimônio líquido.

- As variações cambiais podem aumentar ou diminuir a reserva de divisas.

- Reavaliação das demonstrações financeiras pode ocorrer devido à mudança no princípio contábil e afetar os lucros acumulados.

- Reavaliação de ativos fixos afeta o excedente de reavaliação ao aumentá-lo. Da mesma forma, a reversão da reavaliação do ativo imobilizado pode diminuir o excedente de reavaliação.

Formato de Demonstração do Patrimônio Líquido

Desde que a demonstração inclua o lucro/perda líquida, uma empresa deve prepará-la após a demonstração do resultado. Como qualquer outra demonstração financeira, a demonstração do patrimônio líquido terá um cabeçalho mostrando o nome da empresa, período e título da demonstração.

Usualmente, a demonstração é definida em um padrão de grade. O extrato normalmente consiste de quatro linhas – Saldo Inicial, Adições, Subtrações e Saldo Final. O saldo inicial é sempre mostrado em uma linha fixa seguida por adições e subtrações. A adição consiste em todos os novos investimentos e lucro líquido, caso a empresa seja rentável. Caso a empresa sofra uma perda, ela apresentará uma perda líquida para o ano sob as subtrações, além dos dividendos (se houver).

A última linha da demonstração do patrimônio líquido terá o saldo final, que é o resultado do saldo inicial, das adições e subtrações. Pode haver mais linhas dependendo da natureza das transações que uma empresa possa ter.

O extrato pode ter as seguintes colunas – Ações Ordinárias, Ações Preferenciais, Lucros Líquidos Acumulados, Ações em Tesouraria, Outros Lucros ou Perdas Acumulados e muito mais. Pode haver mais colunas se necessário.

Exemplo

Below é um exemplo do extrato padrão de grade do patrimônio líquido do acionista.

XYZ Ltd

Declaração do Patrimônio Líquido do Acionista para o ano findo em 31 de dezembro, 2019

| Estoque comum | Adicional pago…em Capital | Rendimentos retidos | Outros rendimentos totais acumulados | Estoque de tesouraria | Total | |||

| Balanço em Janeiro 1 | – | – | – | – | – | – | ||

| >>Rendimento líquido (Perda) | >197,100 | 197,100 | ||||||

| Emissão de ações ordinárias | 10,000 | 10,000 | ||||||

| Capital adicional pago | 20,000 | 20.000 | ||||||

| Estoque de tesouraria | (2,000) | (2,000) | ||||||

| Saldo em 31 de dezembro | 10,000 | 20,000 | 197,100 | – | (2,000) | 225,100 |

Outro Método

Outra forma de preparar a declaração é usar uma única coluna de números, em vez do estilo da grelha. Neste método, todos os itens são listados em uma única coluna, começando com o saldo inicial do patrimônio líquido e, em seguida, ajustando-se para quaisquer alterações durante o período. O número de linhas é semelhante ao da grade um.

Exemplo

XYZ Ltd

Declaração do Patrimônio Líquido para o ano findo em 31 de dezembro de 2019

| Saldo em 1 de janeiro | $61.000,000 |

| Acções em tesouraria | 16.000.000 |

| Compra de acções em tesouraria | (3.000.000) |

| Rendimento líquido | 5000,000 |

| Dividendos em dinheiro | (1.600.000) |

| Dividendos em ações | 0 |

| Balanço em 31 de dezembro | 77.400,000 |

Interpretação e Decisões baseadas na Declaração de Património dos Accionistas

Esta declaração é importante e ajuda a administração assim como os accionistas/investidores a tomar ou compreender certas decisões. Esta declaração orienta essas decisões, que podem ser:

1.Outras emissões de ações: Esta declaração pode dar um entendimento se qualquer outra emissão de acções ou acções ordinárias é possível ou não. Por exemplo, se a empresa já tiver emitido todas as ações, então no curso normal não poderiam ser emitidas mais ações. Da mesma forma, se houver acções parcialmente pagas, então a empresa pode usar a oportunidade de angariar recursos fazendo com que essas acções sejam totalmente pagas fazendo uma chamada final.

2. Recompra de Acções: Se a empresa for da opinião que há excesso de liquidez e grande número de acções em circulação. E este excesso de circulação está a afectar negativamente o valor ou valor das acções. Ou se houver uma venda em pânico pelos investidores com base em boatos ou no exemplo dos concorrentes. Então a administração da empresa pode tomar a decisão de comprar de volta parte das ações em circulação, fornecendo assim valor aos acionistas.

3. Declaração de Dividendos: O quantum e a distribuição de acções ajudam a administração a tomar uma decisão criteriosa no que diz respeito à declaração e distribuição dos dividendos. E para conservar e arar de volta os recursos para o crescimento da empresa onde o ROI é maior.

4.Plano de Opção de Compra de Ações pelos Funcionários (ESOP): Esta declaração ajuda novamente a administração a tomar uma decisão em relação à flutuação de um esquema para o ESOP. O seu quantum, limiar, etc. ESOP é o esquema onde os empregados adquirem o direito de subscrever e deter as ações da empresa. Esta declaração retrata o sucesso do esquema, o quantum já utilizado e o dinheiro arrecadado sob o esquema.