4.1 – Dois lados da mesma moeda

Você se lembra do super hit flick ‘Deewaar’ de Bollywood de 1975, que alcançou um status de culto para o incrivelmente famoso diálogo ‘Mere paas maa hai’ ☺? O filme é sobre dois irmãos da mesma mãe. Enquanto um irmão, justo na vida, cresce para se tornar um policial, o outro irmão acaba sendo um criminoso notório cuja visão sobre a vida é diametralmente oposta à do seu irmão policial.

Bem, a razão pela qual estou falando deste lendário filme agora é que o escritor de opções e o comprador de opções são de certa forma comparáveis a estes irmãos. Eles são os dois lados da mesma moeda. É claro que, ao contrário dos irmãos Deewaar, não há uma visão da moralidade quando se trata de negociação de opções; a visão é mais sobre os mercados e o que se espera fora dos mercados. Entretanto, há uma coisa que você deve lembrar aqui – o que quer que aconteça com o vendedor de opções em termos do P&L, o oposto acontece exatamente com o comprador de opções e vice-versa. Por exemplo, se o escritor de opções está fazendo Rs.70/- em lucros, isto significa automaticamente que o comprador de opções está perdendo Rs.70/-. Aqui está uma lista rápida dessas generalizações –

- Se o comprador da opção tem um risco limitado (até ao limite do prémio pago), então o vendedor da opção tem lucro limitado (novamente na medida do prêmio que ele recebe)

- Se o comprador da opção tem potencial de lucro ilimitado então o vendedor da opção tem potencial de risco ilimitado

- O ponto de equilíbrio é o ponto em que o comprador da opção começa a ganhar dinheiro, este é exatamente o mesmo ponto em que o escritor da opção começa a perder dinheiro

- Se o comprador da opção está fazendo Rs.X em lucro, então implica que o vendedor da opção está fazendo uma perda de Rs.X

- Se o comprador da opção está perdendo Rs.X, então implica que o vendedor da opção está fazendo Rs.X nos lucros

- Pouco se o comprador da opção é da opinião que o preço de mercado aumentará (acima do preço de exercício para ser particular) então o vendedor da opção seria da opinião que o mercado permanecerá no preço de exercício ou abaixo dele…e vice-versa.

Para apreciar ainda mais estes pontos faria sentido dar uma olhada na Opção de Compra da perspectiva do vendedor, que é o objetivo deste capítulo.

Antes de prosseguirmos, tenho que avisá-lo de algo sobre este capítulo – já que há P&L simetria entre o vendedor da opção e o comprador, a discussão que se seguirá neste capítulo será muito semelhante à discussão que acabamos de ter no capítulo anterior, daí a possibilidade de você simplesmente folhear o capítulo. Por favor não faça isso, sugiro que você fique alerta para notar a diferença sutil e o enorme impacto que ela tem no P&L do escritor da opção de compra.

4.2 -Vendedor da opção de compra e seu processo de pensamento

Recall the ‘Ajay-Venu’ real estate example from chapter 1 – discutimos 3 cenários possíveis que levariam o acordo a uma conclusão lógica –

- O preço do terreno se move acima de Rs.500,000 (bom para Ajay – comprador da opção)

- O preço permanece estável em Rs.500.000 (bom para Venu – vendedor da opção)

- O preço move-se abaixo de Rs.500.000 (bom para Venu – vendedor da opção)

Se você notar, o comprador da opção tem uma desvantagem estatística quando ele compra opções – apenas 1 cenário possível dos três benefícios para o comprador da opção. Em outras palavras, 2 dos 3 cenários beneficiam o vendedor da opção. Este é apenas um dos incentivos para que o autor da opção venda de opções. Além desta vantagem estatística natural, se o vendedor de opções também tem uma boa percepção do mercado então as chances do vendedor de opções ser lucrativo são bastante altas.

Por favor note, estou apenas falando de uma vantagem estatística natural aqui e de forma alguma estou sugerindo que um vendedor de opções sempre fará dinheiro.

Ainda vamos agora pegar o mesmo exemplo ‘Bajaj Auto’ que pegamos no capítulo anterior e construir um caso para um vendedor de opções de compra e entender como ele veria a mesma situação. Permita-me repostar o gráfico –

- A acção foi fortemente espancada, claramente o sentimento é extremamente fraco

- Desde que a acção foi fortemente espancada – implica que muitos investidores/operadores na acção ficariam presos em posições longas desesperadas

- Um aumento no preço da acção será tratado como uma oportunidade de sair das posições longas presas

- Dado isto, há poucas chances do preço das ações aumentar rapidamente – especialmente no curto prazo

- Desde que a expectativa é que o preço das ações não aumente, vender a opção de compra da Bajaj Auto e receber o prêmio pode ser percebido como uma boa oportunidade de negociação

Com estes pensamentos, o escritor da opção decide vender uma opção de compra. O ponto mais importante a notar aqui é – o vendedor da opção está vendendo uma opção de compra porque ele acredita que o preço da Bajaj Auto NÃO vai aumentar no futuro próximo. Portanto, ele acredita que vender a opção de compra e receber o prêmio é uma boa estratégia.

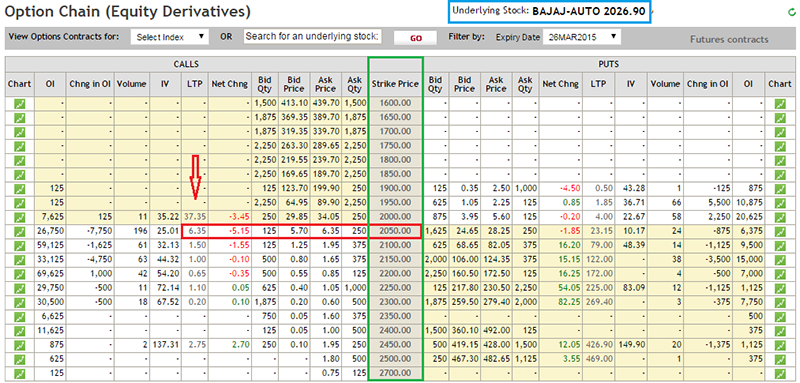

Como mencionei no capítulo anterior, selecionar o preço de exercício correto é um aspecto muito importante da negociação de opções. Vamos falar sobre isso com mais detalhes à medida que avançamos neste módulo. Por enquanto, vamos assumir que o vendedor de opções decide vender a opção de strike da Bajaj Auto 2050 e coletar Rs.6.35/- como prêmios. Consulte a cadeia de opções abaixo para os detalhes –

Deixe-nos agora fazer o mesmo exercício que fizemos no capítulo anterior para entender o perfil P&L do vendedor da opção de compra e no processo fazer as generalizações necessárias. O conceito de um valor intrínseco da opção que discutimos no capítulo anterior será válido também para este capítulo.

| Número de série. | Valores possíveis de spot | Premium Received | Valor intrínseco (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

| 01 | 1990 | + 6.35 | 1990 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 02 | 2000 | + 6.35 | 2000 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 03 | 2010 | + 6.35 | 2010 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 04 | 2020 | + 6.35 | 2020 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 05 | 2030 | + 6.35 | 2030 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 06 | 2040 | + 6.35 | 2040 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 07 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 08 | 2060 | + 6.35 | 2060 – 2050 = 10 | = 6.35 – 10 = – 3.65 |

| 09 | 2070 | + 6.35 | 2070 – 2050 = 20 | = 6.35 – 20 = – 13.65 |

| 10 | 2080 | + 6.35 | 2080 – 2050 = 30 | = 6.35 – 30 = – 23.65 |

| 11 | 2090 | + 6.35 | 2090 – 2050 = 40 | = 6.35 – 40 = – 33.65 |

| 12 | 2100 | + 6.35 | 2100 – 2050 = 50 | = 6.35 – 50 = – 43.65 |

Antes de continuarmos a discutir a tabela acima, por favor note –

- O sinal positivo na coluna ‘prêmio recebido’ indica um influxo de dinheiro (crédito) para o escritor de opções

- O valor intrínseco de uma opção (no vencimento) permanece o mesmo independentemente da opção de compra ou venda

- O cálculo líquido P&L para um escritor de opções muda ligeiramente, a lógica é assim

- Quando um vendedor de opções vende opções ele recebe um prêmio (por exemplo, Rs.6.35/). Ele só sofreria uma perda depois de perder todo o prémio. Significa que após receber um prémio de Rs.6.35, se ele perder Rs.5/- implica que ele ainda está em lucro de Rs.1.35/-. Portanto, para que um vendedor de opções experimente uma perda, ele tem que primeiro perder o prêmio que recebeu, qualquer dinheiro que ele perca além do prêmio recebido, será sua perda real. Assim, o cálculo de P&L seria ‘Premium – Intrinsic Value’

- Você pode estender o mesmo argumento para o comprador da opção. Como o comprador da opção paga um prêmio, ele primeiro precisa recuperar o prêmio que pagou, portanto ele seria rentável acima do valor do prêmio que recebeu, portanto o cálculo de P&L seria ‘Intrinsic Value – Premium’.

A tabela acima deve ser familiar a você agora. Vamos inspecionar a tabela e fazer algumas generalizações (tenha em mente que o preço de exercício é 2050) –

- Enquanto Bajaj Auto permanecer ao preço de exercício ou abaixo do preço de exercício de 2050, o vendedor da opção ganha dinheiro – como em que ele consegue embolsar todo o prémio de Rs.6.35/-. No entanto, note que o lucro permanece constante em Rs.6.35/-.

- Generalização 1 – O escritor de opções de compra experimenta um lucro máximo até ao limite do prémio recebido desde que o preço à vista se mantenha ao preço de exercício (para uma opção de compra)

- O escritor de opções de compra experimenta uma perda quando e quando Bajaj Auto começa a mover-se acima do preço de exercício de 2050

- Generalização 2 – O escritor de opções de compra começa a perder dinheiro à medida que e quando o preço à vista se move acima e acima do preço de exercício. Quanto mais alto o preço à vista se afasta do preço de exercício, maior é a perda.

- Das 2 generalizações acima, é justo concluir que, o vendedor da opção pode ganhar lucros limitados e pode experimentar perda ilimitada

Podemos colocar estas generalizações numa fórmula para estimar o P&L de um vendedor de opções de compra –

P&L = Premium – Max

Correr pela fórmula acima, vamos avaliar o P&L para alguns possíveis valores spot no vencimento –

- 2023

- 2072

- 2055

A solução é a seguinte –

@2023

= 6.35 – Max

== 6.35 – Max

= 6,35 – 0

= 6,35

> A resposta está de acordo com a Generalização 1 (lucro restrito à extensão do prémio recebido).

@2072

= 6,35 – Max

= 6,35 – 22

= -15.56

> A resposta está de acordo com a Generalização 2 (Os escritores das opções de compra experimentariam uma perda quando o preço à vista se movesse para além do preço de exercício)

@2055

= 6.35 – Max

= 6.35 – Max

= 6.35 – 5

= 1.35

>

>Embora o preço à vista seja mais alto que o strike, o escritor da opção de compra ainda parece estar ganhando algum dinheiro aqui. Isto é contra a 2ª generalização. Tenho certeza que você já deve saber disso, isso se deve ao conceito de ‘breakeven point’, que discutimos no capítulo anterior.

Anyway deixe-nos inspecionar isso um pouco mais e olhar para o comportamento de P&L no preço de strike e em torno dele para ver exatamente em que ponto o escritor de opções começará a fazer uma perda.

| Número de série. | Possíveis valores de spot | Premium Received | Valor intrínseco (IV) | P&L (Premium – IV) |

|---|---|---|---|---|

| 01 | 2050504> | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = 6.35 |

| 02 | 2051 | + 6.35 | 2051 – 2050 = 1 | = 6.35 – 1 = 5.35 |

| 03 | 2052 | + 6.35 | 2052 – 2050 = 2 | = 6.35 – 2 = 4.35 |

| 04 | 2053 | + 6.35 | 2053 – 2050 = 3 | = 6.35 – 3 = 3.35 |

| 05 | 2054 | + 6.35 | 2054 – 2050 = 4 | = 6.35 – 4 = 2.35 |

| 06 | 2055 | + 6.35 | 2055 – 2050 = 5 | = 6.35 – 5 = 1.35 |

| 07 | 2056 | + 6.35 | 2056 – 2050 = 6 | = 6.35 – 6 = 0.35 |

| 08 | 2057 | + 6.35 | 2057 – 2050 = 7 | = 6.35 – 7 = – 0.65 |

| 09 | 2058 | + 6.35 | 2058 – 2050 = 8 | = 6.35 – 8 = – 1.65 |

| 10 | 2059 | + 6.35 | 2059 – 2050 = 9 | = 6.35 – 9 = – 2,65 |

Claramente mesmo quando o preço à vista se move mais alto que a greve, o escritor de opções ainda ganha dinheiro, ele continua a ganhar dinheiro até o preço à vista aumentar mais do que a greve + prémio recebido. Neste ponto ele começa a perder dinheiro, portanto chamá-lo de ‘ponto de parada’ parece apropriado.

Breakdown point for the call option seller = Strike Price + Premium Received

Para o exemplo do Bajaj Auto,

= 2050 + 6.35

= 2056.35

> Então, o ponto de equilíbrio para um comprador de opção de compra torna-se o ponto de equilíbrio para o vendedor da opção de compra.

4.3 – Pagamento do vendedor da opção de compra

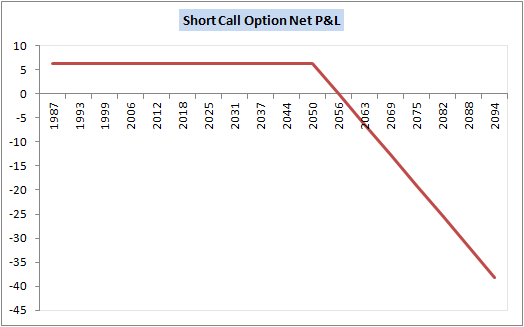

Como vimos ao longo deste capítulo, há uma grande simetria entre o comprador da opção de compra e o vendedor. Na verdade o mesmo pode ser observado se traçarmos o gráfico P&L de um vendedor de opções. Aqui é o mesmo –

Os vendedores da opção de compra P&L payoff parece uma imagem espelho da opção de compra do comprador P&L pay off. Do gráfico acima você pode notar os seguintes pontos que estão de acordo com a discussão que acabamos de ter –

- O lucro é restrito a Rs.6.35/- desde que o preço spot seja negociado a qualquer preço abaixo do strike de 2050

- De 2050 a 2056.35 (preço de decomposição) podemos ver os lucros a serem minimizados

- Em 2056.35 podemos ver que não há lucro nem perda

- Acima de 2056.35 o vendedor da opção call começa a perder dinheiro. Na verdade, a inclinação da linha P&L indica claramente que as perdas começam a aumentar à medida que e quando o valor spot se afasta do preço de exercício

4.4 – Uma nota sobre as margens

Pense no perfil de risco tanto do comprador da opção de compra como do vendedor da opção de compra. O comprador da opção de compra não assume nenhum risco. Ele só tem que pagar o valor do prêmio exigido ao vendedor da opção de compra, contra o qual ele compraria o direito de comprar o subjacente em um momento posterior. Sabemos que seu risco (perda máxima) é restrito ao prêmio que ele já pagou.

No entanto, quando você pensa sobre o perfil de risco de um vendedor de opções de compra, sabemos que ele suporta um risco ilimitado. Sua perda potencial pode aumentar conforme e quando o preço à vista se move acima do preço de exercício. Tendo dito isto, pense na bolsa de valores – como eles podem gerenciar a exposição ao risco de um vendedor de opções no cenário de um potencial de ‘perda ilimitada’? E se a perda se torna tão grande que o vendedor da opção decide não cumprir?

Claramente, a bolsa de valores não pode permitir que um participante de derivativos carregue um risco de inadimplência tão grande, por isso é obrigatório que o vendedor da opção estacione algum dinheiro como margem. As margens cobradas por um vendedor de opções é semelhante ao requisito de margem para um contrato de futuros.

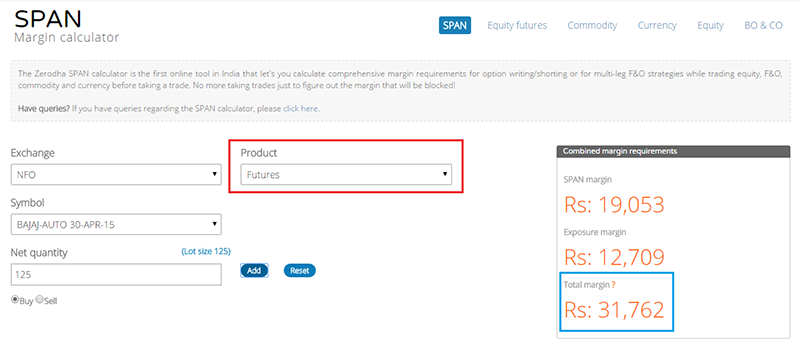

Aqui está o instantâneo da calculadora de margem Zerodha para futuros Bajaj Auto e opção de compra Bajaj Auto 2050, ambas expirando em 30 de Abril de 2015.

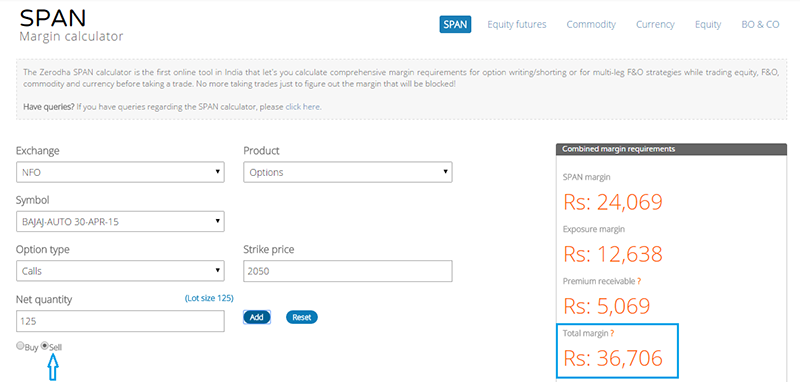

E aqui está o requerimento de margem para vender a opção de compra 2050.

Como você pode ver os requerimentos de margem são um pouco semelhantes em ambos os casos (escrita de opções e negociação de futuros). Claro que há uma pequena diferença; lidaremos com ela numa fase posterior. Por enquanto, eu só quero que você note que a venda de opções requer margens similares à negociação de futuros, e o valor da margem é aproximadamente o mesmo.

4.5 – Juntando as coisas

Eu espero que os últimos quatro capítulos tenham lhe dado toda a clareza que você precisa em relação à compra e venda de opções de compra. Ao contrário de outros tópicos em Finanças, as opções são um pouco pesadas. Por isso acho que faz sentido consolidar o nosso aprendizado em cada oportunidade e depois ir mais além. Aqui estão as coisas chave que você deve lembrar com respeito à compra e venda de opções de compra.

Com respeito à compra de opções

- Você compra uma opção de compra somente quando você está em alta sobre o ativo subjacente. Após o vencimento, a opção de compra só será rentável se o ativo subjacente tiver ultrapassado o preço de exercício

- Comprar uma opção de compra também é referido como ‘Long on a Call Option’ ou simplesmente ‘Long Call’

- Para comprar uma opção de compra, você precisa pagar um prêmio ao subscritor da opção

- O comprador da opção de compra tem um risco limitado (até o limite do prêmio pago) e um potencial para ter um lucro ilimitado

- O ponto de equilíbrio é o ponto em que o comprador da opção de compra não ganha dinheiro nem sofre perdas

- P&L = Max – Premium Paid

- Ponto de equilíbrio = Preço de Exercício + Premium Paid

Com respeito à venda de opções

- Vende uma opção de compra (também chamada de escrita de opção) apenas quando acredita que após a expiração da mesma, o ativo subjacente não irá aumentar além do preço de exercício

- Vender uma opção de compra também é chamado de ‘Shorting a call option’ ou simplesmente ‘Short Call’

- Quando você vende uma opção de compra você recebe o valor do prêmio

- O lucro de um vendedor de opções é restrito ao prêmio que ele recebe, Contudo, a sua perda é potencialmente ilimitada

- O ponto de ruptura é o ponto em que o vendedor da opção de compra desiste de todo o prémio que ganhou, o que significa que não está a ganhar dinheiro nem a perder dinheiro

- A posição de opção curta acarreta um risco ilimitado, ele é obrigado a depositar margem

- Margem no caso de opções curtas é semelhante à margem de futuros

- P&L = Premium – Max

- Ponto de quebra = Preço de Exercício + Premium Recebido

Outros pontos importantes

- Quando estiver em alta numa acção pode comprar a acção à vista, comprar seus futuros, ou comprar uma opção de compra

- Quando você está em baixa em uma ação, você pode vender a ação à vista (embora em uma base intradiária), futuros curtos, ou uma opção de compra curta

- O cálculo do valor intrínseco para a opção de compra é padrão, não muda com base em se você é um comprador/vendedor de opções

- No entanto o cálculo do valor intrínseco muda para uma opção ‘Put’

- A metodologia de cálculo líquida P&L é diferente para a opção call comprador e vendedor.

- Nos últimos 4 capítulos, vimos o P&L mantendo a expiração em perspectiva, isto é apenas para ajudá-lo a entender melhor o comportamento do P&L

- Não é necessário esperar a expiração da opção para descobrir se ele vai ser rentável ou não

- A maior parte da negociação da opção é baseada na mudança dos prêmios

- Por exemplo, se eu comprei a opção de compra do Bajaj Auto 2050 em Rs.6.35 pela manhã e ao meio-dia o mesmo é negociado em Rs.9/- Eu posso escolher vender e reservar lucros

- Os prêmios mudam dinamicamente o tempo todo, ele muda por causa de muitas variáveis em jogo, vamos entender todas elas à medida que prosseguirmos através deste módulo

- A opção de chamada é abreviada como ‘CE’. Portanto, a opção de Chamada Bajaj Auto 2050 também é referida como Bajaj Auto 2050CE. CE é uma abreviação para ‘European Call Option’.

4.6 – European versus American Options

Inicialmente quando a opção foi introduzida na Índia, existem dois tipos de opções disponíveis – European e American Options. Todas as opções de índice (Nifty, Bank Nifty opções) eram de natureza Européia e as opções de ações eram de natureza Americana. A diferença entre as duas foi principalmente em termos de ‘Exercício de Opções’.

Opções Européias – Se o tipo de opção é Européia então significa que o comprador da opção terá que esperar obrigatoriamente até a data de vencimento para exercer seu direito. A liquidação é baseada no valor do mercado à vista no dia de expiração. Por exemplo, se ele comprou uma opção Bajaj Auto 2050 Call, então para que o comprador seja rentável a Bajaj Auto tem que ir acima do ponto de equilíbrio no dia do vencimento. Mesmo que a opção não valha nada para o comprador, ele perderá todo o dinheiro do prêmio que pagou ao vendedor da opção.

American Options – Em uma Opção Americana, o comprador da opção pode exercer seu direito de comprar a opção sempre que achar apropriado durante o prazo de validade da opção. A liquidação é dependente do mercado à vista naquele momento e não depende realmente da expiração. Por exemplo, ele compra hoje a opção de compra da Bajaj Auto 2050 quando a Bajaj está negociando em 2030 no mercado à vista e há mais 20 dias para a expiração. No dia seguinte a Bajaj Auto atravessa 2050. Nesse caso, o comprador da opção de compra da Baja Auto 2050 American Call pode exercer seu direito, o que significa que o vendedor é obrigado a liquidar com o comprador da opção. A data de vencimento tem pouco significado aqui.

Para pessoas familiarizadas com a opção você pode ter esta pergunta – ‘Já que podemos comprar uma opção agora e vendê-la mais tarde, talvez em 30 minutos após a compra, o que importa se a opção é americana ou européia?’.

Pergunta válida, pense bem no exemplo Ajay-Venu novamente. Aqui Ajay e Venu deveriam revisitar o acordo dentro de 6 meses (isto é como uma Opção Européia). Se ao invés de 6 meses, imagine se Ajay tivesse insistido que ele poderia vir a qualquer momento durante a vigência do acordo e reivindicar seu direito (como uma Opção Americana). Por exemplo, poderia haver um forte rumor sobre o projeto da rodovia (depois que eles assinaram o acordo). No fundo do forte rumor, o preço do terreno dispara e por isso Ajay decide exercer seu direito, claramente Venu será obrigado a entregar o terreno a Ajay (embora ele seja muito claro que o preço do terreno subiu por causa de fortes rumores). Agora porque Venu carrega o risco adicional de ser ‘exercitado’ em qualquer dia ao invés do dia do vencimento, o prêmio que ele precisaria também é maior (para que ele seja compensado pelo risco que assume).

Por esta razão, as opções americanas são sempre mais caras que as opções européias.

Também, talvez você esteja interessado em saber que há cerca de 3 anos a NSE decidiu se livrar completamente das opções americanas do segmento de derivativos. Assim, todas as opções na Índia são agora de natureza europeia, o que significa que o comprador pode exercer a sua opção com base no preço à vista no dia do vencimento.

Agora vamos prosseguir para compreender a ‘Put Options’.

>

Tomada de chaves deste capítulo

- Vende uma opção de compra quando está em baixa sobre uma acção

- O comprador da opção de compra e o vendedor têm um comportamento simetricamente oposto P&Comportamento L

- Quando vende uma opção de compra recebe um prémio

- Vender uma opção de compra opção exige que você deposite uma margem

- Quando você vende uma opção de compra, seu lucro é limitado ao valor do prêmio que você recebe e sua perda pode ser potencialmente ilimitada

- P&L = Premium – Max

- Breakdown point = Preço de Exercício + Prêmio Recebido

- Na Índia, todas as opções são de natureza europeia