Uw FICO® Score valt binnen een bereik, van 740 tot 799, dat als zeer goed kan worden beschouwd. Een 740 FICO® Score is boven de gemiddelde kredietscore. Kredietnemers met scores in het Zeer Goed-bereik komen doorgaans in aanmerking voor betere rentetarieven en productaanbiedingen van kredietverstrekkers.

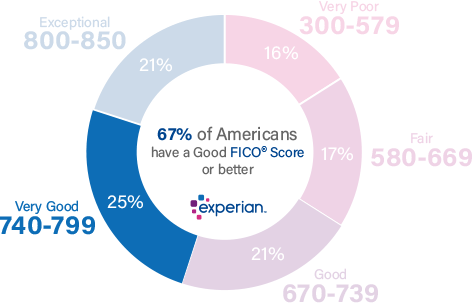

25% van alle consumenten heeft een FICO®-score in het Zeer Goed-bereik.

In statistische termen is het waarschijnlijk dat slechts 1% van de consumenten met Zeer Goede FICO®-scores in de toekomst een ernstige betalingsachterstand oploopt.

Verbeter uw 740 Credit Score

Een FICO® Score van 740 ligt ver boven de gemiddelde credit score van 704, maar er is nog ruimte voor verbetering.

Onder consumenten met een FICO® credit score van 740, is de gemiddelde bezettingsgraad 31,8%.

De beste manier om te bepalen hoe u uw credit score kunt verbeteren is om uw FICO® Score te controleren. Samen met uw score krijgt u informatie over manieren waarop u uw score kunt verbeteren, op basis van specifieke informatie in uw kredietdossier. U vindt hier ook enkele goede algemene tips voor het verbeteren van uw score.

Waarom een Zeer Goede kredietscore vrij geweldig is

Een kredietscore in het Zeer Goede bereik betekent een bewezen track record van tijdige betaling van rekeningen en goed credit management. Betalingsachterstanden en andere negatieve vermeldingen in uw kredietdossier komen niet of nauwelijks voor, en als er al sprake is van een achterstand, is deze waarschijnlijk al een paar jaar geleden ontstaan.

Mensen met een kredietscore van 740 betalen hun rekeningen doorgaans op tijd; in feite komen betalingsachterstanden in slechts 23% van hun kredietrapporten voor.

Mensen zoals u met een zeer goede kredietscore zijn aantrekkelijke klanten voor banken en creditcardverstrekkers, die kredietnemers zoals u doorgaans beter dan gemiddelde leenvoorwaarden bieden. Dit kunnen mogelijkheden zijn om oudere leningen te herfinancieren tegen betere tarieven dan u in de afgelopen jaren in staat was te krijgen, en kansen om u aan te melden voor creditcards met aantrekkelijke beloningen en relatief lage rentetarieven.

Houd de koers aan met uw Zeer goede kredietgeschiedenis

Uw credit score van 740 betekent dat u veel goed hebt gedaan. Om te voorkomen dat u terrein verliest, moet u gedrag vermijden dat uw kredietscore kan verlagen.

Factoren die een negatief effect op uw zeer goede kredietscore kunnen hebben, zijn onder meer:

Gebruikspercentage op doorlopend krediet Utilization, of gebruikspercentage, is een maatstaf voor hoe dicht u bij het “maximaliseren” van uw creditcardrekeningen bent. U kunt dit voor elk van uw creditcardrekeningen berekenen door het uitstaande saldo te delen door de kredietlimiet van de kaart, en vervolgens te vermenigvuldigen met 100 om een percentage te krijgen. U kunt ook uw totale bezettingsgraad berekenen door de som van al uw kaartsaldi te delen door de som van al hun bestedingslimieten (inclusief de limieten op kaarten zonder openstaande saldi).

| Saldo | Uitgavenlimiet | Gebruiksratio (%) | |

|---|---|---|---|

| MasterCard | $1.200 | $4,000 | 30% |

| VISA | $1.000 | $6.000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Totaal | $5,200 | $20,000 | 26% |

De meeste experts raden aan om uw bezettingsgraad op of onder 30% te houden – op individuele rekeningen en alle rekeningen in totaal – om te voorkomen dat uw kredietscore daalt. Hoe dichter een van deze percentages bij 100% komt, hoe meer het uw credit score schaadt. De bezettingsgraad is verantwoordelijk voor bijna een derde (30%) van uw credit score.

Te late en gemiste betalingen maken veel uit. Meer dan een derde van uw score (35%) wordt beïnvloed door de aanwezigheid (of afwezigheid) van te late of gemiste betalingen. Als te late of gemiste betalingen deel uitmaken van uw kredietgeschiedenis, zult u uw kredietscore aanzienlijk verbeteren als u er een gewoonte van maakt uw rekeningen stipt te betalen.

De tijd staat aan uw kant. Als u uw krediet zorgvuldig beheert en op tijd bent met uw betalingen, zal uw kredietscore na verloop van tijd stijgen. In feite, als alle andere score-invloeden hetzelfde zijn, zal een langere kredietgeschiedenis een hogere kredietscore opleveren dan een kortere. Er is niet veel dat u kunt doen om dit te veranderen als u een nieuwe lener bent, anders dan geduldig zijn en uw rekeningen bijhouden. De lengte van de kredietgeschiedenis is verantwoordelijk voor maar liefst 15% van uw kredietscore.

Schuldsamenstelling. Het FICO®-kredietscore-systeem neigt ertoe de voorkeur te geven aan meerdere kredietrekeningen, met een mix van doorlopend krediet (rekeningen zoals creditcards waarmee u kunt lenen tegen een bestedingslimiet en maandelijkse betalingen van verschillende bedragen kunt doen) en leningen op afbetaling (bijv. autoleningen, hypotheken en studieleningen, met vaste maandelijkse betalingen en vaste aflossingsperioden). Kredietmix is verantwoordelijk voor ongeveer 10% van uw kredietscore.

Kredietaanvragen en nieuwe kredietrekeningen hebben meestal op korte termijn een negatief effect op uw kredietscore. Wanneer u een nieuw krediet aanvraagt of extra schulden aangaat, markeren kredietscoringsystemen u als een groter risico dat u uw rekeningen niet kunt betalen. Kredietscores dalen een klein beetje wanneer dat gebeurt, maar komen meestal binnen een paar maanden weer omhoog, zolang u al uw betalingen maar nakomt. Nieuwe kredietactiviteit kan tot 10% van uw totale kredietscore bijdragen.

Wanneer openbare gegevens op uw kredietrapport verschijnen, kunnen ze ernstige negatieve gevolgen hebben voor uw kredietscore. Vermeldingen zoals faillissementen verschijnen niet in elk kredietrapport, dus ze kunnen niet procentueel worden vergeleken met andere credit-score-invloeden, maar ze kunnen alle andere factoren overschaduwen en uw credit score ernstig verlagen. Een faillissement kan bijvoorbeeld 10 jaar lang op uw kredietrapport blijven staan. Als er retentierechten of vonnissen op uw kredietrapport staan, is het in uw belang om deze zo snel mogelijk te regelen.

36% Personen met een 740 FICO® Score hebben een kredietportefeuille met een autolening en 33% heeft een hypothecaire lening.

Bescherm uw kredietscore tegen fraude

Mensen met een zeer goede kredietscore kunnen een aantrekkelijk doelwit zijn voor identiteitsdieven, die erop gebrand zijn om uw zuurverdiende kredietgeschiedenis te kapen. Om u hiertegen te wapenen, kunt u overwegen gebruik te maken van kredietbewakings- en identiteitsdiefstalbeschermingsdiensten die ongeoorloofde kredietactiviteit kunnen detecteren. Kredietbewaking en identiteitsdiefstalbeschermingsdiensten met kredietslotfuncties kunnen u waarschuwen voordat criminelen nepleningen op uw naam kunnen afsluiten.

Kredietbewaking is ook nuttig voor het bijhouden van wijzigingen in uw kredietscores. Het kan u aansporen actie te ondernemen als uw score begint af te glijden, en u helpen verbetering te meten terwijl u toewerkt naar een FICO® Score in het Exceptional bereik (800-850).

Bijna 158 miljoen sofinummers werden in 2017 blootgesteld, een toename van meer dan acht keer het aantal in 2016.

Lees meer over uw kredietscore

Een kredietscore van 740 is Zeer Goed, maar het kan nog beter. Als u uw score kunt verhogen tot het bereik Uitzonderlijk (800-850), kunt u in aanmerking komen voor de allerbeste leenvoorwaarden, waaronder de laagste rentetarieven en kosten, en de aantrekkelijkste beloningsprogramma’s voor creditcards. Een goede plek om te beginnen is het verkrijgen van uw gratis kredietrapport van Experian en het controleren van uw kredietscore om uit te vinden welke specifieke factoren uw score het meest beïnvloeden. Lees meer over score ranges en wat een goede credit score is.