Scorul dumneavoastră FICO® se încadrează într-un interval, de la 740 la 799, care poate fi considerat foarte bun. Un scor FICO® de 740 este peste scorul mediu de credit. Împrumutații cu scoruri în intervalul Foarte bun se califică, de obicei, pentru ratele de dobândă și ofertele de produse mai bune ale creditorilor.

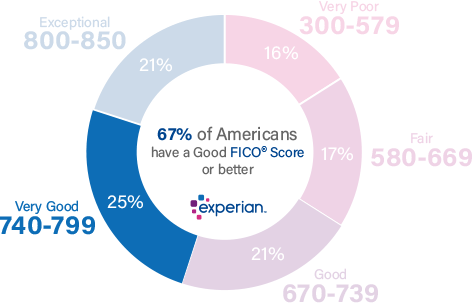

25% dintre toți consumatorii au scoruri FICO® Scores în intervalul Foarte bun.

În termeni statistici, doar 1% dintre consumatorii cu scoruri FICO® Scores foarte bune sunt susceptibili de a deveni rău platnici în viitor.

Îmbunătățirea scorului dvs. de credit de 740

Un scor FICO® de 740 este cu mult peste scorul mediu de credit de 704, dar mai există încă loc de îmbunătățire.

Printre consumatorii cu scoruri de credit FICO® de 740, rata medie de utilizare este de 31,8%.

Cel mai bun mod de a determina cum să vă îmbunătățiți scorul de credit este să vă verificați scorul FICO®. Împreună cu scorul dvs., veți primi informații despre modalitățile prin care vă puteți îmbunătăți scorul, pe baza informațiilor specifice din dosarul dvs. de credit. Veți găsi, de asemenea, câteva sfaturi generale bune de îmbunătățire a scorului aici.

De ce un scor de credit Foarte bun este destul de grozav

Un scor de credit în intervalul Foarte bun semnifică un istoric dovedit de plată a facturilor la timp și o bună gestionare a creditului. Plățile întârziate și alte intrări negative în dosarul dvs. de credit sunt rare sau inexistente, iar dacă apare vreuna, este probabil să fie cel puțin cu câțiva ani în urmă.

Persoanele cu un scor de credit de 740 își plătesc de obicei facturile la timp; de fapt, plățile întârziate apar pe doar 23% din rapoartele lor de credit.

Persoanele ca dvs. cu un scor de credit Foarte bun sunt clienți atractivi pentru bănci și emitenții de carduri de credit, care oferă de obicei împrumutaților ca dvs. condiții de împrumut mai bune decât media. Acestea pot include oportunități de refinanțare a împrumuturilor mai vechi la rate mai bune decât cele pe care ați putut să le obțineți în anii trecuți și șanse de a vă înscrie pe carduri de credit cu recompense atrăgătoare, precum și cu rate ale dobânzii relativ scăzute.

Să păstrați cursul cu istoricul dvs. de credit Foarte bun

Scorul dvs. de credit de 740 înseamnă că ați făcut multe lucruri bune. Pentru a evita să pierdeți teren, fiți atenți la evitarea comportamentelor care vă pot scădea scorul de credit.

Factorii care pot avea efecte negative asupra scorurilor de credit Foarte bune includ:

Rata de utilizare a creditului reînnoibil Rata de utilizare, sau rata de utilizare, este o măsură a cât de aproape sunteți de „epuizarea” conturilor de card de credit. O puteți calcula pentru fiecare dintre conturile dvs. de card de credit împărțind soldul restant la limita de împrumut a cardului și apoi înmulțind cu 100 pentru a obține un procent. De asemenea, puteți calcula rata totală de utilizare împărțind suma soldurilor tuturor cardurilor dvs. la suma tuturor limitelor de cheltuieli ale acestora (inclusiv limitele de pe cardurile fără solduri restante).

| Solda | Limita de cheltuieli | Rata de utilizare (%) | |

|---|---|---|---|

| MasterCard | 1.200$ | 4$,000 | 30% |

| VISA | 1.000$ | 6.000$ | 17% |

| American Express | 3$,000 | 10.000$ | 30% |

| Total | 5.200$ | 20.000$ | 26% |

Majoritatea experților recomandă să vă mențineți ratele de utilizare la sau sub 30% – pe conturile individuale și pe toate conturile în total – pentru a evita scăderea scorurilor de credit. Cu cât oricare dintre aceste rate se apropie de 100%, cu atât mai mult vă afectează scorul de credit. Rata de utilizare este responsabilă pentru aproape o treime (30%) din scorul dvs. de credit.

Plățile întârziate și ratate contează foarte mult. Mai mult de o treime din scorul dumneavoastră (35%) este influențat de prezența (sau absența) plăților întârziate sau ratate. Dacă plățile întârziate sau neefectuate fac parte din istoricul dvs. de credit, vă veți ajuta semnificativ scorul de credit dacă intrați în rutina de a vă plăti facturile cu promptitudine.

Timpul este de partea dvs. Dacă vă gestionați creditul cu atenție și rămâneți la timp cu plățile, totuși, scorul dvs. de credit va tinde să crească cu timpul. De fapt, dacă toate celelalte influențe ale scorului sunt aceleași, un istoric de credit mai lung va produce un scor de credit mai mare decât unul mai scurt. Nu puteți face prea multe pentru a schimba acest lucru dacă sunteți un nou debitor, în afară de a fi răbdător și de a fi la zi cu plata facturilor. Lungimea istoricului de credit este responsabilă pentru până la 15% din scorul dvs. de credit.

Compoziția datoriilor. Sistemul de punctaj de credit FICO® tinde să favorizeze conturile de credit multiple, cu un amestec de credite reînnoibile (conturi precum cardurile de credit care vă permit să vă împrumutați în funcție de o limită de cheltuieli și să efectuați plăți lunare cu sume variabile) și împrumuturi în rate (de exemplu, împrumuturi auto, credite ipotecare și împrumuturi pentru studenți, cu plăți lunare stabilite și perioade de rambursare fixe). Amestecul de credite este responsabil pentru aproximativ 10% din scorul dvs. de credit.

Solicitările de credit și conturile noi de credit au, de obicei, efecte negative pe termen scurt asupra scorului dvs. de credit. Atunci când solicitați un nou credit sau vă asumați o datorie suplimentară, sistemele de scorare a creditelor vă semnalează ca având un risc mai mare de a vă putea plăti facturile. Punctajele de credit scad puțin atunci când se întâmplă acest lucru, dar, de obicei, își revin în câteva luni, atât timp cât vă mențineți la zi cu toate plățile. Noua activitate de creditare poate contribui cu până la 10% din scorul dvs. general de credit.

Când înregistrările publice apar în raportul dvs. de credit, acestea pot avea un impact negativ sever asupra scorului dvs. de credit. Înregistrările, cum ar fi falimentele, nu apar în fiecare raport de credit, astfel încât acestea nu pot fi comparate cu alte influențe ale scorului de credit în termeni procentuali, dar pot eclipsa toți ceilalți factori și pot scădea sever scorul dvs. de credit. Un faliment, de exemplu, poate rămâne în raportul dvs. de credit timp de 10 ani. Dacă există privilegii sau hotărâri judecătorești în raportul dvs. de credit, este în interesul dvs. să le rezolvați cât mai curând posibil.

36% dintre persoanele cu un scor FICO® de 740 au portofolii de credite care includ un împrumut auto și 33% au un împrumut ipotecar.

Spălați-vă scorul de credit de fraudă

Persoanele cu scoruri de credit foarte bune pot fi ținte atractive pentru hoții de identitate, dornici să vă deturneze istoricul de credit obținut cu greu. Pentru a vă proteja împotriva acestei posibilități, luați în considerare utilizarea serviciilor de monitorizare a creditului și de protecție împotriva furtului de identitate care pot detecta activitatea de credit neautorizată. Serviciile de monitorizare a creditelor și de protecție împotriva furtului de identitate cu funcții de blocare a creditului vă pot alerta înainte ca infractorii să poată contracta împrumuturi false în numele dumneavoastră.

Monitorizarea creditelor este utilă și pentru a urmări modificările scorurilor dumneavoastră de credit. Aceasta vă poate stimula să luați măsuri dacă scorul dvs. începe să scadă și vă poate ajuta să măsurați îmbunătățirile pe măsură ce lucrați pentru a obține un scor FICO® în intervalul Excepțional (800-850).

Peste 158 de milioane de numere de securitate socială au fost expuse în 2017, o creștere de peste opt ori mai mare decât în 2016.

Aflați mai multe despre scorul dvs. de credit

Un scor de credit de 740 este Foarte bun, dar poate fi și mai bun. Dacă reușiți să vă ridicați scorul în intervalul Excepțional (800-850), ați putea deveni eligibil pentru cele mai bune condiții de creditare, inclusiv cele mai mici rate ale dobânzii și comisioane și cele mai atrăgătoare programe de recompense pentru carduri de credit. Un loc excelent pentru a începe este obținerea raportului de credit gratuit de la Experian și verificarea scorului dvs. de credit pentru a afla factorii specifici care au cel mai mare impact asupra scorului dvs. Citiți mai multe despre intervalele de scoruri și ce este un scor de credit bun.