Ditt FICO®-poäng ligger inom ett intervall, från 740 till 799, som kan anses vara mycket bra. Ett FICO®-poäng på 740 ligger över det genomsnittliga kreditpoängen. Låntagare med poäng i intervallet Very Good kvalificerar sig vanligtvis för långivarnas bättre räntor och produkterbjudanden.

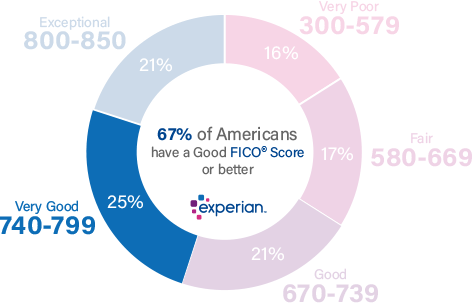

25 % av alla konsumenter har FICO® Scores i intervallet Very Good.

I statistiska termer är det troligt att endast 1 % av konsumenterna med Very Good FICO® Scores kommer att få allvarliga betalningsanmärkningar i framtiden.

Förbättra ditt 740 kreditbetyg

Ett FICO®-betyg på 740 ligger långt över det genomsnittliga kreditbetyget på 704, men det finns fortfarande utrymme för förbättringar.

Av konsumenter med ett FICO®-kreditbetyg på 740 är den genomsnittliga utnyttjandegraden 31,8 %.

Det bästa sättet att avgöra hur du kan förbättra ditt kreditbetyg är att kontrollera ditt FICO®-betyg. Tillsammans med ditt resultat får du information om hur du kan förbättra ditt resultat, baserat på specifik information i din kreditfil. Här hittar du också några bra allmänna tips för att förbättra din kreditvärdighet.

Varför en mycket god kreditvärdighet är ganska bra

En kreditvärdighet i intervallet mycket god innebär att du har bevisat att du har betalat räkningar i tid och förvaltat din kreditvärdighet på ett bra sätt. Sena betalningar och andra negativa poster i din kreditfil är sällsynta eller obefintliga, och om några dyker upp är de sannolikt åtminstone några år gamla.

Personer med ett kreditbetyg på 740 betalar vanligtvis sina räkningar i tid; i själva verket dyker sena betalningar upp på bara 23 % av deras kreditupplysningar.

Personer som du med ett mycket bra kreditbetyg är attraktiva kunder för banker och kreditkortsutgivare, som vanligtvis erbjuder låntagare som du bättre lånevillkor än genomsnittet. Det kan till exempel handla om möjligheter att refinansiera äldre lån till bättre räntor än vad du kunde få förr i tiden, och chanser att teckna kreditkort med lockande belöningar samt relativt låga räntor.

Håller du kursen med din mycket goda kredithistoria

Ditt kreditbetyg på 740 betyder att du har gjort mycket rätt. För att undvika att förlora mark bör du vara uppmärksam på att undvika beteenden som kan sänka ditt kreditbetyg.

Faktorer som kan ha negativa effekter på Very Good kreditbetyg är bland annat:

Utnyttjandegrad på revolverande krediterUtnyttjandegrad, eller utnyttjandegrad, är ett mått på hur nära du är att ”maxa” kreditkortsräkningarna. Du kan beräkna den för vart och ett av dina kreditkortskonton genom att dividera det utestående saldot med kortets lånegräns och sedan multiplicera med 100 för att få en procentsats. Du kan också beräkna din totala utnyttjandegrad genom att dividera summan av alla dina kortsaldon med summan av alla deras utgiftsgränser (inklusive gränserna på kort utan utestående saldon).

| Saldo | Förbrukningsgräns | Användningsgrad (%) | |

|---|---|---|---|

| MasterCard | 1 200 dollar | 4 dollar,000 | 30% |

| VISA | 1 000$ | 6 000$ | 17% |

| American Express | 3$,000 | $10 000 | 30% |

| Total | $5 200 | $20 000 | 26% |

De flesta experter rekommenderar att du håller din utnyttjandegrad på eller under 30 % – på enskilda konton och på alla konton sammanlagt – för att undvika att dina kreditpoäng sjunker. Ju närmare någon av dessa nivåer kommer 100 %, desto mer skadar det din kreditvärdighet. Utnyttjandegraden är ansvarig för nästan en tredjedel (30 %) av ditt kreditbetyg.

Sena och uteblivna betalningar spelar stor roll. Mer än en tredjedel av ditt kreditbetyg (35 %) påverkas av förekomsten (eller frånvaron) av sena eller uteblivna betalningar. Om sena eller uteblivna betalningar är en del av din kredithistoria kommer du att förbättra ditt kreditbetyg avsevärt om du får rutin att betala dina räkningar snabbt.

Tiden är på din sida. Om du förvaltar din kredit omsorgsfullt och håller dig i tid med dina betalningar tenderar dock ditt kreditbetyg att öka med tiden. Faktum är att om alla andra faktorer som påverkar kreditvärdigheten är desamma, kommer en längre kredithistoria att ge en högre kreditvärdighet än en kortare. Det finns inte mycket du kan göra för att ändra på detta om du är en ny låntagare, förutom att vara tålmodig och följa med dina räkningar. Längden på kredithistoriken är ansvarig för så mycket som 15 % av ditt kreditbetyg.

Skuldsammansättning. Kreditvärderingssystemet FICO® tenderar att gynna flera kreditkonton, med en blandning av revolverande krediter (konton som t.ex. kreditkort som gör det möjligt för dig att låna mot en utgiftsgräns och göra månadsbetalningar med varierande belopp) och avbetalningslån (t.ex. billån, hypotekslån och studielån, med fasta månadsbetalningar och fasta återbetalningsperioder). Kreditmixen står för cirka 10 % av ditt kreditbetyg.

Kreditansökningar och nya kreditkonton har vanligtvis kortsiktiga negativa effekter på ditt kreditbetyg. När du ansöker om nya krediter eller tar på dig ytterligare skulder flaggar kreditvärderingssystemen dig som en person med större risk för att kunna betala dina räkningar. Kreditpoängen sjunker lite när det händer, men återhämtar sig vanligtvis inom några månader, så länge du sköter alla dina betalningar. Ny kreditaktivitet kan bidra med upp till 10 % av ditt totala kreditbetyg.

När offentliga register dyker upp i din kreditupplysning kan de ha allvarliga negativa effekter på ditt kreditbetyg. Anteckningar som konkurser visas inte i alla kreditupplysningar, så de kan inte jämföras procentuellt med andra influenser på kreditpoängen, men de kan överskugga alla andra faktorer och kraftigt sänka din kreditpoäng. En konkurs kan till exempel finnas kvar i din kreditupplysning i tio år. Om det finns panträtter eller domar i din kreditupplysning ligger det i ditt eget intresse att lösa dem så snart som möjligt.

36% Personer med ett FICO®-poäng på 740 har kreditportföljer som inkluderar billån och 33% har ett hypotekslån.

Skydda ditt kreditbetyg från bedrägerier

Personer med ett mycket gott kreditbetyg kan vara attraktiva måltavlor för identitetsbedragare, som är angelägna om att kapa din surt förvärvade kredithistorik. För att skydda dig mot denna möjlighet kan du överväga att använda tjänster för kreditövervakning och skydd mot identitetsstöld som kan upptäcka obehörig kreditaktivitet. Tjänster för kreditövervakning och skydd mot identitetsstöld med funktioner för kreditspärr kan varna dig innan brottslingar kan ta falska lån i ditt namn.

Kreditövervakning är också användbart för att spåra förändringar i din kreditvärdighet. Det kan sporra dig att vidta åtgärder om ditt poäng börjar glida nedåt och hjälpa dig att mäta förbättringar när du arbetar mot ett FICO®-poäng i intervallet Exceptional (800-850).

Närmare 158 miljoner personnummer avslöjades under 2017, vilket är en ökning med mer än åtta gånger så mycket som 2016.

Lär dig mer om ditt kreditbetyg

Ett kreditbetyg på 740 är mycket bra, men det kan bli ännu bättre. Om du kan höja din poäng till Exceptional (800-850) kan du bli berättigad till de allra bästa lånevillkoren, inklusive de lägsta räntorna och avgifterna och de mest lockande belöningsprogrammen för kreditkort. En bra början är att hämta din kostnadsfria kreditupplysning från Experian och kontrollera ditt kreditbetyg för att ta reda på vilka specifika faktorer som påverkar ditt betyg mest. Läs mer om olika poängintervall och vad ett bra kreditbetyg är.