Ihr FICO® Score liegt in einem Bereich von 740 bis 799, der als sehr gut angesehen werden kann. Ein FICO®-Score von 740 liegt über der durchschnittlichen Kreditwürdigkeit. Kreditnehmer mit einem Score im Bereich „Sehr gut“ kommen in der Regel in den Genuss besserer Zinssätze und Produktangebote der Kreditgeber.

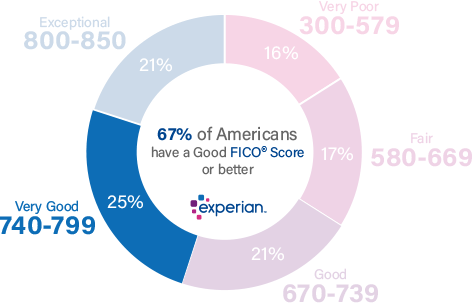

25 % aller Verbraucher haben FICO®-Scores im Bereich „Sehr gut“.

Statistisch gesehen wird nur 1 % der Verbraucher mit einem sehr guten FICO®-Score in der Zukunft wahrscheinlich ernsthaft in Verzug geraten.

Verbesserung Ihres Kreditscores von 740

Ein FICO®-Score von 740 liegt deutlich über dem durchschnittlichen Kreditscore von 704, aber es gibt immer noch Raum für Verbesserungen.

Bei Verbrauchern mit einem FICO®-Kreditscore von 740 liegt die durchschnittliche Nutzungsrate bei 31,8 %.

Der beste Weg, um festzustellen, wie Sie Ihren Kreditscore verbessern können, ist die Überprüfung Ihres FICO®-Scores. Zusammen mit Ihrem Score erhalten Sie Informationen darüber, wie Sie Ihren Score auf der Grundlage bestimmter Informationen in Ihrer Kreditakte verbessern können. Außerdem finden Sie hier einige gute allgemeine Tipps zur Verbesserung Ihres Scores.

Warum ein sehr guter Kredit-Score ziemlich großartig ist

Ein Kredit-Score im Bereich „Sehr gut“ bedeutet, dass Sie nachweislich Rechnungen pünktlich bezahlen und Ihren Kredit gut verwalten. Verspätete Zahlungen und andere negative Einträge in Ihrer Kreditakte sind selten oder gar nicht vorhanden, und wenn welche auftauchen, liegen sie wahrscheinlich schon einige Jahre zurück.

Personen mit einem Kreditscore von 740 bezahlen ihre Rechnungen in der Regel pünktlich; tatsächlich erscheinen verspätete Zahlungen nur in 23 % ihrer Kreditberichte.

Personen wie Sie mit einem sehr guten Kreditscore sind attraktive Kunden für Banken und Kreditkartenaussteller, die Kreditnehmern wie Ihnen in der Regel überdurchschnittliche Kreditbedingungen bieten. Dazu gehören Möglichkeiten zur Refinanzierung älterer Kredite zu besseren Konditionen als in den vergangenen Jahren und die Möglichkeit, Kreditkarten mit verlockenden Prämien und relativ niedrigen Zinssätzen zu erhalten.

Mit Ihrer sehr guten Kreditgeschichte auf Kurs bleiben

Ihr Kredit-Score von 740 bedeutet, dass Sie eine Menge richtig gemacht haben. Damit Sie nicht an Boden verlieren, sollten Sie darauf achten, Verhaltensweisen zu vermeiden, die Ihren Kredit-Score senken können.

Faktoren, die sich negativ auf Ihren sehr guten Kredit-Score auswirken können, sind:

Nutzungsrate bei revolvierenden Krediten Die Nutzungsrate ist ein Maß dafür, wie nahe Sie daran sind, Ihre Kreditkartenkonten auszuschöpfen. Sie können den Nutzungsgrad für jedes Ihrer Kreditkartenkonten berechnen, indem Sie den ausstehenden Saldo durch den Kreditrahmen der Karte dividieren und dann mit 100 multiplizieren, um einen Prozentsatz zu erhalten. Sie können auch Ihren Gesamtnutzungsgrad berechnen, indem Sie die Summe aller Ihrer Kartensalden durch die Summe aller Ausgabenlimits (einschließlich der Limits von Karten ohne ausstehende Salden) teilen.

| Saldo | Ausgabelimit | Nutzungsgrad (%) | |

|---|---|---|---|

| MasterCard | $1.200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10.000 | 30% |

| Gesamt | $5.200 | $20.000 | 26% |

Die meisten Experten empfehlen, Ihre Nutzungsraten bei oder unter 30% zu halten – sowohl bei den einzelnen Konten als auch bei allen Konten insgesamt -, um eine Senkung Ihrer Kreditwürdigkeit zu vermeiden. Je näher eine dieser Quoten an 100 % herankommt, desto mehr leidet Ihre Kreditwürdigkeit. Der Nutzungsgrad ist für fast ein Drittel (30 %) Ihrer Kreditwürdigkeit verantwortlich.

Verspätete und verpasste Zahlungen spielen eine große Rolle. Mehr als ein Drittel (35 %) Ihrer Kreditwürdigkeit wird durch das Vorhandensein (oder Nichtvorhandensein) von verspäteten oder verpassten Zahlungen beeinflusst. Wenn verspätete oder versäumte Zahlungen Teil Ihrer Kreditgeschichte sind, können Sie Ihre Kreditwürdigkeit erheblich verbessern, wenn Sie sich angewöhnen, Ihre Rechnungen pünktlich zu bezahlen.

Die Zeit ist auf Ihrer Seite. Wenn Sie Ihren Kredit sorgfältig verwalten und Ihre Zahlungen pünktlich leisten, wird sich Ihr Kredit-Score mit der Zeit eher verbessern. Wenn alle anderen Einflussfaktoren gleich sind, führt eine längere Kredithistorie zu einer höheren Kreditwürdigkeit als eine kürzere. Wenn Sie ein neuer Kreditnehmer sind, können Sie daran nicht viel ändern, außer geduldig zu sein und Ihre Rechnungen zu begleichen. Die Länge der Kredithistorie ist für bis zu 15 % Ihres Kreditscores verantwortlich.

Schuldenstruktur. Das FICO®-Kreditbewertungssystem bevorzugt mehrere Kreditkonten mit einer Mischung aus revolvierenden Krediten (Konten wie Kreditkarten, die es Ihnen ermöglichen, einen Kreditrahmen in Anspruch zu nehmen und monatliche Zahlungen in unterschiedlicher Höhe zu leisten) und Ratenkrediten (z. B. Autokredite, Hypotheken und Studienkredite mit festen monatlichen Zahlungen und festen Rückzahlungsfristen). Der Kreditmix ist für etwa 10 % Ihres Kreditscores verantwortlich.

Kreditanträge und neue Kreditkonten haben in der Regel kurzfristige negative Auswirkungen auf Ihren Kreditscore. Wenn Sie einen neuen Kredit beantragen oder zusätzliche Schulden aufnehmen, zeigt das Kreditsystem an, dass Sie ein höheres Risiko haben, Ihre Rechnungen bezahlen zu können. Die Kreditwürdigkeit sinkt in diesem Fall geringfügig, erholt sich aber in der Regel innerhalb weniger Monate wieder, sofern Sie Ihren Zahlungen nachkommen. Neue Kreditaktivitäten können bis zu 10 % zu Ihrer Gesamtkreditwürdigkeit beitragen.

Wenn öffentliche Einträge in Ihrer Kreditauskunft erscheinen, können sie sich sehr negativ auf Ihre Kreditwürdigkeit auswirken. Einträge wie Konkurse erscheinen nicht in jeder Kreditauskunft und können daher nicht prozentual mit anderen Einflüssen auf die Kreditwürdigkeit verglichen werden, aber sie können alle anderen Faktoren überschatten und Ihre Kreditwürdigkeit erheblich herabsetzen. Ein Konkurs kann zum Beispiel 10 Jahre lang in Ihrer Kreditauskunft stehen. Wenn Pfandrechte oder Urteile in Ihrer Kreditauskunft stehen, ist es in Ihrem besten Interesse, diese so schnell wie möglich zu begleichen.

36 % der Personen mit einem FICO®-Score von 740 haben ein Kreditportfolio, das einen Autokredit enthält, und 33 % haben ein Hypothekendarlehen.

Schützen Sie Ihre Kreditwürdigkeit vor Betrug

Personen mit einer sehr guten Kreditwürdigkeit können ein attraktives Ziel für Identitätsdiebe sein, die sich Ihre hart erkämpfte Kreditgeschichte unter den Nagel reißen wollen. Um sich vor dieser Möglichkeit zu schützen, sollten Sie Dienste zur Kreditüberwachung und zum Schutz vor Identitätsdiebstahl in Anspruch nehmen, die unbefugte Kreditaktivitäten erkennen können. Kreditüberwachungs- und Identitätsdiebstahlsschutzdienste mit Kreditsperrfunktionen können Sie warnen, bevor Kriminelle in Ihrem Namen falsche Kredite aufnehmen können.

Die Kreditüberwachung ist auch nützlich, um Änderungen Ihrer Kreditwürdigkeit zu verfolgen. Sie kann Sie anspornen, Maßnahmen zu ergreifen, wenn Ihr Score abzurutschen beginnt, und Ihnen helfen, Verbesserungen zu messen, während Sie auf einen FICO®-Score im außergewöhnlichen Bereich (800-850) hinarbeiten.

Nahezu 158 Millionen Sozialversicherungsnummern wurden 2017 offengelegt, das ist mehr als das Achtfache der Zahl von 2016.

Erfahren Sie mehr über Ihren Kreditscore

Ein Kreditscore von 740 ist sehr gut, aber er kann noch besser sein. Wenn Sie Ihren Score in den Bereich „Außergewöhnlich“ (800-850) anheben können, kommen Sie für die besten Kreditkonditionen in Frage, einschließlich der niedrigsten Zinssätze und Gebühren und der verlockendsten Prämienprogramme für Kreditkarten. Ein guter Ausgangspunkt ist die kostenlose Kreditauskunft von Experian, mit der Sie Ihren Kredit-Score überprüfen können, um herauszufinden, welche Faktoren sich am stärksten auf Ihren Score auswirken. Lesen Sie mehr über die Bewertungsbereiche und was eine gute Kreditbewertung ist.