Der Eigenkapitalnachweis (oder Eigenkapitalveränderungsnachweis) ist ein Finanzdokument, das ein Unternehmen im Rahmen seiner Bilanz veröffentlicht. Der Zweck dieses Ausweises ist es, die Veränderung (oder Veränderungen) des Wertes des Eigenkapitals eines Unternehmens während eines Jahres darzustellen. Es handelt sich um einen obligatorischen Abschluss eines US-Unternehmens, dessen Aktien öffentlich gehandelt werden.

Geschäftsaktivitäten, die sich auf das Eigenkapital auswirken können, werden in der Eigenkapitalveränderungsrechnung erfasst. Man kann auch sagen, dass sie alle Eigenkapitalkonten aufzeigt, die sich auf das Eigenkapital auswirken können, wie z.B. Dividenden, Nettogewinne oder -erträge, Stammaktien usw.

- Bedeutung des Eigenkapitalnachweises

- Berechnung des Eigenkapitals

- Komponenten des Eigenkapitals

- Grundkapital

- Einbehaltene Gewinne

- Nettoeinkommen und Dividenden

- Eigenkapitalwirksame Posten

- Format der Eigenkapitalveränderungsrechnung

- Beispiel

- Eine andere Methode

- Interpretation und Entscheidungen auf der Grundlage des Eigenkapitalnachweises

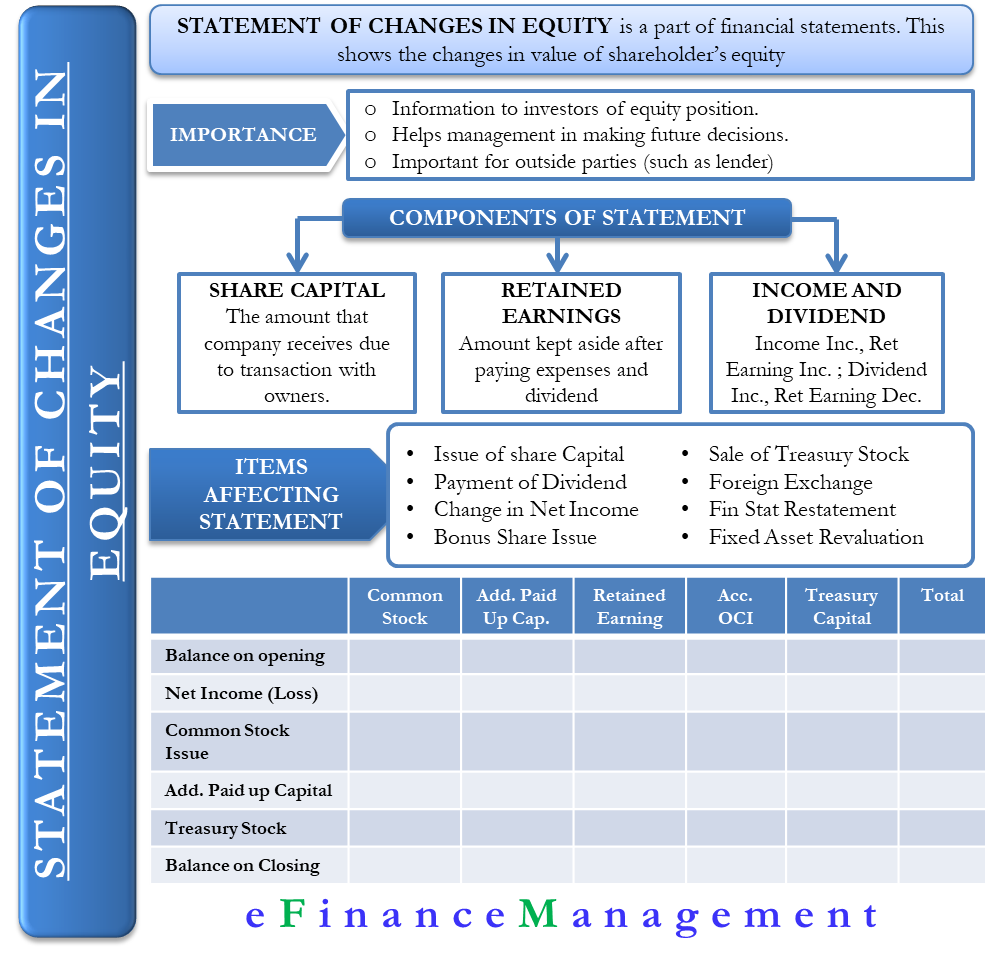

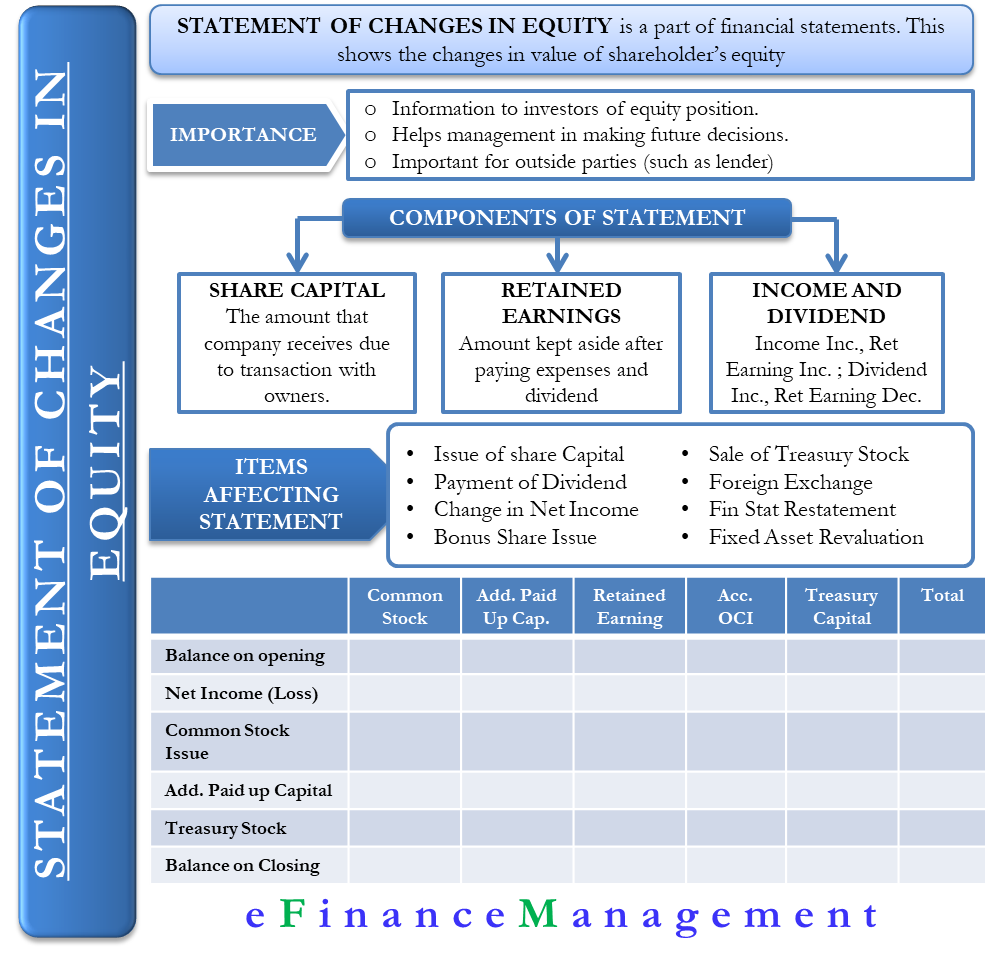

Bedeutung des Eigenkapitalnachweises

Gewöhnlich gibt ein Unternehmen den Nachweis gegen Ende der Rechnungsperiode heraus, um den Investoren Informationen über die Eigenkapitalposition und die Stimmung gegenüber dem Unternehmen zu geben. Anhand der Aufstellung können die Aktionäre sehen, wie sich ihre Investition entwickelt. Sie hilft auch der Unternehmensleitung, Entscheidungen über die künftige Ausgabe von Aktien zu treffen.

Die Erklärung ist auch für Außenstehende von Bedeutung. Diejenigen, die dem Unternehmen ein Darlehen gewährt haben, möchten zum Beispiel wissen, wie das Unternehmen die Mindesteigenkapitalquote aufrechterhält, um die Schuldvereinbarungen zu erfüllen

Berechnung des Eigenkapitals

Das Eigenkapital ist im Grunde die Differenz zwischen dem Gesamtvermögen und den Gesamtverbindlichkeiten.

Eigenkapital = Aktiva – Passiva

Eine andere Art der Berechnung des Eigenkapitals = Eingezahltes Kapital + Gewinnrücklagen

Komponenten des Eigenkapitals

Es gibt mehrere Komponenten, die das Eigenkapital beeinflussen. Diese Faktoren können jedoch in einige breitere Kategorien unterteilt werden, wie zum Beispiel:

Grundkapital

Dies umfasst den Betrag, den ein Unternehmen aufgrund einer Transaktion mit seinen Eigentümern erhält.

Einbehaltene Gewinne

Der Betrag, den ein Unternehmen nach der Zahlung aller Ausgaben und Dividenden zurückbehält, wird als einbehaltener Gewinn bezeichnet. Ein Unternehmen kann einbehaltene Gewinne für verschiedene Zwecke verwenden, z. B. für Reinvestitionen, Expansion, die Einführung neuer Produkte usw. Eine Erhöhung oder Verringerung des einbehaltenen Gewinns wirkt sich direkt auf das Eigenkapital aus.

Nettoeinkommen und Dividenden

Der einbehaltene Gewinn steigt mit einem Anstieg des Nettoeinkommens und sinkt, wenn das Nettoeinkommen sinkt. Ebenso sinken die Gewinnrücklagen bei steigender Dividendenausschüttung und umgekehrt.

Weitere, relativ weniger populäre Komponenten sind eigene Anteile Kapitalrücklage(n), Neubewertungsrücklage, Gewinn oder Verlust aus dem Verkauf von Wertpapieren und Gewinne und Verluste aus Cashflow-Hedges.

Eigenkapitalwirksame Posten

Hauptsächlich gibt es zwei Arten von Veränderungen, die das Eigenkapital beeinflussen. Erstens die Veränderungen, die sich aus Transaktionen mit den Anteilseignern ergeben, und zweitens die Veränderungen, die auf eine Veränderung des Gesamtergebnisses zurückzuführen sind. Beide Faktoren haben mehrere Unterfaktoren, die im Folgenden aufgeführt sind;

- Die Ausgabe neuen Aktienkapitals erhöht die Komponenten Stammkapital und Kapitalrücklage.

- Die Zahlung einer Bardividende senkt die Gewinnrücklagen des Unternehmens.

- Der Jahresüberschuss erhöht die Gewinnrücklagen, während der Jahresfehlbetrag sie vermindert.

- Der Kauf eigener Aktien erhöht die Aktienkomponente und senkt das Nettoeigenkapital.

- Die Ausgabe von Gratisaktien wirkt sich auf die Kapitalrücklage, die Gewinnrücklagen und die Stammaktien aus.

- Der Verkauf eigener Aktien senkt die Aktienkomponente und wirkt sich auf die Gewinnrücklagen sowie die Kapitalrücklage aus. Dadurch erhöht sich jedoch das gesamte Eigenkapital.

- Die Währungsumrechnung kann zu einer Erhöhung oder Verringerung der Währungsrücklage führen.

- Die Anpassung des Jahresabschlusses kann aufgrund einer Änderung der Rechnungslegungsgrundsätze erfolgen und wirkt sich auf die Gewinnrücklagen aus.

- Die Neubewertung des Anlagevermögens wirkt sich auf die Neubewertungsrücklage aus, indem sie diese erhöht. Ebenso kann die Rückgängigmachung der Neubewertung von Anlagevermögen die Neubewertungsrücklage verringern.

Format der Eigenkapitalveränderungsrechnung

Da die Rechnung den Jahresüberschuss/-fehlbetrag enthält, muss ein Unternehmen sie nach der Gewinn- und Verlustrechnung erstellen. Wie jeder andere Jahresabschluss hat auch der Eigenkapitalnachweis eine Überschrift, die den Namen des Unternehmens, den Zeitraum und den Titel des Nachweises angibt.

In der Regel ist der Nachweis in einem Raster angeordnet. Der Auszug besteht in der Regel aus vier Zeilen – Anfangssaldo, Zugänge, Abgänge und Endsaldo. Der Anfangsbestand wird immer in einer festen Zeile dargestellt, gefolgt von den Zugängen und Abgängen. Die Zugänge bestehen aus allen neuen Investitionen und dem Nettogewinn, falls das Unternehmen Gewinne erzielt. Falls das Unternehmen einen Verlust erwirtschaftet, wird unter den Subtraktionen ein Nettoverlust für das Jahr ausgewiesen, zusätzlich zu den Dividenden (falls vorhanden).

Die letzte Zeile des Eigenkapitalnachweises enthält den Endsaldo, der sich aus dem Anfangssaldo, den Additionen und Subtraktionen ergibt. Je nach Art der Transaktionen, die ein Unternehmen durchführt, kann es weitere Zeilen geben.

Die Aufstellung kann folgende Spalten enthalten: Stammaktien, Vorzugsaktien, Gewinnrücklagen, eigene Aktien, kumuliertes sonstiges Gesamteinkommen oder -verlust und weitere. Bei Bedarf können noch weitere Spalten hinzukommen.

Beispiel

Nachfolgend ein Beispiel für eine gitterförmige Aufstellung des Eigenkapitals der Aktionäre.

XYZ Ltd

Eigenkapitalnachweis für das Jahr zum 31. Dezember, 2019

| Stammaktien | Zusätzlich eingezahltes-Kapital | Gewinnrücklagen | Kumuliertes sonstiges Gesamtergebnis | Eigene Aktien | Gesamt | ||

| Saldo am 1. Januar 1 | – | – | – | – | – | – | |

| Nettogewinn (-verlust) | 197,100 | 197,100 | |||||

| Ausgegebene Stammaktien | 10,000 | 10,000 | |||||

| Zusätzlich eingezahltes Kapital | 20,000 | 20,000 | |||||

| Eigene Aktien | (2,000) | (2.000) | |||||

| Saldo am 31. Dezember | 10.000 | 20.000 | 197.100 | – | (2.000) | 225,100 |

Eine andere Methode

Eine andere Möglichkeit, den Auszug vorzubereiten, ist die Verwendung einer einzelnen Zahlenspalte anstelle des Rasters. Bei dieser Methode werden alle Posten in einer einzigen Spalte aufgeführt, beginnend mit dem Eröffnungssaldo des Eigenkapitals und dann bereinigt um alle Änderungen während der Periode. Die Anzahl der Zeilen ist ähnlich wie bei der Gitternetzdarstellung.

Beispiel

XYZ Ltd

Eigenkapitalnachweis für das Jahr zum 31. Dezember 2019

| Saldo am 1. Januar | $61.000,000 |

| Ausgegebene Aktien gegen Barzahlung | 16.000.000 |

| Kauf eigener Aktien | (3.000.000) |

| Nettogewinn | 5000,000 |

| Bardividenden | (1.600.000) |

| Aktiendividenden | 0 |

| Saldo am 31. Dezember | 77.400,000 |

Interpretation und Entscheidungen auf der Grundlage des Eigenkapitalnachweises

Dieser Nachweis ist wichtig und hilft sowohl dem Management als auch den Aktionären/Investoren, bestimmte Entscheidungen zu treffen oder zu verstehen. Dieser Ausweis dient als Leitfaden für Entscheidungen, wie z.B.:

1.Weitere Ausgabe von Aktien: Diese Aussage kann Aufschluss darüber geben, ob eine weitere Ausgabe von Eigenkapital oder Stammaktien möglich ist oder nicht. Wenn das Unternehmen zum Beispiel bereits alle Aktien ausgegeben hat, können normalerweise keine weiteren Aktien mehr ausgegeben werden. Ähnlich verhält es sich, wenn es teilweise eingezahlte Aktien gibt, dann kann das Unternehmen die Gelegenheit nutzen, Ressourcen zu sammeln, indem es diese Aktien durch einen letzten Aufruf voll einzahlt.

2. Rückkauf von Aktien: Wenn das Unternehmen der Meinung ist, dass es eine überschüssige Liquidität und eine große Anzahl von Aktien im Umlauf hat. Und diese Überzirkulation wirkt sich negativ auf den Wert oder den Wert der Aktien aus. Oder wenn die Anleger aufgrund von Gerüchten oder auf Betreiben der Wettbewerber panikartige Verkäufe tätigen. Dann kann die Unternehmensleitung beschließen, einen Teil der im Umlauf befindlichen Aktien zurückzukaufen und so den Aktionären einen Mehrwert zu verschaffen.

3. Dividendenausschüttung: Die Höhe und Verteilung des Aktienbesitzes hilft der Unternehmensleitung, eine vernünftige Entscheidung hinsichtlich der Erklärung und Ausschüttung der Dividende zu treffen. Und um die Ressourcen für das Wachstum des Unternehmens zu erhalten und zu nutzen, wo der ROI größer ist.

4.Employee Stock Option Plan (ESOP): Auch diese Erklärung hilft der Unternehmensleitung bei der Entscheidung über die Einführung eines ESOP-Plans. Deren Umfang, Schwellenwert, usw. Beim ESOP handelt es sich um ein Programm, bei dem die Mitarbeiter das Recht erhalten, Aktien des Unternehmens zu zeichnen und zu halten. In dieser Erklärung werden der Erfolg des Programms, die bereits in Anspruch genommene Menge und die im Rahmen des Programms eingenommenen Gelder dargestellt.