4.1 – Zwei Seiten einer Medaille

Erinnern Sie sich an den Bollywood-Superhit „Deewaar“ aus dem Jahr 1975, der durch den unglaublich berühmten Dialog „Mere paas maa hai“ Kultstatus erlangte ☺? In dem Film geht es um zwei Brüder, die von derselben Mutter abstammen. Während der eine Bruder, der rechtschaffen im Leben steht, zu einem Polizisten heranwächst, entpuppt sich der andere Bruder als berüchtigter Krimineller, dessen Ansichten über das Leben seinem Polizistenbruder diametral entgegengesetzt sind.

Nun, der Grund, warum ich jetzt über diesen legendären Film spreche, ist, dass der Optionsschreiber und der Optionskäufer in gewisser Weise mit diesen Brüdern vergleichbar sind. Sie sind die beiden Seiten der gleichen Medaille. Im Gegensatz zu den Brüdern Deewaar geht es beim Optionshandel natürlich nicht um Moral, sondern eher um die Märkte und die Erwartungen, die man an die Märkte hat. Eines sollten Sie jedoch nicht vergessen: Was auch immer dem Optionsverkäufer in Bezug auf P&L widerfährt, dem Optionskäufer widerfährt genau das Gegenteil und vice versa. Wenn zum Beispiel der Optionsverkäufer Rs.70/- Gewinn macht, bedeutet das automatisch, dass der Optionskäufer Rs.70/- verliert. Hier ist eine kurze Liste solcher Verallgemeinerungen –

- Wenn der Optionskäufer ein begrenztes Risiko hat (in Höhe der gezahlten Prämie),

- Wenn der Optionskäufer ein unbegrenztes Gewinnpotenzial hat, dann hat der Optionsverkäufer potenziell ein unbegrenztes Risiko

- Der Break-even-Punkt ist der Punkt, an dem der Optionskäufer anfängt, Geld zu verdienen, das ist genau der Punkt, an dem der Optionsverkäufer anfängt, Geld zu verlieren

- Wenn der Optionskäufer Rs.X Gewinn macht, dann bedeutet das, dass der Optionsverkäufer einen Verlust von Rs.X macht

- Wenn der Optionskäufer Rs.X verliert, dann bedeutet das, dass der Optionsverkäufer Rs.X Gewinn macht

- Wenn schließlich der Optionskäufer der Meinung ist, dass der Marktpreis steigen wird (insbesondere über den Ausübungspreis), dann ist der Optionsverkäufer der Meinung, dass der Markt auf oder unter dem Ausübungspreis bleiben wird…und umgekehrt.

Um diese Punkte weiter zu verstehen, wäre es sinnvoll, die Call-Option aus der Sicht des Verkäufers zu betrachten, was das Ziel dieses Kapitels ist.

Bevor wir fortfahren, muss ich Sie vor etwas in diesem Kapitel warnen – da es eine P&L-Symmetrie zwischen dem Optionsverkäufer und dem Käufer gibt, wird die weitere Diskussion in diesem Kapitel sehr ähnlich aussehen wie die Diskussion, die wir im vorherigen Kapitel geführt haben, daher besteht die Möglichkeit, dass Sie das Kapitel nur überfliegen. Bitte tun Sie das nicht, ich schlage vor, dass Sie aufmerksam bleiben, um den feinen Unterschied und die enorme Auswirkung, die er auf das P&L des Verkäufers der Kaufoption hat, zu bemerken.

4.2 – Verkäufer der Kaufoption und sein Denkprozess

Erinnern Sie sich an das „Ajay-Venu“ Immobilienbeispiel aus Kapitel 1 – wir haben 3 mögliche Szenarien besprochen, die die Vereinbarung zu einem logischen Abschluss bringen würden –

- Der Preis des Grundstücks bewegt sich über Rs.500,000 (gut für Ajay – Optionskäufer)

- Der Preis bleibt konstant bei Rs.500.000 (gut für Venu – Optionsverkäufer)

- Der Preis bewegt sich unter Rs.500.000 (gut für Venu – Optionsverkäufer)

Wie Sie feststellen, hat der Optionskäufer einen statistischen Nachteil, wenn er Optionen kauft – nur 1 der drei möglichen Szenarien kommt dem Optionskäufer zugute. Mit anderen Worten: 2 der 3 Szenarien kommen dem Optionsverkäufer zugute. Dies ist nur einer der Anreize für den Optionsverkäufer, Optionen zu verkaufen. Abgesehen von diesem natürlichen statistischen Vorteil sind die Chancen für den Optionsverkäufer, Gewinne zu erzielen, recht hoch, wenn er über einen guten Marktüberblick verfügt.

Bitte beachten Sie, dass ich hier nur von einem natürlichen statistischen Vorteil spreche und keineswegs behaupte, dass ein Optionsverkäufer immer Geld verdienen wird.

Wie dem auch sei, lassen Sie uns nun dasselbe „Bajaj Auto“-Beispiel aufgreifen, das wir im vorigen Kapitel aufgegriffen haben, und einen Fall für einen Verkäufer von Kaufoptionen konstruieren, um zu verstehen, wie er die gleiche Situation sehen würde. Erlauben Sie mir, den Chart noch einmal zu posten –

- Die Aktie ist stark angeschlagen, die Stimmung ist eindeutig extrem schwach

- Da die Aktie so stark angeschlagen ist, impliziert dies, dass viele Investoren/Händler in der Aktie in verzweifelten Long-Positionen feststecken

- Jeder Kursanstieg der Aktie wird als Gelegenheit zum Ausstieg aus den festgefahrenen Long-Positionen betrachtet

- Deshalb ist die Chance gering, dass der Aktienkurs schnell steigt – vor allem auf kurze Sicht

- Da man davon ausgeht, dass der Aktienkurs nicht steigen wird, kann der Verkauf der Call-Option von Bajaj Auto und die Einnahme der Prämie als gute Handelsmöglichkeit angesehen werden

Mit diesen Überlegungen beschließt der Optionsschreiber, eine Call-Option zu verkaufen. Der wichtigste Punkt, der hier zu beachten ist, ist – der Optionsverkäufer verkauft eine Call-Option, weil er glaubt, dass der Preis von Bajaj Auto in naher Zukunft NICHT steigen wird. Daher ist er der Meinung, dass es eine gute Strategie ist, die Call-Option zu verkaufen und die Prämie zu kassieren.

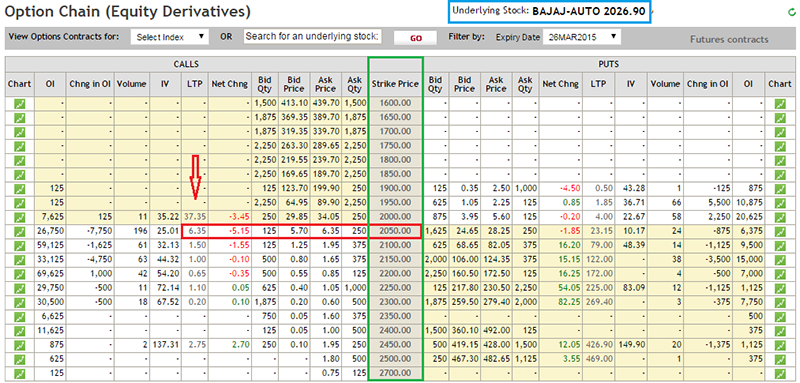

Wie ich bereits im vorherigen Kapitel erwähnt habe, ist die Auswahl des richtigen Ausübungspreises ein sehr wichtiger Aspekt des Optionshandels. Wir werden im weiteren Verlauf dieses Moduls noch ausführlicher darauf eingehen. Nehmen wir einmal an, der Optionsverkäufer entscheidet sich, die 2050-Strike-Option von Bajaj Auto zu verkaufen und Rs. 6,35/- als Prämie zu kassieren. Die Einzelheiten entnehmen Sie bitte der nachstehenden Optionskette –

Lassen Sie uns nun die gleiche Übung wie im vorherigen Kapitel durchführen, um das P&L-Profil des Verkäufers der Kaufoption zu verstehen und dabei die erforderlichen Verallgemeinerungen vorzunehmen. Das Konzept des inneren Wertes der Option, das wir im vorigen Kapitel besprochen haben, gilt auch für dieses Kapitel.

| Serien-Nr. | Mögliche Werte von Spot | Erhaltene Prämie | Intrinsischer Wert (IV) | P&L (Prämie – IV) |

|---|---|---|---|---|

| 01 | 1990 | + 6.35 | 1990 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 02 | 2000 | + 6.35 | 2000 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 03 | 2010 | + 6.35 | 2010 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 04 | 2020 | + 6.35 | 2020 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 05 | 2030 | + 6.35 | 2030 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 06 | 2040 | + 6.35 | 2040 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 07 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = + 6.35 |

| 08 | 2060 | + 6.35 | 2060 – 2050 = 10 | = 6.35 – 10 = – 3.65 |

| 09 | 2070 | + 6.35 | 2070 – 2050 = 20 | = 6.35 – 20 = – 13.65 |

| 10 | 2080 | + 6.35 | 2080 – 2050 = 30 | = 6.35 – 30 = – 23.65 |

| 11 | 2090 | + 6.35 | 2090 – 2050 = 40 | = 6.35 – 40 = – 33.65 |

| 12 | 2100 | + 6.35 | 2100 – 2050 = 50 | = 6.35 – 50 = – 43.65 |

Bevor wir mit der Erörterung der obigen Tabelle fortfahren, beachten Sie bitte –

- Das positive Vorzeichen in der Spalte „erhaltene Prämie“ weist auf einen Mittelzufluss (Gutschrift) für den Optionsschreiber hin

- Der innere Wert einer Option (bei Ablauf) bleibt gleich, unabhängig davon, ob es sich um einen Käufer oder Verkäufer einer Call-Option handelt

- Die Netto-P&L-Berechnung für einen Optionsschreiber ändert sich leicht, Die Logik lautet wie folgt

- Wenn ein Optionsverkäufer Optionen verkauft, erhält er eine Prämie (zum Beispiel Rs.6.35/). Er würde erst dann einen Verlust erleiden, wenn er die gesamte Prämie verloren hat. Das heißt, wenn er nach Erhalt einer Prämie von Rs. 6,35 Rs. 5/- verliert, macht er immer noch einen Gewinn von Rs. 1,35/-. Damit ein Optionsverkäufer einen Verlust erleidet, muss er also zuerst die erhaltene Prämie verlieren; jedes Geld, das er über die erhaltene Prämie hinaus verliert, ist sein wirklicher Verlust. Die Berechnung von P&L wäre also „Prämie – Innerer Wert“

- Das gleiche Argument kann man auch auf den Optionskäufer anwenden. Da der Optionskäufer eine Prämie zahlt, muss er zunächst die von ihm gezahlte Prämie zurückerhalten, d.h. er würde über den Prämienbetrag, den er erhalten hat, hinaus einen Gewinn erzielen, so dass die P&L-Berechnung „Innerer Wert – Prämie“ lauten würde.

Die obige Tabelle sollte Ihnen jetzt bekannt sein. Schauen wir uns die Tabelle an und machen wir ein paar Verallgemeinerungen (denken Sie daran, dass der Ausübungspreis 2050 ist) –

- Solange Bajaj Auto auf oder unter dem Ausübungspreis von 2050 bleibt, verdient der Optionsverkäufer Geld – denn er bekommt die gesamte Prämie von Rs.6.35/-. Beachten Sie jedoch, dass der Gewinn konstant bei Rs.6.35/-.

- Verallgemeinerung 1 – Der Schreiber einer Call-Option erzielt einen maximalen Gewinn in Höhe der erhaltenen Prämie, solange der Kassakurs auf oder unter dem Ausübungspreis bleibt (für eine Call-Option)

- Der Schreiber einer Option macht einen Verlust, wenn Bajaj Auto beginnt, sich über den Ausübungspreis von 2050 zu bewegen

- Verallgemeinerung 2 – Der Schreiber einer Call-Option beginnt, Geld zu verlieren, wenn der Kassakurs sich über den Ausübungspreis hinaus bewegt. Je weiter sich der Kassakurs vom Ausübungspreis entfernt, desto größer ist der Verlust.

- Aus den beiden obigen Verallgemeinerungen kann man schließen, dass der Optionsverkäufer begrenzte Gewinne erzielen und unbegrenzte Verluste erleiden kann

Wir können diese Verallgemeinerungen in eine Formel einsetzen, um das P&L eines Verkäufers einer Call-Option zu schätzen –

P&L = Prämie – Max

Gehend von der obigen Formel, lassen Sie uns das P&L für einige mögliche Spot-Werte am Verfallstag bewerten –

- 2023

- 2072

- 2055

Die Lösung lautet wie folgt –

@2023

= 6.35 – Max

= 6.35 – Max

= 6.35 – 0

= 6.35

Die Antwort stimmt mit der Verallgemeinerung 1 überein (Gewinn beschränkt auf die Höhe der erhaltenen Prämie).

@2072

= 6.35 – Max

= 6.35 – 22

= -15.56

Die Antwort stimmt mit der Verallgemeinerung 2 überein (Wer eine Call-Option schreibt, würde einen Verlust erleiden, wenn der Kassakurs über dem Ausübungspreis liegt)

@2055

= 6.35 – Max

= 6.35 – Max

= 6.35 – 5

= 1.35

Obwohl der Kassakurs über dem Strike liegt, scheint der Schreiber der Call-Option hier noch etwas Geld zu verdienen. Dies widerspricht der 2. Verallgemeinerung. Ich bin mir sicher, dass Sie das inzwischen wissen, und zwar aufgrund des Konzepts des „Break-even-Points“, das wir im vorigen Kapitel besprochen haben.

Lassen Sie uns dies dennoch ein wenig genauer untersuchen und das P&L-Verhalten im und um den Basispreis herum betrachten, um genau zu sehen, an welchem Punkt der Optionsschreiber einen Verlust macht.

| Seriennr. | Mögliche Werte von Spot | Erhaltene Prämie | Intrinsischer Wert (IV) | P&L (Prämie – IV) |

|---|---|---|---|---|

| 01 | 2050 | + 6.35 | 2050 – 2050 = 0 | = 6.35 – 0 = 6.35 |

| 02 | 2051 | + 6.35 | 2051 – 2050 = 1 | = 6.35 – 1 = 5.35 |

| 03 | 2052 | + 6.35 | 2052 – 2050 = 2 | = 6.35 – 2 = 4.35 |

| 04 | 2053 | + 6.35 | 2053 – 2050 = 3 | = 6.35 – 3 = 3.35 |

| 05 | 2054 | + 6.35 | 2054 – 2050 = 4 | = 6.35 – 4 = 2.35 |

| 06 | 2055 | + 6.35 | 2055 – 2050 = 5 | = 6.35 – 5 = 1.35 |

| 07 | 2056 | + 6.35 | 2056 – 2050 = 6 | = 6.35 – 6 = 0.35 |

| 08 | 2057 | + 6.35 | 2057 – 2050 = 7 | = 6.35 – 7 = – 0.65 |

| 09 | 2058 | + 6.35 | 2058 – 2050 = 8 | = 6.35 – 8 = – 1.65 |

| 10 | 2059 | + 6.35 | 2059 – 2050 = 9 | = 6.35 – 9 = – 2,65 |

Selbst wenn der Kassakurs höher ist als der Strike, verdient der Optionsschreiber Geld, und zwar so lange, bis der Kassakurs höher ist als der Strike + die erhaltene Prämie. An diesem Punkt fängt er an, Geld zu verlieren, weshalb es angemessen erscheint, diesen Punkt als „Breakdown-Punkt“ zu bezeichnen.

Breakdown-Punkt für den Verkäufer einer Call-Option = Ausübungspreis + erhaltene Prämie

Für das Beispiel Bajaj Auto,

= 2050 + 6,35

= 2056.35

Der Break-even-Punkt für den Käufer einer Call-Option wird also zum Break-even-Punkt für den Verkäufer der Call-Option.

4.3 – Auszahlung des Verkäufers der Call-Option

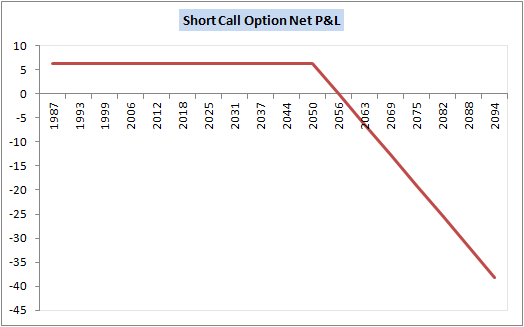

Wie wir in diesem Kapitel gesehen haben, besteht eine große Symmetrie zwischen dem Käufer und dem Verkäufer der Call-Option. Das Gleiche kann man beobachten, wenn man das P&L-Diagramm eines Optionsverkäufers zeichnet. Hier ist das gleiche –

Die P&L Auszahlung des Verkäufers einer Kaufoption sieht wie ein Spiegelbild der P&L Auszahlung des Käufers einer Kaufoption aus. Aus dem obigen Diagramm können Sie die folgenden Punkte ersehen, die mit der soeben geführten Diskussion übereinstimmen –

- Der Gewinn ist auf Rs.6.35/- beschränkt, solange der Kassakurs unter dem Strike von 2050 liegt

- Von 2050 bis 2056,35 (Breakdown-Kurs) sehen wir, dass die Gewinne minimiert werden

- Bei 2056,35 sehen wir, dass es weder einen Gewinn noch einen Verlust gibt

- Über 2056,35 beginnt der Verkäufer der Call-Option Geld zu verlieren. Die Steigung der P&L-Linie zeigt deutlich, dass die Verluste zunehmen, wenn sich der Kassawert vom Ausübungspreis entfernt

4.4 – Eine Anmerkung zu den Margen

Betrachten Sie das Risikoprofil des Käufers und des Verkäufers einer Kaufoption. Der Käufer der Call-Option trägt kein Risiko. Er muss lediglich den geforderten Prämienbetrag an den Verkäufer der Call-Option zahlen, für den er das Recht erwirbt, den Basiswert zu einem späteren Zeitpunkt zu kaufen. Wir wissen, dass sein Risiko (maximaler Verlust) auf die bereits gezahlte Prämie beschränkt ist.

Wenn man jedoch das Risikoprofil eines Verkäufers einer Kaufoption betrachtet, weiß man, dass er ein unbegrenztes Risiko trägt. Sein potenzieller Verlust kann sich erhöhen, wenn der Kassakurs über den Ausübungspreis steigt. Denken Sie einmal an die Börse – wie kann sie das Risiko eines Optionsverkäufers vor dem Hintergrund eines unbegrenzten Verlustpotenzials steuern? Was ist, wenn der Verlust so groß wird, dass der Optionsverkäufer beschließt, in Verzug zu geraten?

Es ist klar, dass die Börse es sich nicht leisten kann, einem Derivatteilnehmer zu erlauben, ein so großes Ausfallrisiko zu tragen, weshalb der Optionsverkäufer verpflichtet ist, etwas Geld als Einschuss zu parken. Die Einschüsse, die für einen Optionsverkäufer erhoben werden, sind mit den Einschussanforderungen für einen Futures-Kontrakt vergleichbar.

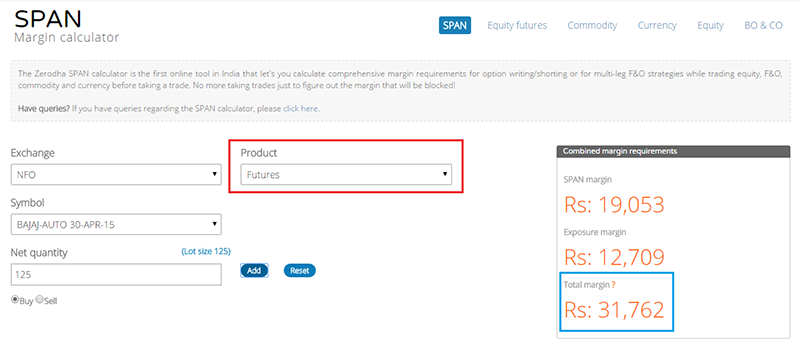

Hier ist der Schnappschuss aus dem Zerodha Margin-Rechner für Bajaj Auto Futures und Bajaj Auto 2050 Call Option, die beide am 30. April 2015 auslaufen.

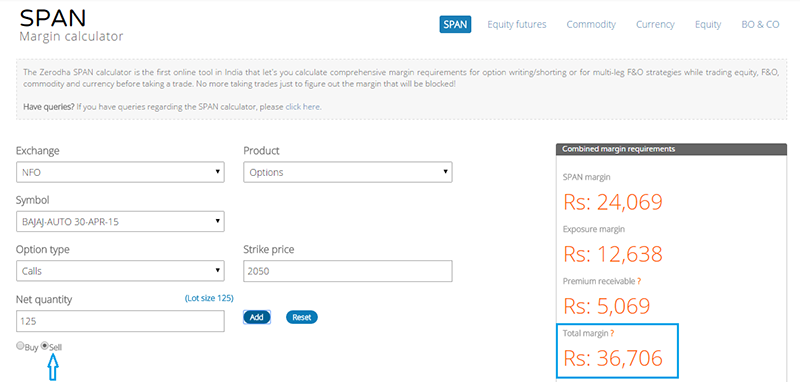

Und hier ist die Margin-Anforderung für den Verkauf der 2050 Call-Option.

Wie Sie sehen können, sind die Margin-Anforderungen in beiden Fällen (Schreiben von Optionen und Handel mit Futures) ziemlich ähnlich. Natürlich gibt es einen kleinen Unterschied, auf den wir später noch eingehen werden. Für den Moment möchte ich Sie nur darauf hinweisen, dass der Verkauf von Optionen ähnliche Einschüsse erfordert wie der Handel mit Futures, und dass die Höhe der Einschüsse ungefähr gleich ist.

4.5 – Die Dinge zusammenfassen

Ich hoffe, die letzten vier Kapitel haben Ihnen die nötige Klarheit in Bezug auf den Kauf und Verkauf von Kaufoptionen gegeben. Im Gegensatz zu anderen Themen im Finanzwesen sind Optionen ein wenig schwerfällig. Daher halte ich es für sinnvoll, das Gelernte bei jeder Gelegenheit zu festigen und dann weiterzumachen. Hier sind die wichtigsten Dinge, die Sie sich in Bezug auf den Kauf und Verkauf von Call-Optionen merken sollten.

In Bezug auf den Optionskauf

- Sie kaufen eine Call-Option nur, wenn Sie für den Basiswert optimistisch sind. Bei Fälligkeit ist die Call-Option nur dann gewinnbringend, wenn der Basiswert den Ausübungspreis übersteigt

- Der Kauf einer Call-Option wird auch als „Long on a Call Option“ oder einfach als „Long Call“ bezeichnet

- Um eine Call-Option zu kaufen, müssen Sie eine Prämie an den Optionsschreiber zahlen

- Der Käufer einer Call-Option hat ein begrenztes Risiko (in Höhe der gezahlten Prämie) und ein Potenzial für einen unbegrenzten Gewinn zu erzielen

- Der Break-Even-Punkt ist der Punkt, an dem der Käufer einer Call-Option weder Geld verdient noch einen Verlust erleidet

- P&L = Max – gezahlte Prämie

- Breakeven-Punkt = Ausübungspreis + gezahlte Prämie

Beim Verkauf einer Option

- Sie verkaufen eine Call-Option (auch Stillhalteroption genannt) nur, wenn Sie glauben, dass bei Verfall der Basiswert nicht über den Ausübungspreis hinaus steigen wird

- Der Verkauf einer Call-Option wird auch als „Shorting einer Call-Option“ oder einfach als „Short Call“ bezeichnet

- Wenn Sie eine Call-Option verkaufen, erhalten Sie den Prämienbetrag

- Der Gewinn eines Optionsverkäufers ist auf die erhaltene Prämie beschränkt, Sein Verlust ist jedoch potenziell unbegrenzt

- Der Breakdown-Point ist der Punkt, an dem der Verkäufer einer Call-Option die gesamte Prämie aufgibt, die er eingenommen hat, was bedeutet, dass er weder Geld verdient noch Geld verliert

- Da eine Short-Optionsposition ein unbegrenztes Risiko birgt, muss er eine Marge hinterlegen

- Die Marge bei Short-Optionen ist ähnlich wie die Marge bei Futures

- P&L = Prämie – Max

- Breakdown-Punkt = Ausübungspreis + erhaltene Prämie

Weitere wichtige Punkte

- Wenn Sie bullish auf eine Aktie sind, können Sie entweder die Aktie in Spot kaufen, Futures kaufen oder eine Call-Option kaufen

- Wenn Sie eine Aktie als Baisse sehen, können Sie die Aktie entweder als Kassa verkaufen (allerdings auf Intraday-Basis), Futures shorten oder eine Call-Option shorten

- Die Berechnung des inneren Wertes einer Call-Option ist Standard, Die Berechnung des inneren Wertes für eine Call-Option ist Standard, sie ändert sich nicht, je nachdem, ob Sie Käufer oder Verkäufer einer Option sind

- Die Berechnung des inneren Wertes für eine Put-Option ändert sich jedoch

- Die Methode zur Berechnung des Netto-P&L ist für Käufer und Verkäufer von Call-Optionen unterschiedlich.

- In den letzten 4 Kapiteln haben wir uns mit dem P&L beschäftigt und dabei den Verfall im Auge behalten, Dies soll Ihnen nur helfen, das P&L Verhalten besser zu verstehen

- Man muss nicht auf den Verfall der Option warten, um herauszufinden, ob er profitabel sein wird oder nicht

- Der Großteil des Optionshandels basiert auf der Veränderung der Prämien

- Zum Beispiel, wenn ich eine Bajaj Auto 2050 Call Option zu Rs.6.35 gekauft habe und diese am Mittag bei Rs.9/- gehandelt wird, kann ich mich entscheiden, zu verkaufen und Gewinne zu verbuchen

- Die Prämien ändern sich ständig dynamisch, sie ändern sich aufgrund vieler Variablen, die im Spiel sind, wir werden sie alle verstehen, wenn wir mit diesem Modul fortfahren

- Call-Optionen werden mit „CE“ abgekürzt. Bajaj Auto 2050 Call Option wird also auch als Bajaj Auto 2050CE bezeichnet. CE ist eine Abkürzung für „European Call Option“.

4.6 – Europäische versus amerikanische Optionen

Als die Option in Indien eingeführt wurde, gab es ursprünglich zwei Arten von Optionen – europäische und amerikanische Optionen. Alle Indexoptionen (Nifty- und Bank-Nifty-Optionen) waren europäischer Natur, die Aktienoptionen waren amerikanischer Natur. Der Unterschied zwischen den beiden lag vor allem in der „Optionsausübung“.

Europäische Optionen – Wenn es sich um eine europäische Option handelt, bedeutet dies, dass der Optionskäufer zwingend bis zum Verfallsdatum warten muss, um sein Recht auszuüben. Die Abrechnung erfolgt auf der Grundlage des Wertes des Kassamarktes am Fälligkeitstag. Wenn er zum Beispiel eine Bajaj Auto 2050 Call-Option gekauft hat, muss Bajaj Auto am Verfallstag über den Break-even-Punkt steigen, damit der Käufer einen Gewinn erzielt. Andernfalls ist die Option für den Käufer wertlos und er verliert die gesamte Prämie, die er an den Optionsverkäufer gezahlt hat.

Amerikanische Optionen – Bei einer amerikanischen Option kann der Optionskäufer sein Recht zum Kauf der Option ausüben, wann immer er es während der Laufzeit der Option für angemessen hält. Die Abrechnung ist vom Spotmarkt zu diesem Zeitpunkt abhängig und nicht wirklich vom Verfall. Zum Beispiel kauft er heute eine Bajaj Auto 2050 Call-Option, wenn Bajaj auf dem Kassamarkt mit 2030 gehandelt wird und noch 20 Tage bis zum Verfall verbleiben. Am nächsten Tag überschreitet Bajaj Auto den Wert von 2050. In diesem Fall kann der Käufer der amerikanischen Call-Option Baja Auto 2050 sein Recht ausüben, was bedeutet, dass der Verkäufer verpflichtet ist, mit dem Optionskäufer abzurechnen. Das Verfallsdatum hat hier wenig Bedeutung.

Für Leute, die mit Optionen vertraut sind, stellt sich vielleicht folgende Frage: „Da wir eine Option sowieso jetzt kaufen und später, vielleicht in 30 Minuten nach dem Kauf, verkaufen können, spielt es da eine Rolle, ob die Option amerikanisch oder europäisch ist?“

Eine berechtigte Frage, denken Sie noch einmal an das Beispiel Ajay-Venu. Hier würden Ajay und Venu die Vereinbarung in 6 Monaten wiederholen (das ist wie eine europäische Option). Stellen Sie sich vor, Ajay hätte anstelle der 6 Monate darauf bestanden, dass er während der Laufzeit der Vereinbarung jederzeit kommen und sein Recht einfordern kann (wie bei einer amerikanischen Option). Zum Beispiel könnte es ein starkes Gerücht über das Autobahnprojekt geben (nachdem sie die Vereinbarung unterzeichnet haben). Aufgrund dieses Gerüchts schießen die Grundstückspreise in die Höhe und Ajay beschließt, von seinem Recht Gebrauch zu machen, wodurch Venu verpflichtet wird, das Grundstück an Ajay zu liefern (auch wenn er sich darüber im Klaren ist, dass der Grundstückspreis aufgrund der starken Gerüchte gestiegen ist). Da Venu nun zusätzlich das Risiko trägt, an einem beliebigen Tag im Gegensatz zum Verfallstag „ausgeübt“ zu werden, ist die Prämie, die er benötigen würde, auch höher (damit er für das Risiko, das er eingeht, entschädigt wird).

Aus diesem Grund sind amerikanische Optionen immer teurer als europäische Optionen.

Außerdem ist es für Sie vielleicht interessant zu wissen, dass die NSE vor etwa 3 Jahren beschlossen hat, die amerikanische Option vollständig aus dem Derivatesegment zu entfernen. Daher sind alle Optionen in Indien jetzt europäischer Natur, was bedeutet, dass der Käufer seine Option auf der Grundlage des Kassakurses am Verfallstag ausüben kann.

Wir werden jetzt fortfahren, die „Verkaufsoptionen“ zu verstehen.

Die wichtigsten Erkenntnisse aus diesem Kapitel

- Sie verkaufen eine Call-Option, wenn Sie eine Aktie schlecht einschätzen

- Der Käufer und der Verkäufer einer Call-Option haben ein symmetrisch entgegengesetztes P&L-Verhalten

- Wenn Sie eine Call-Option verkaufen, erhalten Sie eine Prämie

- Der Verkauf einer Call Option müssen Sie eine Marge hinterlegen

- Wenn Sie eine Call-Option verkaufen, ist Ihr Gewinn auf die Höhe der erhaltenen Prämie begrenzt und Ihr Verlust kann potenziell unbegrenzt sein

- P&L = Prämie – Max

- Breakdown-Punkt = Ausübungspreis + erhaltene Prämie

- In Indien, sind alle Optionen europäischer Natur