Der er meget forvirring om probate retsprocessen, herunder hvor meget det koster, den tid, der er involveret, og om det kan undgås. En grundlæggende forståelse af probate og non-probate aktiver kan hjælpe med at kaste lys over disse spørgsmål.

Non-probate aktiver

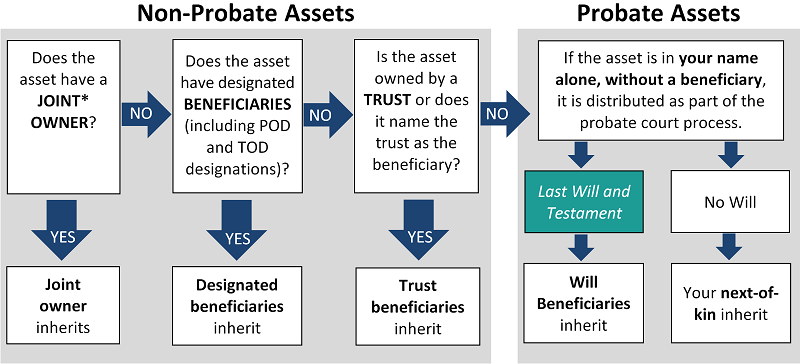

Non-probate aktiver omfatter aktiver, der besiddes som fælles lejere med ret til at overleve, aktiver med en begunstigelsesudpegning og aktiver, der besiddes i en trusts navn eller med en trust udpeget som begunstiget. Ethvert aktiv, der opbevares som fælles lejere med ret til at overleve (JTWROS), overgår direkte til den længstlevende fælles ejer. Aktiver med begunstigelsesudpegninger kan omfatte livsforsikringspolicer, 401(k)s, IRA’er, IRA’er, livrenter og aktiver med en POD- (pay-on-death) eller TOD- (transfer-on-death) udpegning. Disse aktiver overgår direkte til den eller de begunstigede, der er udpeget på aktivet (f.eks. på en 401(k)-ansøgning eller begunstigelsesformular, på en livsforsikringsformular eller på din bils titel). Ikke-probate aktiver kan kræves af de begunstigede uden inddragelse af skifteretten. Dit testamente kontrollerer ikke disse aktiver.

Probate Assets

Probate aktiver er de aktiver, der kun opbevares i dit personlige navn, uden begunstigelsesudpegning (eller uden levende begunstigede), og som ikke opbevares som fælles lejere med ret til at overleve. Disse aktiver skal gennemgå skifteretten og fordeles i henhold til dit testamente og, hvis der ikke er noget testamente, til dine nærmeste pårørende i henhold til statens lovgivning. Det kan f.eks. være fast ejendom, aktier eller en bankkonto, der kun står i dit navn.

Når du beslutter, hvem der skal nyde godt af din arv og i hvilket omfang, er det vigtigt at overveje både dine aktiver med og uden skifteretten. Selv hvis du har en trust, kan du ende op med aktiver, der er omfattet af skifteretten, hvis begunstigelsesudpegningerne ikke er opdateret korrekt.

< Tilbage til artikler