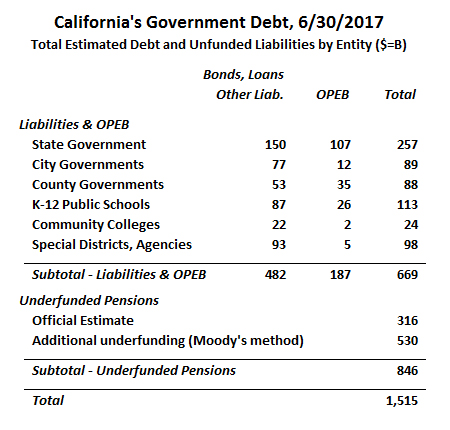

Estimamos que la deuda total del gobierno estatal y local de California al 30 de junio de 2017 ascendía a algo más de 1,5 billones de dólares. Ese total incluye todos los bonos pendientes, préstamos y otros pasivos a largo plazo, junto con el pasivo no financiado reportado oficialmente para otros beneficios post-empleo (principalmente la atención médica de los jubilados), así como los pasivos de pensiones no financiados.

Esto representa un aumento de alrededor de $ 200 mil millones – o 15% – sobre nuestro último análisis de la deuda, en enero de 2017.

Nuestros hallazgos pueden parecer contradecir los informes que sugieren un superávit presupuestario estatal de alrededor de $ 9 mil millones. Pero el efectivo sobrante del estado y los fondos para días lluviosos palidecen ante la montaña de pasivos a largo plazo que los gobiernos de California en todos los niveles han acumulado. Además, si el mercado de valores cae, los ingresos por el impuesto sobre la renta de las personas físicas y el impuesto sobre las ganancias de capital disminuirán precipitadamente, acabando con estos superávits.

Nuestro análisis difiere de los informes del gobierno en algunos aspectos, el más significativo de los cuales es el uso por parte de los gobiernos de una tasa de rendimiento esperada muy generosa sobre las inversiones de sus fondos de pensiones. Utilizando una tasa más precisa, calculamos el total de las pensiones no financiadas en California en 846.000 millones de dólares, 530.000 millones más que la estimación oficial de 316.000 millones. Pero incluso utilizando solo las estimaciones informadas oficialmente, los gobiernos estatales y locales de California tienen una deuda de aproximadamente 1,0 billón de dólares.

Deuda total de los gobiernos estatales y locales de California – Estimación del 30 de junio de 2017

A continuación se muestran los totales de la deuda de los gobiernos estatales y locales de California al 30 de junio de 2017. Sin ninguna revisión del total estimado oficialmente para los pasivos de pensiones no financiados, el total es de 981 mil millones de dólares. Sin embargo, hemos añadido a ese total otros 530.000 millones de dólares para reflejar lo que puede ser una estimación más realista de las obligaciones totales de las pensiones.

Moody’s, la agencia de calificación crediticia, descuenta los pasivos de las pensiones con el índice Citigroup Pension Liability Index (CPLI), que se basa en los rendimientos de los bonos corporativos de alto grado. Cuando Moody’s introdujo por primera vez su metodología de pensiones hace unos años, el CPLI era del 5,67%. Más recientemente, el CPLI ha caído: en junio de 2017, era del 3,87%.

Usando la tasa de descuento del CPLI, estimamos que el pasivo actuarial acumulado no financiado real (UAAL) para los sistemas de pensiones de los empleados estatales y locales de California es de 846.000 millones de dólares, lo que supone 530.000 millones de dólares más de lo que se informó oficialmente (el método para actualizar el UAAL basado en una suposición de tasa de descuento diferente se describe aquí). Un enfoque alternativo utilizado por el Instituto de Investigación de Política Económica de Stanford (SIEPR) consiste en descontar los pasivos con una tasa más cercana a la tasa libre de riesgo. En un informe reciente, los investigadores de Stanford utilizaron un tipo de descuento del 3%. Utilizando la metodología de Stanford, estimamos un UAAL de 1,26 billones de dólares.

El mayor sistema de pensiones de California, CalPERS, ya ha comunicado a los organismos participantes que se les exigirá que aumenten las contribuciones obligatorias de los empleadores al fondo de jubilación. Esto probablemente conducirá a recortes presupuestarios que reducirán los servicios gubernamentales y el empleo.

Un análisis del Centro de Políticas de California publicado a principios de este año extrapoló esos aumentos de las tasas anunciados oficialmente para estimar que, en conjunto, los empleadores de los gobiernos estatales y locales de California deberán casi duplicar sus contribuciones anuales a las pensiones entre 2017 y 2024, de un estimado de $ 31 mil millones en 2017 a $ 59 mil millones en 2024.

Comparaciones con anteriores estudios de deuda del Centro de Políticas de California

Esta es la tercera vez que el Centro de Políticas de California ha producido una compilación de toda la deuda del gobierno estatal y local de California. Debido a que nuestra metodología ha evolucionado con el tiempo, nuestra estimación actual no es totalmente comparable con las estimaciones anteriores. Por ejemplo, en este estudio hemos incluido aproximadamente 42.000 millones de dólares de «otros pasivos a largo plazo» que antes excluíamos. Estos otros pasivos a largo plazo incluyen las bajas por enfermedad de los empleados no pagadas (conocidas como «ausencias compensadas»), las reclamaciones de indemnización de los trabajadores por pagar y las obligaciones de saneamiento de la contaminación.

Si bien no es posible realizar una comparación precisa entre los estudios actuales y los anteriores, podemos observar un par de tendencias generales:

- Las obligaciones de deuda han aumentado muy modestamente durante los últimos años, ya que las nuevas emisiones se han visto compensadas en gran medida por los reembolsos de los bonos existentes.

- Las obligaciones en materia de pensiones han aumentado sobre todo debido a los tipos de descuento más bajos.

- El CPLI disminuyó del 5,67% el 30 de junio de 2011, la fecha relevante en nuestro primer estudio, al 3,87% el 30 de junio de 2017.

- CalPERS, CalSTRS y muchos otros sistemas de pensiones de California han hecho reducciones más pequeñas en sus tasas de rendimiento asumidas utilizadas para producir estimaciones oficiales de pasivos de pensiones.

- Por último, hemos visto un aumento en las obligaciones OPEB no financiadas a medida que aumentan los costos de atención médica.

Los gobiernos locales muy y poco endeudados

Las cargas de la deuda varían mucho entre las agencias. Una forma de comparar la carga de la deuda entre organismos de diferentes tamaños es utilizar la relación entre las obligaciones a largo plazo de la entidad y los ingresos totales. La mayoría de los gobiernos de California han informado de ratios de deuda sobre ingresos por debajo del 200%.

Un gobierno local con una carga de deuda especialmente grande es el distrito de Los Ángeles Community College. En el año fiscal 2017, LACCD informó de 1.400 millones de dólares en ingresos, en su mayoría procedentes de los impuestos sobre la propiedad, así como de ayudas estatales y federales. El balance del distrito incluye 4.200 millones de dólares de obligaciones de bonos y arrendamientos de capital – lo que arroja una relación entre la deuda y los ingresos del 300%.

Pero si también consideramos la deuda de pensiones y OPEB la situación es aún peor. El balance de LACCD incluye 641 millones de dólares de obligaciones netas de pensiones, pero estas se calculan utilizando las tasas de descuento de CalPERS y CalSTRS, que eran de alrededor del 7% en 2017. Si recalculamos estas obligaciones utilizando la metodología de Moody’s, la deuda de pensiones del distrito se triplica a alrededor de 2 mil millones de dólares.

El balance de LACCD también muestra un pasivo de OPEB de 100 millones de dólares. Pero esto es sólo una fracción del pasivo OPEB acumulado no financiado del distrito de 568 millones de dólares. A partir del año fiscal 2018, el LACCD deberá reflejar el pasivo completo en su balance bajo las nuevas normas de contabilidad gubernamental.

Por último, el LACCD tiene más de 60 millones de dólares en otros pasivos a largo plazo, incluyendo ausencias compensadas, compensación de trabajadores y un plan de jubilación suplementario. En total, las obligaciones a largo plazo del distrito pueden estimarse con justicia en 6.800 millones de dólares, es decir, casi cinco veces los ingresos. Es notable que, a pesar de las aparentemente nefastas finanzas del LACCD, sus bonos de obligación general tienen una calificación crediticia relativamente fuerte: AA+ de Standard & Poor’s y Aa1 de Moody’s. Debido a que estos bonos están cubiertos por un gravamen sobre las propiedades dentro de los límites del distrito, seguirían siendo cubiertos incluso si el LACCD entrara en bancarrota, perdiera la acreditación o se enfrentara a alguna otra circunstancia extrema.

No todos los distritos de colegios comunitarios están tan profundamente endeudados. En el otro extremo, el Feather River Community College District declaró 14 millones de dólares en pasivos a largo plazo frente a 25 millones de dólares en ingresos. Aunque la parte de su deuda correspondiente a las pensiones aumentaría considerablemente si se actualizara utilizando la metodología de Moody’s, la mayor parte de su pasivo OPEB no financiado ya figura en el balance del distrito. Feather River sólo paga una parte de las prestaciones médicas de los jubilados antes de que puedan acogerse a Medicare y nada después. Sólo los distritos de colegios comunitarios relativamente pequeños como Feather River tienen niveles de deuda bajos; la elevada carga de la deuda de LACCD es más típica de los distritos de colegios comunitarios más grandes de California.

La deuda también varía mucho entre las ciudades del estado. Santa Paula, una pequeña ciudad del condado de Ventura, declaró 160 millones de dólares en pasivos a largo plazo, más del cuádruple de los ingresos municipales. La mayor parte de la deuda adoptó la forma de bonos de ingresos de agua y aguas residuales. Las obligaciones de OPEB declaradas fueron de menos de 1 millón de dólares, mientras que la deuda de pensiones fue de algo menos de 23 millones de dólares. La obligación de pensiones declarada se basa en un tipo de descuento del 7,65% y se triplicaría con creces si se aplicara el tipo de descuento más conservador de Moody’s.

Los requisitos del servicio de la deuda de la ciudad pueden haber contribuido a su decisión de ceder su departamento de bomberos al Distrito de Protección de Incendios del Condado de Ventura. Según un informe del personal de la Comisión de Formación de Agencias Locales de Ventura, la ciudad no ha podido costear las mejoras de la estación de bomberos ni una estación adicional.

Otras ciudades con altos ratios de deuda/ingresos son Cathedral City, West Covina y Woodland. Por el contrario, la ciudad de East Palo Alto tiene relativamente poca deuda a pesar de sus modestas circunstancias económicas. La renta media de la ciudad es inferior a la media estatal y muy inferior a la de las comunidades vecinas. En junio de 2017, East Palo Alto no tenía bonos municipales pendientes y no ofrecía cobertura médica a los jubilados. La deuda de las pensiones representaba la mayor parte de los 12 millones de dólares de la ciudad en pasivos a largo plazo declarados, que representaban alrededor del 30% de los ingresos municipales. Otras ciudades con una baja carga de la deuda son Danville y Lafayette, que no ofrecen prestaciones de pensiones de aportación definida, y Rancho Cucamonga, una ciudad cuya OPEB está totalmente financiada.

¿Qué significa todo esto?

Los gobiernos estatales y locales de California han hecho un trabajo sorprendentemente bueno a la hora de gestionar el crecimiento de su deuda convencional en los últimos cinco años, pero este progreso se ha visto más que compensado por el crecimiento de los pasivos de pensiones no financiados.

Tomando en cuenta lo que consideramos tasas de descuento más realistas para calcular los pasivos de pensiones no financiados, la deuda total del gobierno estatal y local de California a partir del 30/6/2017 de 1,5 billones de dólares era igual al 54 por ciento del producto estatal bruto total de California en ese año.

Cuando se agrega a la deuda federal de titularidad pública como porcentaje del PIB de los EE. UU., el 75 por ciento, la relación general entre la deuda del gobierno estatal, local y federal y el PIB de California es del 129 por ciento. Esto supone un total por residente de California de 38.344 dólares. Según las estadísticas de ingresos del IRS, equivale a un total por contribuyente individual de California de 85.087 dólares. Dicho de otro modo, si cada contribuyente de California tuviera que pagar el capital y los intereses de 85.087 dólares, sobre la base de un préstamo a 30 años y al 5%, le costaría a cada uno de ellos 5.520 dólares al año antes de pagar impuestos por cualquier operación gubernamental en curso.

Una encuesta reciente del Instituto de Políticas Públicas de California (PPIC) descubrió que la mayoría de los encuestados prefería gastar los superávits actuales de California en atención sanitaria y colegios comunitarios, mientras que sólo el 21% quería pagar la deuda. Quizá si los californianos comprendieran la verdadera magnitud de la deuda pública en nuestro estado, adoptarían un punto de vista diferente. Esperamos que nuestro estudio de los estados financieros del gobierno y la documentación relacionada ayude a educar a los californianos sobre la verdadera magnitud de nuestra deuda pública.

Acerca de los autores:

Marc Joffe es un analista político senior en la Fundación Reason. Fue director de investigación política en el California Policy Center. En 2011, Joffe fundó Public Sector Credit Solutions para educar a los responsables políticos, los inversores y los ciudadanos sobre el riesgo crediticio de los gobiernos. Sus investigaciones han sido publicadas por la Oficina del Tesorero del Estado de California, el Mercatus Center de la Universidad George Mason, la Reason Foundation, el Haas Institute for a Fair and Inclusive Society de la UC Berkeley y el Macdonald-Laurier Institute, entre otros. También es colaborador habitual de The Fiscal Times. Antes de fundar PSCS, Marc fue director senior en Moody’s Analytics. Tiene un MBA por la Universidad de Nueva York y un MPA por la Universidad Estatal de San Francisco.

Edward Ring es editor colaborador y miembro senior del California Policy Center. También es colaborador habitual de American Greatness. Su trabajo ha aparecido en Los Angeles Times, Wall Street Journal, Forbes, The Economist, Real Clear Politics, Politico, City Journal, Zero Hedge y otros medios de comunicación. Ring es licenciado en filosofía política por la UC Davis y tiene un MBA en finanzas por la Universidad del Sur de California.