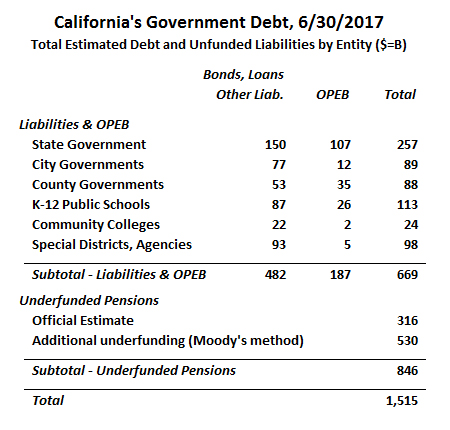

Becsléseink szerint Kalifornia teljes állami és helyi önkormányzati adóssága 2017. június 30-án valamivel több mint 1,5 billió dollárt tett ki. Ez a teljes összeg tartalmazza az összes fennálló kötvényt, kölcsönt és egyéb hosszú lejáratú kötelezettséget, valamint a hivatalosan bejelentett, a munkaviszony megszűnése utáni egyéb juttatásokkal (elsősorban a nyugdíjasok egészségügyi ellátásával) kapcsolatos, nem finanszírozott kötelezettségeket, valamint a nem finanszírozott nyugdíjkötelezettségeket.

Ez körülbelül 200 milliárd dollárral – vagy 15%-kal – több, mint a legutóbbi, 2017. januári adósságelemzésünkben.

Eredményeink látszólag ellentmondhatnak azoknak a jelentéseknek, amelyek körülbelül 9 milliárd dolláros állami költségvetési többletről szólnak. De az állam tartalék készpénze és az esős napokra szánt alapjai elhalványulnak a hosszú távú kötelezettségek hegye előtt, amelyet a kaliforniai kormányok minden szinten felhalmoztak. Ráadásul, ha a tőzsde esik, a személyi jövedelemadó és a tőkenyereségadó bevételei meredeken csökkennek, ami eltörli ezeket a többleteket.

Elemzésünk néhány dologban eltér a kormányzati jelentésekben foglaltaktól, amelyek közül a legjelentősebb az, hogy a kormányok nagyon nagyvonalú várható hozamrátát alkalmaznak a nyugdíjalapok befektetéseinél. Egy pontosabb kamatlábat használva a kaliforniai fedezetlen nyugdíjak teljes összegét 846 milliárd dollárra számítjuk – 530 milliárd dollárral többre, mint a 316 milliárd dolláros hivatalos becslés. De még ha csak a hivatalosan közölt becsléseket használjuk is, Kalifornia állami és helyi önkormányzatai mintegy 1,0 billió dollárral vannak eladósodva.

Kalifornia állami és helyi önkormányzati adósságállománya – 2017. 6/30-as becslés

Az alábbiakban Kalifornia állami és helyi önkormányzati adósságállományának 2017. 6/30-i összegét mutatjuk be. A nem finanszírozott nyugdíjkötelezettségek hivatalosan becsült összegének felülvizsgálata nélkül a teljes összeg 981 milliárd dollár. Ehhez az összeghez azonban hozzáadtunk még 530 milliárd dollárt, hogy tükrözze a teljes nyugdíjkötelezettségek reálisabbnak tűnő becslését.

A Moody’s hitelminősítő intézet a nyugdíjkötelezettségeket a Citigroup nyugdíjkötelezettségi indexével (CPLI) diszkontálja, amely a magas minőségű vállalati kötvényhozamokon alapul. Amikor a Moody’s néhány évvel ezelőtt először vezette be nyugdíjakkal kapcsolatos módszertanát, a CPLI 5,67% volt. Az utóbbi időben a CPLI csökkent: 2017 júniusában 3,87% volt.

A CPLI diszkontrátáját használva úgy becsüljük, hogy a kaliforniai állami és helyi alkalmazottak nyugdíjrendszerének valós fedezetlen biztosításmatematikai elhatárolt kötelezettsége (UAAL) 846 milliárd dollár, ami 530 milliárd dollárral több, mint a hivatalosan bejelentett (az UAAL más diszkontrátára vonatkozó feltételezésen alapuló átdolgozásának módszerét itt ismertetjük). A Stanford Institute for Economic Policy Research (SIEPR) által alkalmazott alternatív megközelítés szerint a kötelezettségeket a kockázatmentes kamatlábhoz közelebbi kamatlábbal diszkontálják. Egy nemrégiben készült jelentésben a Stanford kutatói 3%-os diszkontrátát alkalmaztak. A Stanford módszertanát alkalmazva az UAAL-t 1,26 billió dollárra becsüljük.

California legnagyobb nyugdíjrendszere, a CalPERS már közölte a részt vevő ügynökségekkel, hogy növelniük kell a nyugdíjalapba fizetendő munkáltatói hozzájárulásokat. Ez valószínűleg költségvetési megszorításokhoz fog vezetni, amelyek csökkenteni fogják a kormányzati szolgáltatásokat és a foglalkoztatást.

A California Policy Center idén közzétett elemzése extrapolálta ezeket a hivatalosan bejelentett kamatemeléseket, és úgy becsülte, hogy összességében a kaliforniai állami és helyi kormányzati munkáltatóknak 2017 és 2024 között közel kétszeresére kell majd növelniük éves nyugdíjjárulékaikat, a 2017-es becsült 31 milliárd dollárról 2024-re 59 milliárd dollárra.

Összehasonlítások a California Policy Center korábbi adósságtanulmányaival

Ez a harmadik alkalom, hogy a California Policy Center összeállítást készített Kalifornia összes állami és helyi önkormányzati adósságáról. Mivel módszertanunk az idők során fejlődött, jelenlegi becslésünk nem teljesen összehasonlítható a korábbi becslésekkel. Ebben a tanulmányban például mintegy 42 milliárd dollárnyi “egyéb hosszú lejáratú kötelezettséget” vettünk figyelembe, amelyet korábban kizártunk. Ezek az egyéb hosszú lejáratú kötelezettségek magukban foglalják a munkavállalók ki nem fizetett betegszabadságát (ún. “kompenzált távollét”), a fizetendő munkavállalói kártérítési követeléseket és a szennyezés helyreállításával kapcsolatos kötelezettségeket.

Noha a jelenlegi és a korábbi tanulmányok közötti pontos összehasonlítás nem lehetséges, néhány általános tendenciát megállapíthatunk:

- A kötvénykötelezettségek nagyon szerény mértékben emelkedtek az elmúlt néhány évben, mivel az új kibocsátásokat nagyrészt ellensúlyozták a meglévő kötvények visszafizetései.

- A nyugdíjkötelezettségek főként az alacsonyabb diszkontráták miatt emelkedtek.

- A CPLI a 2011. június 30-i 5,67%-ról – az első tanulmányunkban szereplő releváns időpontról – 2017. június 30-án 3,87%-ra csökkent.

- A CalPERS, a CalSTRS és számos más kaliforniai nyugdíjrendszer kisebb mértékben csökkentette a hivatalos nyugdíjkötelezettség-becslések készítéséhez használt feltételezett hozamrátákat.

- Végezetül, az egészségügyi költségek növekedésével az OPEB nem finanszírozott kötelezettségeinek növekedését tapasztaltuk.

Súlyosan és enyhén eladósodott helyi önkormányzatok

Az adósságterhek ügynökségenként nagyon eltérőek. A különböző méretű ügynökségek közötti adósságterhek összehasonlításának egyik módja a szervezet hosszú távú kötelezettségeinek az összes bevételhez viszonyított aránya. A legtöbb kaliforniai önkormányzat 200% alatti adósság/bevétel arányt jelentett.

Az egyik különösen nagy adósságterheléssel rendelkező helyi önkormányzat a Los Angeles Community College District. A 2017-es pénzügyi évben a LACCD 1,4 milliárd dollár bevételt jelentett, amely főként ingatlanadókból, valamint állami és szövetségi támogatásból származik. A kerület mérlegében 4,2 milliárd dollárnyi kötvény- és tőkelízingkötelezettség szerepel – ez 300%-os adósság/bevétel arányt eredményez.

De ha a nyugdíj- és OPEB-adósságot is figyelembe vesszük, a helyzet még rosszabb. A LACCD mérlege 641 millió dollár nettó nyugdíjkötelezettséget tartalmaz, de ezeket a CalPERS és CalSTRS diszkontráták alapján számították ki, amelyek 2017-ben körülbelül 7%-osak voltak. Ha ezeket a kötelezettségeket a Moody’s módszertanával számoljuk újra, akkor a kerület nyugdíjadóssága megháromszorozódik, mintegy 2 milliárd dollárra.

A LACCD mérlege 100 millió dolláros OPEB-kötelezettséget is mutat. Ez azonban csak töredéke a kerület 568 millió dolláros, nem fedezett, biztosításmatematikailag elhatárolt OPEB-kötelezettségének. A 2018-as pénzügyi évtől kezdődően a LACCD-nek az új kormányzati számviteli standardok értelmében a teljes kötelezettséget meg kell jelenítenie a mérlegében.

Végül a LACCD-nek több mint 60 millió dollárnyi egyéb hosszú távú kötelezettsége van, beleértve a kompenzált távollétet, a munkavállalói kártérítést és a kiegészítő nyugdíjprogramot. Összességében a kerület hosszú távú kötelezettségei 6,8 milliárd dollárra, azaz a bevételek közel ötszörösére becsülhetők. Figyelemre méltó, hogy a LACCD látszólag súlyos pénzügyi helyzete ellenére általános kötelezettségű kötvényei viszonylag jó hitelminősítéssel rendelkeznek: AA+ a Standard & Poor’s-tól és Aa1 a Moody’s-tól. Mivel ezeket a kötvényeket a körzet határain belüli ingatlanokon fennálló zálogjog szolgálja ki, a kötvényeket akkor is kiszolgálnák, ha az LACCD csődbe menne, elveszítené az akkreditációt vagy más szélsőséges körülményekkel szembesülne.

Nem minden közösségi főiskolai körzet van ilyen mélyen eladósodva. A másik véglet, a Feather River Community College District 14 millió dollár hosszú távú kötelezettséget jelentett 25 millió dollár bevétellel szemben. Bár a Moody’s módszertana alapján történő átdolgozás esetén az adósság nyugdíjrészesedése jelentősen megnövekedne, a fedezetlen OPEB-kötelezettségek nagy része már szerepel a kerület mérlegében. A Feather River a nyugdíjasok egészségügyi ellátásának csak egy részét fizeti, mielőtt jogosulttá válnának a Medicare-ellátásra, és utána semmit. Csak a Feather Riverhez hasonló, viszonylag kis közösségi főiskolai körzetek adósságállománya alacsony; a LACCD magas adósságterhe inkább a nagyobb kaliforniai közösségi főiskolai körzetekre jellemző.

Az állam városai között is nagy különbségek vannak az adósságállományban. Santa Paula, egy Ventura megyei kisváros 160 millió dollár hosszú távú kötelezettséget jelentett, ami több mint négyszerese az önkormányzati bevételeknek. Az adósság nagy része víz- és szennyvízbevételi kötvények formájában jelentkezett. A bejelentett OPEB-kötelezettségek kevesebb mint 1 millió dollárt tettek ki, míg a nyugdíjtartozás alig 23 millió dollár volt. A bejelentett nyugdíjkötelezettség 7,65%-os diszkontrátán alapul, és több mint háromszorosára emelkedne, ha a Moody’s konzervatívabb diszkontrátáját alkalmaznák.

A város adósságszolgálati követelményei hozzájárulhattak ahhoz a döntéshez, hogy a tűzoltóságot átadja a Ventura megyei tűzvédelmi körzetnek. A Ventura Local Agency Formation Commission munkatársainak jelentése szerint a város nem engedhette meg magának a tűzoltóállomás korszerűsítését vagy egy további állomás létesítését.

A magas adósság/bevétel aránnyal rendelkező városok közé tartozik Cathedral City, West Covina és Woodland. Ezzel szemben East Palo Alto városának a szerény gazdasági körülményei ellenére viszonylag kevés adóssága van. A város mediánjövedelme alacsonyabb, mint az országos átlag, és jóval a szomszédos településeké alatt van. 2017 júniusában East Palo Alto nem rendelkezett kintlévő önkormányzati kötvényekkel, és nem kínál nyugdíjasok számára egészségügyi ellátást. A város 12 millió dolláros bejelentett hosszú lejáratú kötelezettségének nagy részét a nyugdíjtartozás tette ki, ami az önkormányzati bevételek mintegy 30%-át tette ki. Az alacsony adósságterhekkel rendelkező városok közé tartozott még Danville és Lafayette – amelyek nem nyújtanak meghatározott járulékalapú nyugdíjellátást -, valamint Rancho Cucamonga – egy olyan város, amelynek OPEB-kötelezettségei teljes mértékben finanszírozottak.

Mit jelent mindez?

A kaliforniai állami és helyi önkormányzatok az elmúlt öt évben meglepően jól kezelték a hagyományos adósságnövekedést, de ezt a fejlődést több mint ellensúlyozta a nem finanszírozott nyugdíjkötelezettségek növekedése.

Mivel figyelembe vesszük az általunk reálisabbnak tartott diszkontrátákat a nem finanszírozott nyugdíjkötelezettségek kiszámításához, Kalifornia teljes állami és helyi önkormányzati adóssága 2017. június 30-án 1,5 billió dollár volt, ami az adott évi kaliforniai bruttó állami össztermék 54 százalékának felelt meg.

Ha hozzáadjuk az amerikai GDP 75 százalékát kitevő, nyilvánosan tartott szövetségi adósságot, akkor a teljes állami, helyi és szövetségi kormányzati adósság/GDP arány Kalifornia esetében 129 százalék. Ez egy kaliforniai lakosra vetítve 38 344 dollárt tesz ki. Az IRS jövedelemstatisztikája alapján ez egy kaliforniai adófizetőre vetítve 85 087 dollárnak felel meg. Másképpen fogalmazva, ha minden kaliforniai adófizetőnek 85 087 dollár tőke- és kamattörlesztését kellene teljesítenie egy 30 éves, 5 százalékos hitel alapján, akkor ez mindenkinek évi 5520 dollárjába kerülne, mielőtt még adót fizetne a folyamatban lévő kormányzati műveletekre.

A Kaliforniai Közpolitikai Intézet (PPIC) közelmúltbeli felmérése szerint a válaszadók többsége inkább az egészségügyre és a közösségi egyetemre költené Kalifornia jelenlegi többletét, és csak 21 százalékuk akart adósságot törleszteni. Talán ha a kaliforniaiak megértenék államunk államadósságának valódi nagyságrendjét, más álláspontra helyezkednének. Reméljük, hogy a kormányzati pénzügyi kimutatások és a kapcsolódó dokumentációk tanulmányozása segít majd felvilágosítani a kaliforniaiakat államadósságunk valódi mértékéről.

A szerzőkről:

Marc Joffe a Reason Foundation vezető politikai elemzője. Korábban a Kaliforniai Politikai Központ politikai kutatási igazgatója volt. Joffe 2011-ben megalapította a Public Sector Credit Solutions-t, hogy a politikai döntéshozókat, a befektetőket és a polgárokat tájékoztassa a kormányzati hitelkockázatokról. Kutatásait többek között a kaliforniai államkincstár, a George Mason University Mercatus Center, a Reason Foundation, a Haas Institute for a Fair and Inclusive Society at UC Berkeley és a Macdonald-Laurier Institute publikálta. A The Fiscal Times rendszeres munkatársa. A PSCS megalapítása előtt Marc a Moody’s Analytics vezető igazgatója volt. MBA diplomát szerzett a New York Egyetemen és MPA-t a San Francisco Állami Egyetemen.

Edward Ring a California Policy Center munkatársa és főmunkatársa. Az American Greatness rendszeres munkatársa. Munkái megjelentek a Los Angeles Times, a Wall Street Journal, a Forbes, az Economist, a Real Clear Politics, a Politico, a City Journal, a Zero Hedge és más médiumokban. Ring a UC Davis egyetemen szerzett diplomát politikai filozófiából, és a Dél-Kaliforniai Egyetemen szerzett MBA diplomát pénzügyekből.