8.1 – Het Engulfing Patroon

In een enkelvoudig kaarspatroon heeft de trader slechts één kaarspatroon nodig om een tradingkans te identificeren. Echter, bij het analyseren van meerdere candlestick patronen, heeft de trader 2 of soms 3 candlesticks nodig om een trading opportuniteit te identificeren. Dit betekent dat de trading opportunity zich ontwikkelt over minimaal 2 handelssessies.

Het engulfing patroon is het eerste meervoudige candlestick patroon dat we moeten bekijken. Het engulfing patroon heeft 2 handelssessies nodig om zich te ontwikkelen. In een typisch engulfing patroon vindt u een kleine kaars op dag 1 en een relatief lange kaars op dag 2, die lijkt alsof hij de kaars van dag 1 opslokt. Als het engulfing patroon verschijnt aan de onderkant van de trend, wordt het een “Bullish Engulfing” patroon genoemd. Verschijnt het engulfing patroon aan de bovenkant van de trend, dan heet het het “Bearish Engulfing” patroon.

8.2 – Het Bullish Engulfing Patroon

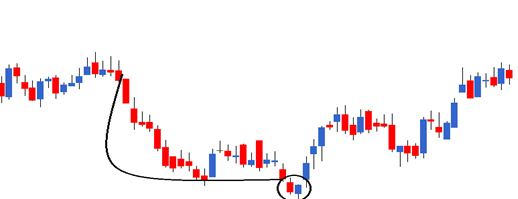

Het bullish engulfing patroon is een twee candlestick patroon dat verschijnt aan de onderkant van de downtrend. Zoals de naam al aangeeft, is dit een bullish patroon dat de trader aanzet om long te gaan. Het tweedaags bullish engulfing patroon is omcirkeld in de onderstaande grafiek. De voorwaarden voor het patroon zijn als volgt:

- De voorafgaande trend moet een neerwaartse trend zijn

- De eerste dag van het patroon (P1) moet een rode kaars zijn die de bearishness in de markt herbevestigt

- De kaars op de tweede dag van het patroon (P2) moet blauw zijn, lang genoeg om de rode kaars te overspoelen

Het denkproces achter het bullish engulfing patroon is als volgt:

- De markt bevindt zich in een neerwaartse trend met koersen die gestaag naar beneden bewegen

- Op de eerste dag van het patroon (P1) opent de markt laag en maakt een nieuwe low. Dit vormt een rode kaars in het proces

- Op de tweede dag van het patroon (P2), opent het aandeel in de buurt van de slotkoersen van P1 en probeert een nieuw dieptepunt te maken. Er is echter een plotse koopinteresse op dit laagste punt van de dag, die de koersen naar een hogere slotkoers drijft dan de opening van de vorige dag. Deze prijsactie vormt een blauwe kaars

- De prijsactie op P2 suggereert ook dat stieren een zeer plotselinge en sterke poging deden om de bearish trend te doorbreken, en zij deden dit vrij succesvol. Dit wordt duidelijk door de lange blauwe kaars op P2

- De beren zouden de plotselinge actie van de stier op P2 niet hebben verwacht en daarom maakt de actie van de stier de beren een beetje nerveus

- De bullishness zal zich naar verwachting voortzetten in de komende paar opeenvolgende handelssessies, waardoor de prijzen hoger zullen stijgen en de trader dus op zoek moet gaan naar koopkansen

De trade set up voor het bullish engulfing patroon is als volgt:

- Het bullish engulfing patroon ontwikkelt zich over twee dagen

- De voorgestelde koopprijs ligt rond de slotkoers van de blauwe kaars, d.d.w.z. op P2

- De risicomaker initieert de transactie op P2 zelf nadat hij zich ervan heeft vergewist dat P2 de afzwaai van P1 maakt

- De risicomijdende initieert de transactie op de volgende dag, d.w.z.e. de dag na P2 rond de slotkoers, na bevestiging dat de dag een blauwe kaars vormt

- Als de dag na P2 een dag met een rode kaars is, zal de risicomijdende handelaar de transactie negeren, vanwege regel 1 van candlesticks (Koop kracht en Verkoop zwakte)

- Op persoonlijke noot, in meervoudige candlestick patronen waar de transactie zich over 2 of meer dagen ontwikkelt, is het de moeite waard om een risiconemer te zijn in tegenstelling tot een risicomijdende trader

- De stop loss voor de trade zou op het laagste punt tussen P1 en P2 liggen

Nadrukkelijk moet u, wanneer de trade eenmaal is gestart, wachten totdat het koersdoel is geraakt of de stoploss is doorbroken. Natuurlijk kan men altijd de stop loss volgen om de winst vast te zetten.

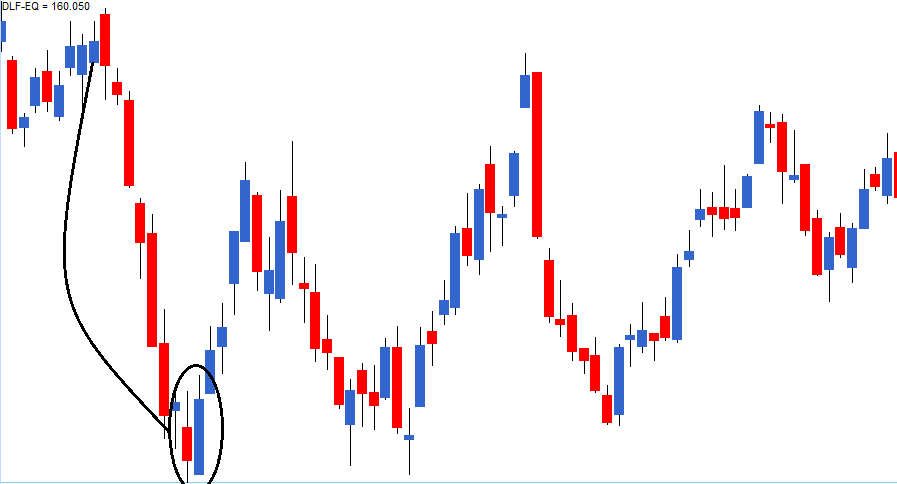

Kijk eens naar de grafiek van DLF hieronder; het bullish engulfing patroon is omcirkeld.

De OHLC op P1 – Open = 163, Hoog = 168, Laag = 158.5, Sluiten = 160. Op P2 zijn de OHLC details – Open = 159.5, High = 170.2, Low = 159, Close = 169.

De trade set up voor het bullish engulfing patroon is als volgt:

- De risk-taker zou long gaan op P2 op 169. Hij kan dit doen door P2 te valideren als een engulfing patroon. Om P2 als een engulfing patroon te valideren, zijn er 2 voorwaarden:

- Eén, de huidige marktprijs om 15:20 uur op P2 moet hoger zijn dan de opening van P1.

- Tweede, de opening op P2 moet gelijk zijn aan of lager dan de sluiting van P1.

- De risicomijdende zal de handel, de dag na P2 alleen initiëren nadat hij zich ervan heeft verzekerd dat de dag een blauwe kaars dag is. Dus als de P1 op een maandag valt, zal de risicomijdende belegger de transactie op woensdag starten, rond 15:20 uur. Maar, zoals ik eerder al zei, wanneer u handelt op basis van meervoudige kaarspatronen, kan het de moeite waard zijn om de trade te initiëren op de dag dat het patroon voltooid is, d.w.z. P2

- De stop loss van deze trade zal de laagste koers tussen P1 en P2 zijn. In dit voorbeeld valt de laagste koers op P1 op 158,5

In dit voorbeeld zouden zowel de risicomijdende als de risiconemer winstgevend zijn geweest.

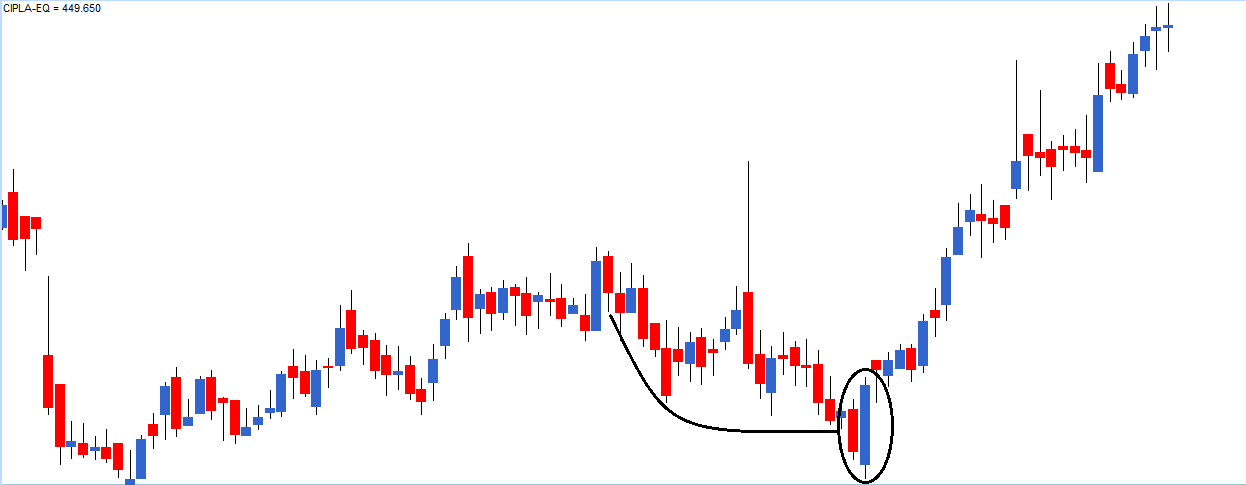

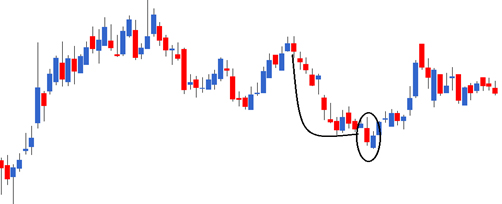

Hier is een voorbeeld van een perfect bullish engulfing patroon gevormd op Cipla Ltd, de risicomijdende handelaar zou een geweldige handelskans volledig hebben gemist.

Er is vaak veel verwarring over de vraag of de kaars enkel het echte lichaam moet engulfen of de volledige kaars, inclusief de onderste en bovenste schaduwen. Zolang de echte lichamen worden engulfed zou ik in mijn persoonlijke ervaring de kaars graag classificeren als een bullish engulfing patroon. Natuurlijk zouden candle sticklers hier bezwaar tegen maken, maar waar het echt om gaat is hoe goed je je trading vaardigheden aanscherpt met een bepaald candlestick patroon.

Dus uitgaande van die gedachte, zou ik het volgende patroon graag classificeren als een bullish engulfing patroon, ook al zijn de schaduwen niet engulfed.

8.3 – Het bearish engulfing patroon

Het bearish engulfing patroon is een twee candlestick patroon dat verschijnt aan de bovenkant van de trend, waardoor het een bearish patroon is. Het denkproces blijft zeer gelijkaardig aan het bullish engulfing patroon, behalve dat men er moet over denken vanuit een shorting perspectief.

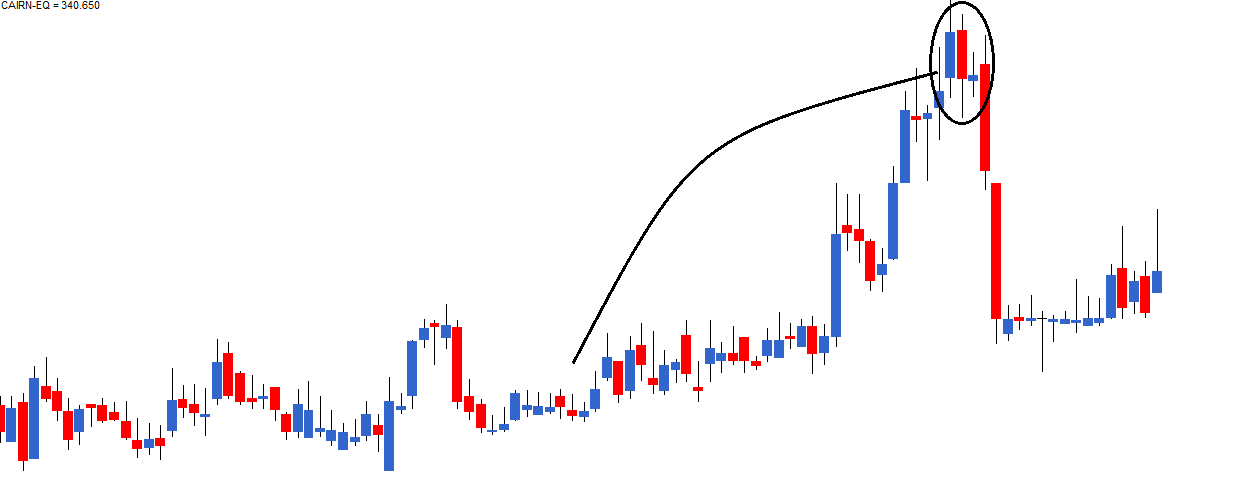

Kijk eens naar de onderstaande grafiek, de twee kaarsen die het bearish engulfing patroon vormen zijn omcirkeld. U zult opmerken:

- Om te beginnen, de stieren zijn in absolute controle, duwen de prijzen hoger.

- Op P1, zoals verwacht, beweegt de markt omhoog en maakt een nieuwe high, herbevestigend een bullish trend in de markt.

- Op P2, zoals verwacht, opent de markt hoger en probeert een nieuwe high te maken. Echter, op dit hoogtepunt, begint de verkoopdruk. Deze verkoop komt onverwacht en heeft daarom de neiging om de stieren te verdringen.

- De verkopers duwen de prijzen lager, zozeer zelfs dat het aandeel sluit onder de opening van de vorige dag (P1). Dit creëert nervositeit onder de stieren.

- De sterke verkoop op P2 geeft aan dat de beren met succes het bolwerk van de stieren hebben doorbroken en dat de markt de komende dagen verkoopdruk kan blijven ondervinden.

- Het idee is om de index of het aandeel te shorten om te profiteren van de verwachte neerwaartse koersdaling.

De trade set up zou er als volgt uitzien:

- Het bearish engulfing patroon suggereert een short trade.

- De risk-taker initieert de trade op dezelfde dag na validatie van twee voorwaarden.

- De open op P2 is hoger dan de close van P1.

- De huidige marktprijs om 15:20 uur op P2 is lager dan de open prijs van P1. Als aan de twee voorwaarden is voldaan, dan zou het logisch zijn om te concluderen dat het een bearish engulfing patroon is.

- De risicomijdende zal de handel op de dag na P2 alleen initiëren nadat hij zich ervan heeft verzekerd dat het een rode kaars dag is.

- Omdat het bearish engulfing patroon een 2-daags patroon is, is het zinvol om een risicomaker te zijn. Dit hangt echter puur af van de risicobereidheid van het individu.

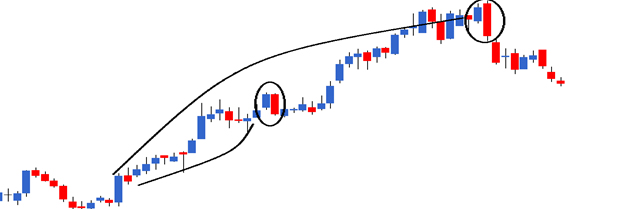

Kijk eens naar de onderstaande grafiek van Ambuja Cements. Er zijn twee bearish engulfing patronen gevormd. Het eerste patroon op de grafiek (omcirkeld, te beginnen vanaf links) was niet in het voordeel van een risiconemer. De risicomijdende belegger zou de belegging echter volledig hebben vermeden. Het tweede bearish engulfing patroon zou winstgevend zijn geweest voor zowel de risiconemer als de risicomijdende.

De OHLC gegevens voor het bearish engulfing patroon (omcirkeld aan de bovenkant van de grafiek) zijn als volgt:

P1: Open – 214, Hoog – 220, Laag – 213.3, Sluiten – 218.75

P2: Open – 220, Hoog – 221, Laag – 207,3, Sluiten – 209,4

De trade setup voor de short trade, gebaseerd op het bearish engulfing patroon is als volgt:

- Op P2 om 15.20 uur zou de risk-taker de short trade op 209 initiëren nadat hij zich ervan heeft vergewist dat P1 en P2 samen een bearish engulfing patroon vormen.

- De risicomijdende belegger zal de handel pas de dag na P2 starten, nadat hij zich ervan heeft vergewist, dat het een dag met rode kaarsen is.

- De stoploss in beide gevallen zal de hoogste hoogste koers van P1 en P2 zijn, die in dit geval op 221 ligt.

Zowel de risicomijdende als de risico nemende zou in dit specifieke geval winstgevend zijn geweest.

8.4 – De aanwezigheid van een doji

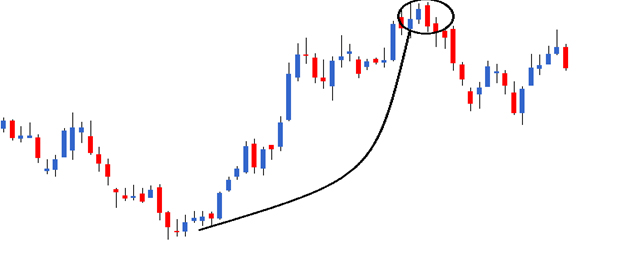

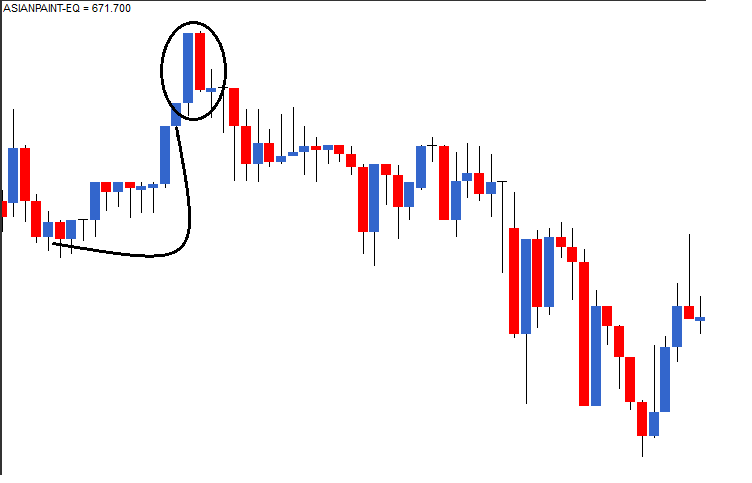

Nu hier is een fascinerende grafiek. Uit eigen ervaring kan ik u zeggen dat grafieken als de onderstaande zeer winstgevend zijn. Men zou zulke handelsmogelijkheden niet mogen missen

Kijk eens naar de grafiek, wat zijn de dingen die uw aandacht trekken?

- Een duidelijke uptrend zoals benadrukt

- Een bearish engulfing patroon aan de bovenkant van de opwaartse rally

- Een doji formatie op de dag volgend op P2

Welke implicatie zou een doji in deze grafiek hebben?

Laten we deze grafiek gebeurtenis per gebeurtenis bekijken:

- Een langdurige uptrend in de grafiek bevestigt dat de stieren de absolute controle hebben.

- Op P1 wordt een blauwe kaars gevormd, die de dominantie van de stieren in de markten herbevestigt.

- Op P2 openen de markten hoger en maken een nieuw hoogtepunt dat de stieren geruststelt. Echter, op het hoogste punt bouwt zich een sterke verkoopgolf op, in die mate dat de prijzen onder de openingsprijzen van P1 sluiten.

- Deze handelsactie op P2 veroorzaakt een beetje paniek bij de stieren, maar ze worden nog niet afgeschud.

- Op dag 3, laten we het P3 noemen, hoewel de opening zwak is, is het niet veel lager dan de sluiting van P2. Dit is niet al te geruststellend voor de stieren, want zij verwachten dat de markten sterker zullen zijn.

- Tijdens P3 probeert de markt hoger te bewegen (Doji’s bovenste schaduw); de hoogste stand wordt echter niet vastgehouden. Zelfs de bodem wordt niet vastgehouden en uiteindelijk sluit de dag vlak en vormt een Doji. Zoals u zich wellicht herinnert, duiden Doji’s op besluiteloosheid in de markt.

- Op P2 raakten stieren in paniek en op P3 waren stieren onzeker.

- Paniek met onzekerheid is het perfecte recept voor een catastrofe. Dit verklaart de lange rode kaars die volgt op de Doji

Vanuit mijn eigen persoonlijke trading ervaring, kan ik u vertellen dat wanneer een doji volgt op een herkenbaar candlestick patroon, de gecreëerde kans groter is. Naast het illustreren van dit punt, wil ik ook uw aandacht vestigen op de grafiekanalyse methodologie. Merk op dat we in deze specifieke grafiek niet alleen keken naar wat er gebeurde op P1 of P2. We gingen verder dan dat en combineerden twee verschillende patronen om een uitgebreide marktvisie te ontwikkelen.

8.5 – Het Piercing Patroon

Het Piercing patroon lijkt veel op het bullish engulfing patroon met een kleine variatie. In een bullish engulfing patroon, overspoelt de blauwe kaars van P2 de rode kaars van P1. In een doorbraakpatroon echter overspoelt de blauwe kaars van P2 gedeeltelijk de rode kaars van P1. De afzwakking moet echter tussen 50% en minder dan 100% zijn. U kunt dit visueel valideren of hetzelfde berekenen. Bijvoorbeeld, als P1’s range (Open-Close) 12 is, moet P2’s range minstens 6 zijn of hoger,r maar lager dan 12.

Zolang aan deze voorwaarde is voldaan, is al het andere vergelijkbaar met de bullish engulfing, inclusief de trade set up. Hier zou een risiconemer de handel starten op P2 rond de sluiting. De risicomijdende belegger zou de belegging pas de dag na P2 starten, nadat hij zich ervan heeft verzekerd dat er een blauwe kaars is gevormd. De stoploss zou de laagste koers van het patroon zijn.

Kijk eens naar de volgende grafiek:

Hier overspoelt de blauwe kaars van P2 iets minder dan 50% van de rode kaars van P1. Om deze reden beschouwen we dit niet als een doorbraakpatroon.

8.6 – De donkere wolkendek

De donkere wolkendek lijkt sterk op het bearish engulfing patroon met een kleine variatie. In een bearish engulfing patroon overspoelt de rode kaars op P2 de blauwe kaars van P1. Echter, in een donkere wolkendek, bedekt de rode kaars op P2 ongeveer 50 tot 100% van de blauwe kaars van P1. De trade set up is dezelfde als het bearish engulfing patroon. Denk aan de donkere wolkendek als het omgekeerde van een doorborend patroon.

8.7 – Een perspectief op het selecteren van een trade

Typisch hebben aandelen in dezelfde sector vergelijkbare prijsbewegingen. Denk bijvoorbeeld aan TCS en Infosys of ICICI Bank en HDFC Bank. Hun koersbewegingen zijn vergelijkbaar omdat ze min of meer van dezelfde grootte zijn, een vergelijkbare business hebben, en dezelfde externe factoren hebben die hun business beïnvloeden. Dit betekent echter niet dat hun koersbewegingen van punt tot punt zouden overeenstemmen. Als er bijvoorbeeld negatief nieuws is in de banksector, zullen bankaandelen zeker dalen. In een dergelijk scenario, als de koers van ICICI Bank met 2% daalt, is het niet echt noodzakelijk dat de koers van HDFC Bank ook precies 2% daalt. Waarschijnlijk kan de koers van HDFC Bank met 1,5% of 2,5% dalen. Vandaar dat de twee aandelen 2 verschillende (maar enigszins vergelijkbare) candlestick patronen kunnen vormen zoals een bearish engulfing en dark cloud cover op hetzelfde moment.

Dit zijn allebei herkenbare candlestick patronen, maar ik heb een keuze gemaakt tussen de twee patronen om een trade op te zetten. Ik zou mijn geld zetten op het bearish engulfing patroon in tegenstelling tot een dark cloud cover. De reden hiervoor is dat de bearishness in een bearish engulfing patroon meer uitgesproken is (omdat het de hele kaars van de vorige dag opslokt). Op dezelfde manier zou ik een bullish engulfing patroon verkiezen boven een piercing patroon.

Echter, er is een uitzondering op dit selectiecriterium. Later in deze module, zal ik een 6 punten trading checklist introduceren. Een transactie moet aan ten minste 3 tot 4 punten op deze checklist voldoen om als een gekwalificeerde transactie te worden beschouwd. Om dit punt in perspectief te houden, stel dat het ICICI Bank aandeel een piercing patroon vormt, en het HDFC Bank aandeel een bullish engulfing patroon. Natuurlijk zou men geneigd zijn te handelen in het bullish engulfing patroon, maar als het HDFC Bank aandeel voldoet aan 3 checklist punten, en het ICICI Bank aandeel voldoet aan 4 checklist punten, dan zou ik voor het ICICI Bank aandeel gaan, ook al vormt het een minder overtuigend candlestick patroon.

Aan de andere kant, als beide aandelen voldoen aan 4 checklistpunten, ga ik door met de handel in HDFC Bank.

Key takeaways van dit hoofdstuk

- Meerdere kaarspatronen ontwikkelen zich over twee of meer handelsdagen.

- Het bullish engulfing-patroon ontwikkelt zich over twee handelsdagen. Het verschijnt aan de onderkant van een neerwaartse trend. Dag één wordt P1 genoemd, en dag 2 P2.

- In een bullish engulfing patroon, is P1 een rode kaars, en P2 is een blauwe kaars. De blauwe kaars van P2 overspoelt de rode kaars van P1 volledig.

- Een risk-taker initieert een long trade bij het sluiten van P2 nadat hij zich ervan heeft vergewist dat P1 en P2 samen een bullish engulfing patroon vormen. Een risicomijdende handelaar zal de handel de dag na P2 starten, nabij het sluiten van de dag.

- De stoploss voor het bullish engulfing patroon is de laagste low tussen P1 en P2.

- Het bearish engulfing patroon verschijnt aan de bovenkant van een uptrend. De rode kaars van P2 overspoelt volledig de blauwe kaars van P1.

- Een risk-taker initieert een short trade bij het sluiten van P2 nadat hij zich ervan heeft vergewist dat P1 en P2 samen een bearish engulfing patroon vormen. De risicomijdende handelaar start de handel de dag na P2, na bevestiging dat de dag een rode kaars vormt.

- De hoogste high van P1 en P2 vormt de stoploss voor een bearish engulfing patroon

- De aanwezigheid van een doji na een engulfing patroon heeft de neiging om de evolutie van het patroon te katalyseren.

- Het doordringende patroon werkt zeer vergelijkbaar met het bullish engulfing patroon, behalve dat P2’s blauwe kaars ten minste 50% en onder 100% van P1’s rode kaars overspoelt.

- De donkere wolkenbedekking werkt vergelijkbaar met het bearish engulfing patroon, behalve dat P2’s rode kaars ten minste 50% en onder 100% van P1’s blauwe kaars overspoelt.