8.1 – Das Engulfing-Muster

Bei einem einzelnen Candlestick-Muster benötigt der Händler nur eine Kerze, um eine Handelsmöglichkeit zu erkennen. Bei der Analyse mehrerer Candlestick-Muster benötigt der Händler jedoch 2 oder manchmal 3 Candlesticks, um eine Handelsmöglichkeit zu erkennen. Das bedeutet, dass sich die Handelsgelegenheit über mindestens 2 Handelssitzungen entwickelt.

Das engulfing pattern ist das erste multiple Candlestick-Muster, das wir untersuchen müssen. Das engulfing pattern benötigt 2 Handelssitzungen, um sich zu entwickeln. Bei einem typischen Engulfing-Muster findet man eine kleine Kerze an Tag 1 und eine relativ lange Kerze an Tag 2, die so aussieht, als würde sie die Kerze an Tag 1 verschlingen. Erscheint das Engulfing-Muster am unteren Ende des Trends, spricht man von einem „Bullish Engulfing“-Muster. Erscheint das Engulfing-Muster am oberen Ende des Trends, wird es als „Bearish Engulfing“-Muster bezeichnet.

8.2 – Das Bullish Engulfing-Muster

Das Bullish Engulfing-Muster ist ein Zwei-Kerzen-Muster, das am unteren Ende des Abwärtstrends erscheint. Wie der Name schon sagt, handelt es sich um ein bullisches Muster, das den Händler dazu veranlasst, zu kaufen. Das zinsbullische Engulfing-Muster auf zwei Tage ist in der unten stehenden Grafik eingekreist. Die Voraussetzungen für dieses Muster sind wie folgt:

- Der vorherige Trend sollte ein Abwärtstrend sein

- Der erste Tag des Musters (P1) sollte eine rote Kerze sein, die die Baisse im Markt bestätigt

- Die Kerze am zweiten Tag des Musters (P2) sollte blau sein, lang genug, um die rote Kerze zu verschlingen

Der Gedankengang hinter dem bullish engulfing pattern ist wie folgt:

- Der Markt befindet sich in einem Abwärtstrend mit stetig fallenden Kursen

- Am ersten Tag des Musters (P1) eröffnet der Markt niedrig und bildet ein neues Tief. Dabei bildet sich eine rote Kerze

- Am zweiten Tag des Musters (P2) eröffnet die Aktie nahe den Schlusskursen von P1 und versucht, ein neues Tief zu erreichen. An diesem Tagestiefpunkt kommt es jedoch zu einem plötzlichen Kaufinteresse, das die Kurse dazu bringt, über dem Eröffnungskurs des Vortages zu schließen. Dieser Kursverlauf bildet eine blaue Kerze

- Der Kursverlauf von P2 deutet ebenfalls darauf hin, dass die Bullen einen sehr plötzlichen und starken Versuch unternommen haben, den Abwärtstrend zu durchbrechen, was ihnen auch gelungen ist. Dies wird durch die lange blaue Kerze auf P2 deutlich

- Die Bären hätten nicht mit der plötzlichen Aktion der Bullen auf P2 gerechnet und daher verunsichert die Aktion der Bullen die Bären, was zu einer gewissen Nervosität führt

- Es wird erwartet, dass sich der Aufwärtstrend in den nächsten Handelstagen fortsetzt und die Preise weiter ansteigen, so dass der Händler nach Kaufgelegenheiten Ausschau halten sollte

Das Handels-Setup für das Bullish-Engulfing-Muster ist wie folgt:

- Das bullish engulfing pattern entwickelt sich über zwei Tage

- Der empfohlene Kaufkurs liegt um den Schlusskurs der blauen Kerze, d.h. am P2

- .d.h. am P2

- Risikofreudige eröffnen den Handel am P2 selbst, nachdem sie sich vergewissert haben, dass P2 den P1 engulfing

- Risikoaverse eröffnen den Handel am nächsten Tag, d.h.e. am Tag nach P2 um den Schlusskurs herum, nachdem er sich vergewissert hat, dass der Tag eine blaue Kerze bildet

- Wenn der Tag nach P2 ein Tag mit einer roten Kerze ist, wird der risikoscheue Händler den Handel aufgrund der Regel 1 der Candlesticks (Stärke kaufen und Schwäche verkaufen)

- Eine persönliche Anmerkung: Bei mehreren Candlestick-Mustern, bei denen sich der Handel über 2 oder mehr Tage entwickelt, Es lohnt sich, risikofreudiger zu sein als ein risikoscheuer Händler

- Der Stop-Loss für den Handel würde beim niedrigsten Tiefpunkt zwischen P1 und P2 liegen

Natürlich muss man, sobald der Handel eingeleitet wurde, warten, bis das Ziel erreicht oder der Stop-Loss durchbrochen wurde. Natürlich kann man den Stop-Loss jederzeit nachziehen, um Gewinne zu sichern.

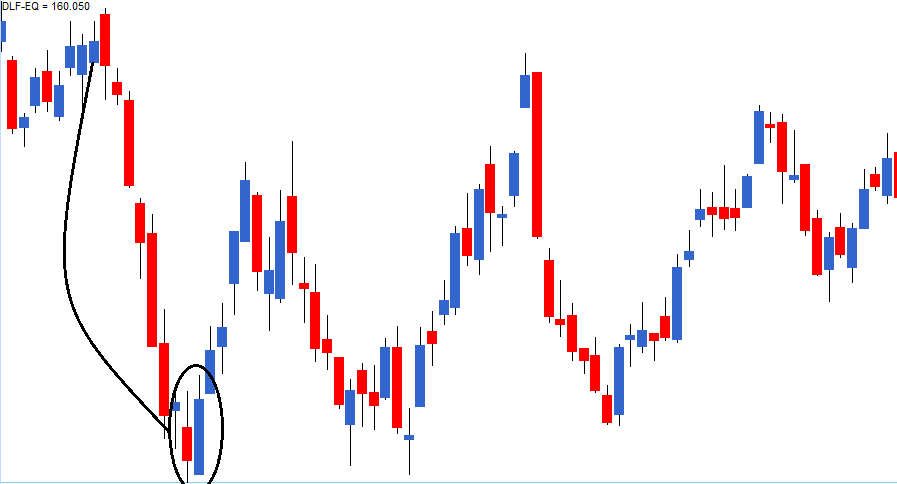

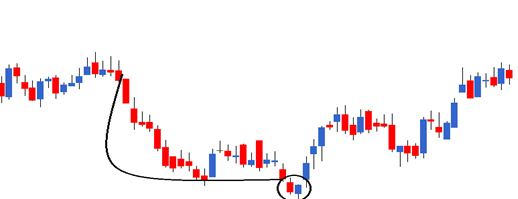

Schauen Sie sich den Chart von DLF unten an; das bullische Engulfing-Muster ist eingekreist.

Die OHLC auf P1 – Open = 163, High = 168, Low = 158.5, Close = 160. Auf P2 sind die OHLC-Details – Open = 159.5, High = 170.2, Low = 159, Close = 169.

Der Handelsaufbau für das bullish engulfing pattern ist wie folgt:

- Der Risikoträger würde auf P2 bei 169 long gehen. Er kann dies tun, indem er P2 als Engulfing-Muster validiert. Um P2 als Engulfing-Muster zu validieren, gibt es 2 Bedingungen:

- Erstens sollte der aktuelle Marktpreis um 15:20 Uhr auf P2 höher sein als der Eröffnungskurs von P1.

- Zweitens sollte der Eröffnungskurs auf P2 gleich oder niedriger sein als der Schlusskurs von P1.

- Der Risikoaverse wird den Handel am Tag nach P2 nur dann einleiten, wenn er sicher ist, dass es sich um einen Tag mit blauer Kerze handelt. Wenn also P1 auf einen Montag fällt, würde der risikoscheue Anleger den Handel am Mittwoch gegen 15:20 Uhr eröffnen. Wie ich jedoch bereits erwähnt habe, kann es sich beim Handel auf der Grundlage mehrerer Kerzenmuster lohnen, den Handel am Tag der Beendigung des Musters selbst einzuleiten, d. h. P2

- Der Stop-Loss für diesen Handel wird das niedrigste Tief zwischen P1 und P2 sein. In diesem Beispiel liegt das niedrigste Tief auf P1 bei 158,5

In diesem Beispiel hätten sowohl der risikoscheue als auch der risikofreudige Händler einen Gewinn erzielt.

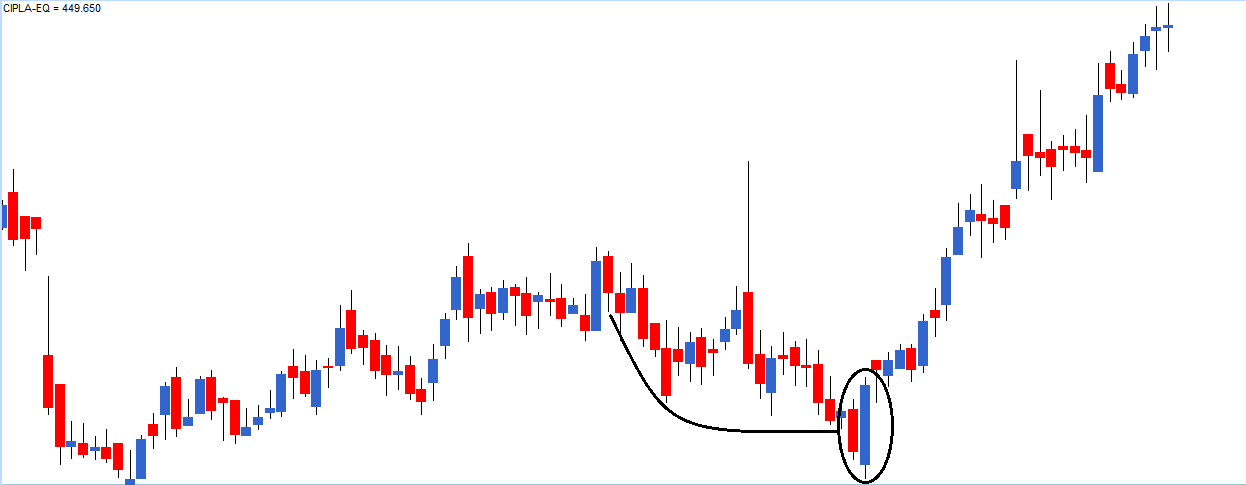

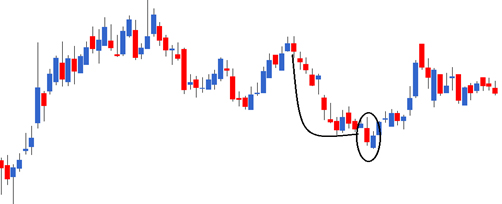

Hier ist ein Beispiel für ein perfektes bullisches Engulfing-Muster, das sich bei Cipla Ltd gebildet hat, der risikoscheue Händler hätte eine großartige Handelsmöglichkeit komplett verpasst.

Es herrscht oft große Verwirrung darüber, ob die Kerze nur den eigentlichen Körper oder die gesamte Kerze, einschließlich des unteren und oberen Schattens, verschlingen soll. Solange der eigentliche Körper verschlungen wird, würde ich nach meiner persönlichen Erfahrung die Kerze gerne als bullisches Engulfing-Muster klassifizieren. Natürlich würden Candlestick-Kleber dagegen Einspruch erheben, aber was wirklich zählt, ist, wie gut man seine Trading-Fähigkeiten mit einem bestimmten Candlestick-Muster verfeinert.

Auf der Grundlage dieses Gedankens würde ich also das folgende Muster gerne als bullisches Engulfing-Muster einstufen, auch wenn die Schatten nicht engulfed sind.

8.3 – Das bearish engulfing pattern

Das bearish engulfing pattern ist ein Zwei-Kerzen-Muster, das am oberen Ende des Trends erscheint und somit ein bärisches Muster darstellt. Der Denkprozess ist dem des bullischen Engulfing-Musters sehr ähnlich, außer dass man es aus einer Short-Perspektive betrachten muss.

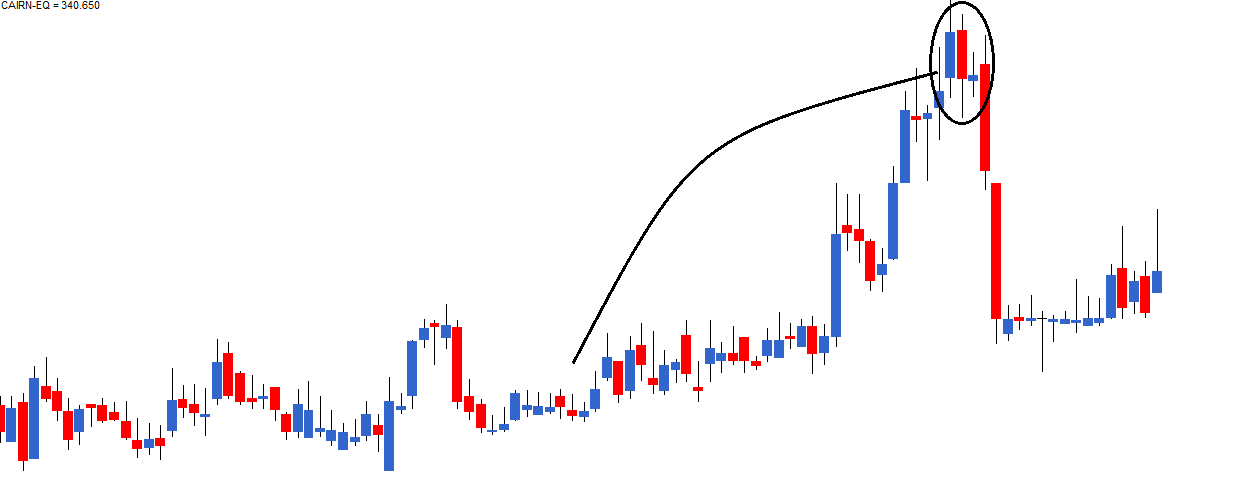

Werfen Sie einen Blick auf das untenstehende Diagramm, die beiden Kerzen, die das bearische Engulfing-Muster bilden, sind eingekreist. Sie werden feststellen:

- Zu Beginn haben die Bullen die absolute Kontrolle und treiben die Preise nach oben.

- Auf P1 steigt der Markt erwartungsgemäß an und erreicht ein neues Hoch, wodurch der Aufwärtstrend des Marktes bestätigt wird.

- Auf P2 eröffnet der Markt erwartungsgemäß höher und versucht, ein neues Hoch zu erreichen. An diesem Hochpunkt beginnt jedoch ein Verkaufsdruck. Diese Verkäufe kommen unerwartet und verdrängen daher die Bullen.

- Die Verkäufer drücken die Kurse so weit nach unten, dass die Aktie unter dem Eröffnungswert des Vortages (P1) schließt. Dies erzeugt Nervosität unter den Bullen.

- Der starke Verkauf auf P2 deutet darauf hin, dass die Bären die Festung der Bullen erfolgreich durchbrochen haben und der Markt in den nächsten Tagen weiterhin unter Verkaufsdruck stehen könnte.

- Die Idee ist, den Index oder die Aktie zu shorten, um von dem erwarteten Kursrückgang zu profitieren.

Der Handelsaufbau wäre wie folgt:

- Das bärische Engulfing-Muster legt einen Short-Handel nahe.

- Der Risikoträger initiiert den Handel am selben Tag, nachdem er zwei Bedingungen überprüft hat.

- Der Eröffnungskurs von P2 ist höher als der Schlusskurs von P1.

- Der aktuelle Marktpreis um 15:20 Uhr von P2 ist niedriger als der Eröffnungskurs von P1. Wenn die beiden Bedingungen erfüllt sind, dann wäre es logisch zu folgern, dass es sich um ein bearish engulfing pattern handelt.

- Der Risikoaverse wird den Handel am Tag nach P2 nur dann initiieren, wenn er sich vergewissert hat, dass es sich um einen Tag mit roter Kerze handelt.

- Da es sich bei dem bearish engulfing pattern um ein 2-Tages-Muster handelt, ist es sinnvoll, risikofreudig zu sein. Dies hängt jedoch ausschließlich von der Risikobereitschaft des Einzelnen ab.

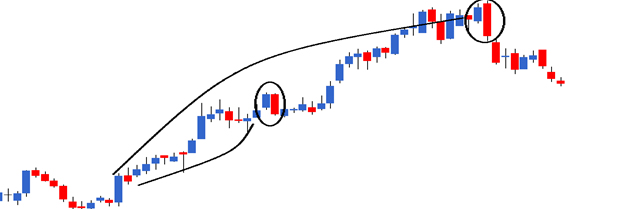

Schauen Sie sich den untenstehenden Chart von Ambuja Cements an. Es haben sich zwei bärische Engulfing-Muster gebildet. Das erste Muster auf dem Chart (eingekreist, von links beginnend) ist für einen risikofreudigen Anleger nicht günstig. Wer jedoch risikoscheu ist, hätte den Handel komplett vermieden. Das zweite Bearish-Engulfing-Muster wäre sowohl für den Risikofreudigen als auch für den Risikoscheuen profitabel gewesen.

Die OHLC-Daten für das Bearish-Engulfing-Muster (eingekreist am oberen Ende des Charts) lauten wie folgt:

P1: Open – 214, High – 220, Low – 213.3, Close – 218.75

P2: Open – 220, High – 221, Low – 207.3, Close – 209.4

Das Handels-Setup für den Short-Trade, basierend auf dem Bearish-Engulfing-Muster, sieht wie folgt aus:

- Auf P2 würde der Risikoträger um 15:20 Uhr den Short-Trade bei 209 initiieren, nachdem er sichergestellt hat, dass P1 und P2 zusammen ein Bearish-Engulfing-Muster bilden.

- Der Risikofreudige wird den Handel am Tag nach P2 erst eröffnen, nachdem er sichergestellt hat, dass es sich um einen Tag mit roter Kerze handelt.

- Der Stoploss wird in beiden Fällen das höchste Hoch von P1 und P2 sein, das in diesem Fall bei 221 liegt.

Sowohl der risikofreudige als auch der risikofreudige hätte in diesem Fall profitiert.

8.4 – Das Vorhandensein eines Doji

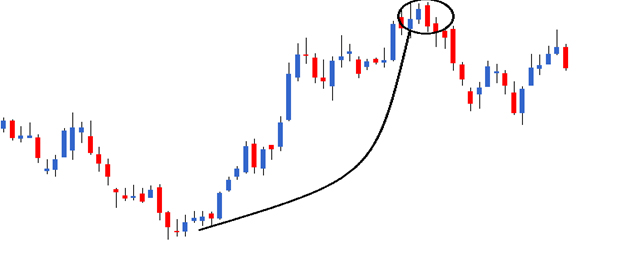

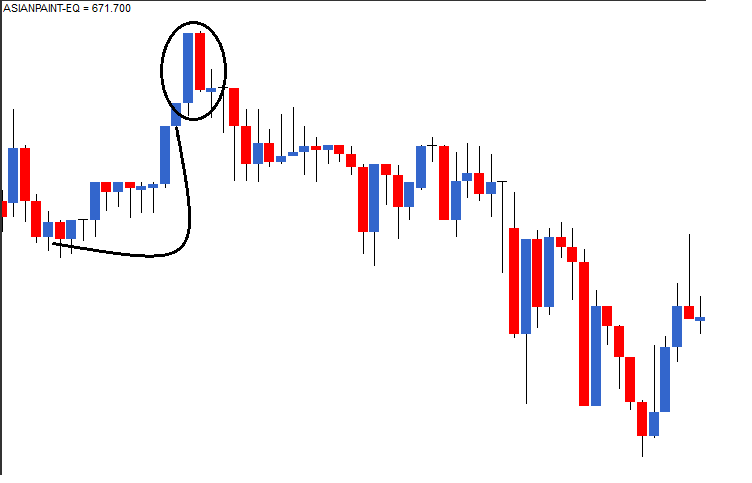

Nun ist hier ein faszinierender Chart. Aus meiner persönlichen Erfahrung kann ich Ihnen sagen, dass Charts wie der unten gezeigte sehr profitabel sind. Solche Handelsgelegenheiten sollte man sich nicht entgehen lassen

Schauen Sie sich den Chart an, welche Dinge fallen Ihnen auf?

- Ein offensichtlicher Aufwärtstrend, wie hervorgehoben

- Ein Bearish-Engulfing-Muster direkt am oberen Ende der Aufwärtsrallye

- Eine Doji-Formation am Tag nach P2

Welche Bedeutung hat ein Doji in diesem Chart?

Schauen wir uns diesen Chart Ereignis für Ereignis an:

- Ein anhaltender Aufwärtstrend im Chart bestätigt, dass die Bullen die absolute Kontrolle haben.

- Auf P1 bildet sich eine blaue Kerze, die die Dominanz der Bullen an den Märkten erneut bestätigt.

- Auf P2 eröffnen die Märkte höher und erreichen ein neues Hoch, das die Bullen tröstet. Am Hochpunkt baut sich jedoch eine starke Verkaufswelle auf, die so weit geht, dass die Kurse unter den Eröffnungskursen von P1 schließen.

- Diese Handelsaktion auf P2 löst bei den Bullen ein wenig Panik aus, aber sie sind noch nicht erschüttert.

- Am dritten Tag, nennen wir ihn P3, ist die Eröffnung zwar schwach, aber nicht viel niedriger als der Abschluss von P2. Dies ist nicht sehr beruhigend für die Bullen, da sie erwarten, dass die Märkte stärker sind.

- Während P3 versucht der Markt, sich nach oben zu bewegen (Doji’s oberer Schatten), aber das Hoch wird nicht gehalten. Auch das Tief wird nicht gehalten, und schließlich schließt der Tag flach und bildet einen Doji. Wie Sie sich vielleicht erinnern, zeigen Dojis die Unentschlossenheit des Marktes an.

- Auf P2 gerieten die Bullen in Panik und auf P3 waren sie unsicher.

- Panik mit Unsicherheit ist das perfekte Rezept für eine Katastrophe. Das erklärt die lange rote Kerze nach dem Doji

Aus meiner persönlichen Handelserfahrung kann ich Ihnen sagen, dass immer dann, wenn ein Doji auf ein erkennbares Candlestick-Muster folgt, die Chance größer ist. Neben der Veranschaulichung dieses Punktes möchte ich Ihre Aufmerksamkeit auch auf die Methodik der Chartanalyse lenken. Beachten Sie, dass wir in diesem speziellen Chart nicht nur die Ereignisse auf P1 oder P2 betrachtet haben. Wir sind sogar darüber hinausgegangen und haben zwei verschiedene Muster miteinander kombiniert, um eine umfassende Marktmeinung zu entwickeln.

8.5 – Das Piercing-Muster

Das Piercing-Muster ist dem Bullish-Engulfing-Muster mit einer kleinen Abweichung sehr ähnlich. Bei einem bullish engulfing pattern verschlingt die blaue Kerze von P2 die rote Kerze von P1. Bei einem Piercing-Muster hingegen verschlingt die blaue Kerze von P2 teilweise die rote Kerze von P1. Die Einschließung sollte jedoch zwischen 50% und weniger als 100% liegen. Sie können dies visuell überprüfen oder auch berechnen. Wenn z.B. die Spanne (Open-Close) von P1 12 beträgt, sollte die Spanne von P2 mindestens 6 oder höher sein, aber unter 12 liegen.

Solange diese Bedingung erfüllt ist, ist alles andere ähnlich wie beim Bullish Engulfing, einschließlich des Handelsaufbaus. In diesem Fall würde ein risikofreudiger Anleger den Handel auf P2 um den Schlusskurs herum einleiten. Ein risikofreudiger Anleger würde den Handel erst am Tag nach P2 eröffnen, nachdem er sichergestellt hat, dass sich eine blaue Kerze gebildet hat. Der Stoploss wäre das Tief des Musters.

Schauen Sie sich den folgenden Chart an:

Hier verschlingt die blaue Kerze von P2 knapp 50% der roten Kerze von P1. Aus diesem Grund betrachten wir dies nicht als Piercing-Muster.

8.6 – Die dunkle Wolkendecke

Die dunkle Wolkendecke ist dem Bearish-Engulfing-Muster mit einer kleinen Variation sehr ähnlich. Bei einem bearish engulfing pattern verschlingt die rote Kerze auf P2 die blaue Kerze auf P1. Bei einer dunklen Wolkendecke jedoch verschlingt die rote Kerze auf P2 etwa 50 bis 100 % der blauen Kerze auf P1. Der Handelsaufbau ist derselbe wie beim bearish engulfing pattern. Betrachten Sie die dunkle Wolkendecke als die Umkehrung eines Piercing-Musters.

8.7 – Eine Perspektive für die Auswahl eines Handels

Typischerweise haben Aktien im gleichen Sektor ähnliche Kursbewegungen. Denken Sie zum Beispiel an TCS und Infosys oder ICICI Bank und HDFC Bank. Ihre Kursentwicklung ist ähnlich, weil sie mehr oder weniger die gleiche Größe haben, ein ähnliches Geschäft betreiben und die gleichen externen Faktoren haben, die ihr Geschäft beeinflussen. Das bedeutet jedoch nicht, dass sich ihre Aktienkurse punktgenau entwickeln würden. Wenn es beispielsweise negative Nachrichten aus dem Bankensektor gibt, werden Bankaktien zwangsläufig fallen. Wenn in einem solchen Szenario der Aktienkurs der ICICI Bank um 2 % fällt, ist es nicht unbedingt erforderlich, dass der Aktienkurs der HDFC Bank ebenfalls um genau 2 % fällt. Wahrscheinlich kann der Aktienkurs der HDFC Bank um 1,5 % oder 2,5 % fallen. Daher können die beiden Aktien gleichzeitig zwei verschiedene (aber einigermaßen ähnliche) Candlestick-Muster ausbilden, wie z. B. ein bearish engulfing und eine dunkle Wolkendecke.

Beides sind erkennbare Candlestick-Muster, aber ich habe mich für eines der beiden Muster entschieden, um einen Handel zu eröffnen. Ich würde mein Geld auf das bärische Engulfing-Muster im Gegensatz zu einer dunklen Wolkendecke setzen. Der Grund dafür ist, dass die bärische Tendenz bei einem bearish engulfing pattern ausgeprägter ist (weil es die gesamte Kerze des Vortages verschlingt). Dementsprechend würde ich ein bullisches Engulfing-Muster einem Piercing-Muster vorziehen.

Es gibt jedoch eine Ausnahme von diesem Auswahlkriterium. Später in diesem Modul werde ich eine 6-Punkte-Handels-Checkliste vorstellen. Ein Handel sollte mindestens 3 bis 4 Punkte auf dieser Checkliste erfüllen, um als qualifizierter Handel zu gelten. Nehmen wir einmal an, die ICICI Bank-Aktie bildet ein Piercing-Muster und die HDFC Bank-Aktie ein Bullish-Engulfing-Muster. Wenn die HDFC Bank-Aktie jedoch 3 Punkte auf der Checkliste erfüllt und die ICICI Bank-Aktie 4 Punkte auf der Checkliste erfüllt, würde ich der ICICI Bank-Aktie den Vorzug geben, auch wenn sie ein weniger überzeugendes Candlestick-Muster bildet.

Wenn hingegen beide Aktien 4 Checklistenpunkte erfüllen, würde ich mit der HDFC Bank-Aktie weitermachen.

Wichtige Erkenntnisse aus diesem Kapitel

- Mehrere Candlestick-Muster entwickeln sich über zwei oder mehr Handelstage.

- Das bullish engulfing pattern entwickelt sich über zwei Handelstage. Es erscheint am unteren Ende eines Abwärtstrends. Tag 1 wird als P1 und Tag 2 als P2 bezeichnet.

- Bei einem bullish engulfing pattern ist P1 eine rote Kerze und P2 eine blaue Kerze. Die blaue Kerze von P2 verschlingt die rote Kerze von P1 vollständig.

- Ein risikofreudiger Händler eröffnet bei Abschluss von P2 einen Long-Handel, nachdem er sich vergewissert hat, dass P1 und P2 zusammen ein bullish engulfing pattern bilden. Ein risikoscheuer Händler wird den Handel am Tag nach P2, in der Nähe des Tagesschlusses, einleiten.

- Der Stoploss für das bullish engulfing pattern ist das niedrigste Tief zwischen P1 und P2.

- Das bearish engulfing pattern erscheint am oberen Ende eines Aufwärtstrends. Die rote Kerze von P2 verschlingt die blaue Kerze von P1 vollständig.

- Ein risikofreudiger Händler initiiert einen Short-Handel bei Börsenschluss von P2, nachdem er sichergestellt hat, dass P1 und P2 zusammen ein bearish engulfing pattern bilden. Der risikoscheue Händler wird den Handel am Tag nach P2 einleiten, nachdem er sich vergewissert hat, dass der Tag eine rote Kerze bildet.

- Das höchste Hoch von P1 und P2 bildet den Stoploss für ein bearish engulfing pattern

- Das Vorhandensein eines Doji nach einem engulfing pattern neigt dazu, die Entwicklung des Musters zu katalysieren.

- Das Piercing-Muster funktioniert ganz ähnlich wie das Bullish-Engulfing-Muster, nur dass die blaue Kerze von P2 mindestens 50% und unter 100% der roten Kerze von P1 einschließt.

- Die dunkle Wolkendecke funktioniert ähnlich wie das Bearish-Engulfing-Muster, nur dass die rote Kerze von P2 mindestens 50% und unter 100% der blauen Kerze von P1 einschließt.