8.1 – Modelul Engulfing

Într-un singur model de lumânări, traderul avea nevoie doar de o singură lumânare pentru a identifica o oportunitate de tranzacționare. Cu toate acestea, atunci când analizează modele de lumânări multiple, traderul are nevoie de 2 sau, uneori, de 3 lumânări pentru a identifica o oportunitate de tranzacționare. Acest lucru înseamnă că oportunitatea de tranzacționare evoluează pe parcursul a cel puțin 2 sesiuni de tranzacționare.

Planul engulfing este primul model de lumânări multiple pe care trebuie să îl analizăm. Modelul engulfing are nevoie de 2 sesiuni de tranzacționare pentru a evolua. Într-un tipar engulfing tipic, veți găsi o lumânare mică în ziua 1 și o lumânare relativ lungă în ziua 2, care apare ca și cum ar înghiți lumânarea din ziua 1. În cazul în care modelul engulfing apare în partea de jos a tendinței, acesta se numește model „Bullish Engulfing”. Dacă modelul engulfing apare la capătul de sus al tendinței, se numește modelul „Bearish Engulfing”.

8.2 – Modelul Bullish Engulfing

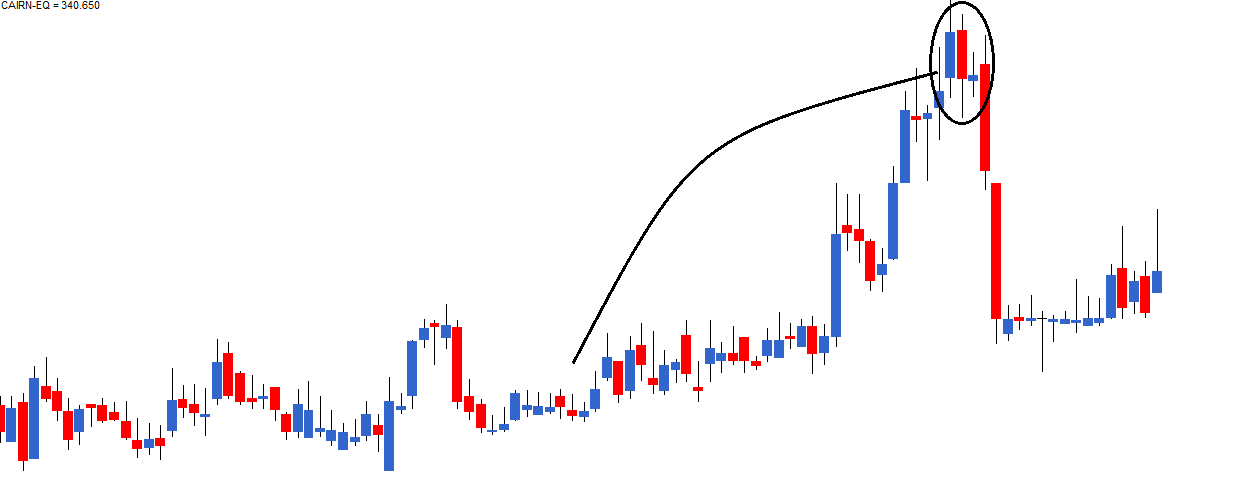

Modelul Bullish Engulfing este un model cu două lumânări care apare în partea de jos a tendinței descendente. După cum sugerează și numele, acesta este un tipar bullish care îl determină pe trader să meargă lung. Modelul bullish engulfing de două zile este încercuit în graficul de mai jos. Condițiile prealabile pentru acest model sunt următoarele:

- Tendința anterioară ar trebui să fie una descendentă

- Prima zi a modelului (P1) ar trebui să fie o lumânare roșie care să reconfirme tendința de scădere a pieței

- Cândeaua din a 2-a zi a modelului (P2) ar trebui să fie albastră, suficient de lungă pentru a îngloba lumânarea roșie

Procesul de gândire din spatele modelului bullish engulfing este următorul:

- Piața se află într-o tendință descendentă, cu prețuri care se deplasează constant în jos

- În prima zi a modelului (P1), piața se deschide la un nivel scăzut și face un nou minim. Aceasta formează o lumânare roșie în acest proces

- În a doua zi a modelului (P2), bursa se deschide aproape de prețurile de închidere din P1 și încearcă să facă un nou minim. Cu toate acestea, există un interes brusc de cumpărare în acest punct scăzut al zilei, ceea ce face ca prețurile să închidă mai sus decât deschiderea din ziua precedentă. Această acțiune a prețurilor formează o lumânare albastră

- Acțiunea prețurilor pe P2 sugerează, de asemenea, că taurii au făcut o încercare foarte bruscă și puternică de a rupe tendința de scădere, și au făcut acest lucru cu destul succes. Acest lucru este evidențiat de lumânarea albastră lungă de pe P2

- Osterii nu s-ar fi așteptat la acțiunea bruscă a taurilor pe P2 și, prin urmare, acțiunea taurilor îi cam zdruncină pe urși, provocându-le o oarecare nervozitate

- Se așteaptă ca tendința de creștere să continue în următoarele câteva ședințe de tranzacționare succesive, ducând prețurile mai sus și, prin urmare, traderul ar trebui să caute oportunități de cumpărare

Stabilirea tranzacției pentru modelul bullish engulfing este următoarea:

- Planul bullish engulfing evoluează pe parcursul a două zile

- Prețul de cumpărare sugerat este în jurul prețului de închidere al lumânării albastre, adică.adică pe P2

- Risk-taker inițiază tranzacția chiar pe P2, după ce se asigură că P2 este engulfing P1

- The risk-averse inițiază tranzacția în ziua următoare, adică pe P2.e. a doua zi după P2 în jurul prețului de închidere, după ce se confirmă că ziua respectivă formează o lumânare albastră

- Dacă ziua de după P2 este o zi cu lumânare roșie, traderul cu aversiune la risc va ignora tranzacția, datorită regulii 1 a lumânărilor (Cumpărați forță și vindeți slăbiciune)

- Pe o notă personală, în cazul modelelor de lumânări multiple în care tranzacția evoluează pe parcursul a 2 sau mai multe zile, merită să fii un comerciant care își asumă riscuri, spre deosebire de un comerciant cu aversiune la risc

- Stop loss pentru tranzacție ar fi la cel mai mic minim dintre P1 și P2

Nu mai este nevoie să spunem că, odată ce tranzacția a fost inițiată, va trebui să așteptați până când obiectivul a fost atins sau stoploss-ul a fost depășit. Desigur, se poate urmări întotdeauna stop loss pentru a bloca profiturile.

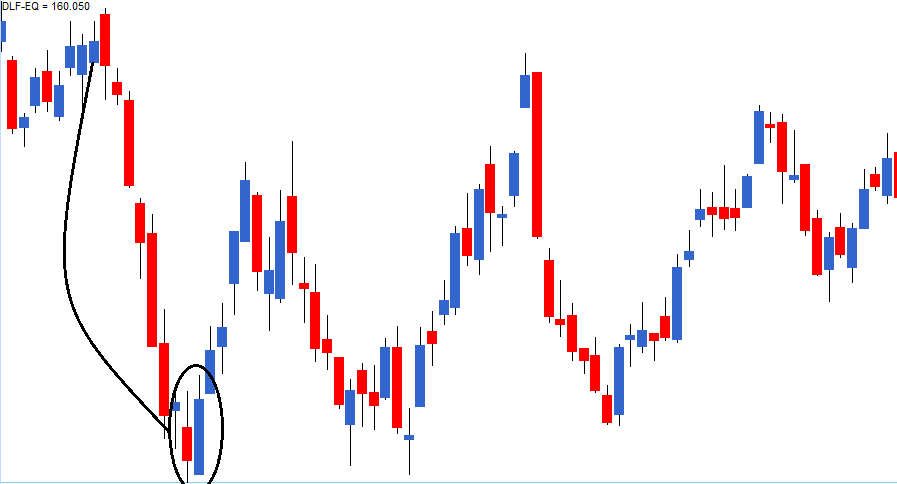

Aruncă o privire la graficul DLF de mai jos; modelul bullish engulfing este încercuit.

The OHLC pe P1 – Open = 163, High = 168, Low = 158,5, Close = 160. Pe P2, detaliile OHLC sunt – Open = 159,5, High = 170,2, Low = 159, Close = 169.

Configurarea tranzacției pentru modelul bullish engulfing este următoarea:

- Cine își asumă riscul ar merge long pe P2 la 169. El poate face acest lucru prin validarea lui P2 ca fiind un model engulfing. Pentru a valida P2 ca fiind un model engulfing, există 2 condiții:

- Una, prețul actual al pieței la ora 15:20 pe P2 ar trebui să fie mai mare decât deschiderea lui P1.

- Secunde, deschiderea pe P2 ar trebui să fie egală sau mai mică decât închiderea lui P1.

- Avarul de risc va iniția tranzacția, a doua zi după P2 doar după ce se asigură că ziua este o zi cu lumânări albastre. Deci, dacă P1 cade într-o zi de luni, aversiunea la risc va iniția tranzacția miercuri, în jurul orei 15:20. Cu toate acestea, așa cum am menționat mai devreme, în timp ce tranzacționați pe baza mai multor modele de lumânări, ar putea fi util să inițiați tranzacția chiar în ziua de finalizare a modelului, adică P2

- Stop loss pe această tranzacție va fi cel mai mic minim între P1 și P2. În acest exemplu, cel mai mic minim cade pe P1 la 158,5

În acest exemplu, atât cei care au aversiune față de risc, cât și cei care își asumă riscul ar fi fost profitabili.

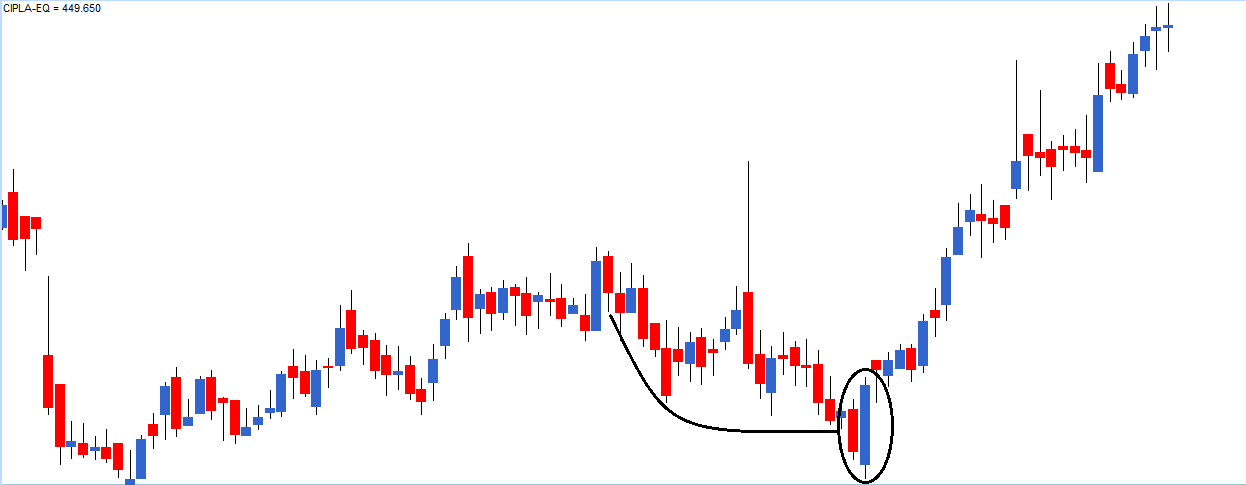

Aici este un exemplu de model perfect de bullish engulfing format pe Cipla Ltd, traderul care are aversiune față de risc ar fi ratat complet o mare oportunitate de tranzacționare.

Există adesea o mare confuzie cu privire la faptul dacă lumânarea ar trebui să înglobeze doar corpul real sau întreaga lumânare, inclusiv umbrele inferioare și superioare. Atâta timp cât corpurile reale sunt înghițite, în experiența mea personală, aș fi fericit să clasific lumânarea ca fiind un model engulfing bullish. Desigur, cei care se țin de lumânări ar obiecta la acest lucru, dar ceea ce contează cu adevărat este cât de bine îți perfecționezi abilitățile de tranzacționare cu un anumit model de lumânare.

Deci, mergând pe acest gând, aș fi fericit să clasific următorul model ca fiind un model bullish engulfing, chiar dacă umbrele nu sunt înglobate.

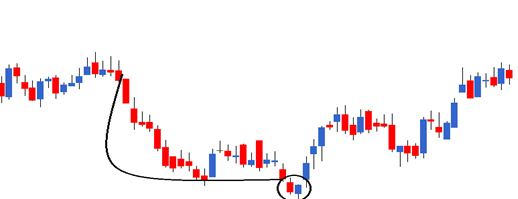

8.3 – Modelul bearish engulfing

Modelul bearish engulfing este un model cu două lumânări care apare la capătul superior al tendinței, ceea ce îl face un model bearish. Procesul de gândire rămâne foarte asemănător cu modelul bullish engulfing, cu excepția faptului că trebuie să ne gândim la el dintr-o perspectivă de shorting.

Aruncă o privire la graficul de mai jos, cele două lumânări care alcătuiesc modelul bearish engulfing sunt încercuite. Veți observa:

- Pentru început, taurii dețin controlul absolut, împingând prețurile mai sus.

- Pe P1, așa cum era de așteptat, piața se mișcă în sus și face un nou maxim, reconfirmând o tendință de creștere pe piață.

- Pe P2, așa cum era de așteptat, piața se deschide mai sus și încearcă să facă un nou maxim. Cu toate acestea, la acest punct înalt, începe presiunea de vânzare. Această vânzare vine pe neașteptate și, prin urmare, tinde să îi deplaseze pe tauri.

- Vânzătorii împing prețurile mai jos, atât de mult încât acțiunea se închide sub deschiderea din ziua precedentă (P1). Acest lucru creează nervozitate în rândul taurilor.

- Vânzarea puternică pe P2 indică faptul că urșii ar fi reușit să doboare cu succes bastionul taurilor și că piața ar putea continua să fie martoră la presiuni de vânzare în următoarele zile.

- Ideea este de a vinde în lipsă indicele sau acțiunea pentru a profita de alunecarea în jos a prețurilor așteptată.

Configurarea tranzacției ar fi următoarea:

- Programul bearish engulfing sugerează o tranzacție short.

- Primarul care își asumă riscul inițiază tranzacția în aceeași zi, după ce validează două condiții.

- Deschiderea pe P2 este mai mare decât închiderea lui P1.

- Prețul actual al pieței la ora 15:20 pe P2 este mai mic decât prețul de deschidere al lui P1. Dacă cele două condiții sunt îndeplinite, atunci ar fi logic să se concluzioneze că este un model bearish engulfing.

- Aversiunea la risc va iniția tranzacția în ziua de după P2 doar după ce se asigură că este o zi cu lumânare roșie.

- Din moment ce modelul bearish engulfing este un model de 2 zile, este logic să fii un riscant. Cu toate acestea, acest lucru depinde pur și simplu de apetitul pentru risc al individului.

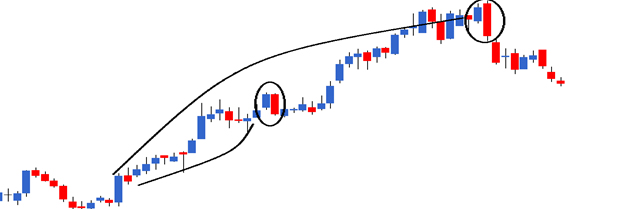

Aruncați o privire la graficul de mai jos al Ambuja Cements. Există două modele engulfing bearish formate. Primul model de pe grafic (încercuit, începând din stânga) nu a favorizat un riscant. Cu toate acestea, cei cu aversiune la risc ar fi evitat complet să facă această tranzacție. Al doilea model bearish engulfing ar fi fost profitabil atât pentru cel care își asumă riscul, cât și pentru cel care are aversiune față de risc.

Datele OHLC pentru modelul bearish engulfing (încercuit la capătul de sus al graficului) sunt cele de mai jos:

P1: Open – 214, High – 220, Low – 213,3, Close – 218,75

P2: Open – 220, High – 221, Low – 207.3, Close – 209.4

Configurarea tranzacției pentru tranzacția short, bazată pe modelul bearish engulfing este următoarea:

- Pe P2 până la ora 15:20, persoana care își asumă riscul ar iniția tranzacția short la 209 după ce se asigură că P1, și P2 formează împreună un model bearish engulfing.

- Aversiunea la risc va iniția tranzacția, a doua zi după P2, numai după ce se va asigura că ziua este o zi cu lumânare roșie.

- Pierderea de oprire în ambele cazuri va fi cel mai înalt maxim al P1 și P2, care în acest caz este la 221.

Atât cei cu aversiune la risc, cât și cei care își asumă riscul ar fi fost profitabili în acest caz particular.

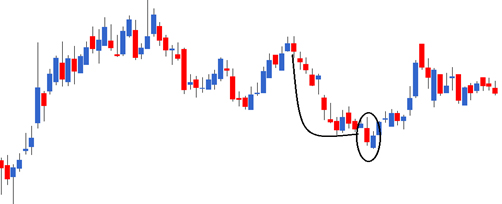

8.4 – Prezența unui doji

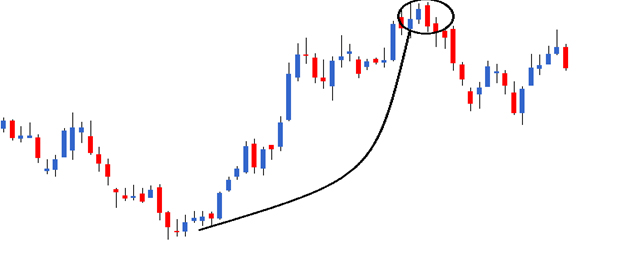

Acum, iată un grafic fascinant. Din experiența mea personală, vă pot spune că graficele precum cel prezentat mai jos sunt foarte profitabile. Nu ar trebui să se rateze astfel de oportunități de tranzacționare

Aruncă o privire la grafic, care sunt lucrurile care îți atrag atenția?

- Un trend ascendent evident, așa cum este evidențiat

- Un model bearish engulfing chiar la capătul de sus al raliului ascendent

- O formațiune doji în ziua următoare P2

Ce implicații ar avea un doji în acest grafic?

Să inspectăm acest grafic eveniment cu eveniment:

- Un trend ascendent prelungit în grafic confirmă faptul că taurii dețin controlul absolut.

- În P1, se formează o lumânare albastră, reconfirmând dominația taurilor pe piețe.

- În P2 piețele se deschid mai sus și realizează un nou maxim care îi reconfortează pe tauri. Cu toate acestea, în punctul maxim, se formează un val puternic de vânzare, în așa măsură încât prețurile se închid sub prețurile de deschidere ale lui P1.

- Această acțiune de tranzacționare pe P2 declanșează un pic de panică la tauri, dar aceștia nu sunt încă zdruncinați.

- În ziua 3, să o numim P3, deși deschiderea este slabă, nu este cu mult mai mică decât închiderea lui P2. Acest lucru nu este prea reconfortant pentru tauri, deoarece ei se așteaptă ca piețele să fie mai puternice.

- În timpul lui P3, piața încearcă să se deplaseze mai sus (umbra superioară a lui Doji); cu toate acestea, maximul nu este susținut. Nici măcar minimul nu este susținut și, în cele din urmă, ziua se închide plat, formând un Doji. După cum probabil vă amintiți, Doji indică indecizie pe piață.

- La P2 taurii au intrat în panică, iar la P3 taurii au fost nesiguri.

- Panica cu incertitudine este rețeta perfectă pentru o catastrofă. Ceea ce explică lumânarea roșie lungă care urmează Doji

Din experiența mea personală de tranzacționare, vă pot spune că ori de câte ori un doji urmează un model de lumânare recognoscibil, oportunitatea creată este mai mare. Pe lângă ilustrarea acestui aspect, vreau să vă atrag atenția și asupra metodologiei de analiză grafică. Observați că în acest grafic special, nu ne-am uitat doar la ceea ce se întâmplă pe P1 sau P2. Totuși, am mers mai departe și am combinat de fapt două modele diferite pentru a dezvolta o viziune cuprinzătoare asupra pieței.

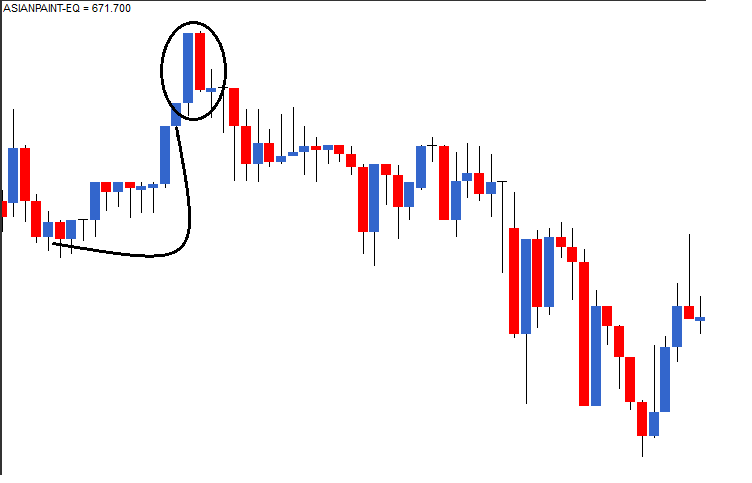

8.5 – Modelul Piercing

Modelul Piercing este foarte asemănător cu modelul bullish engulfing, cu o variație minoră. Într-un model bullish engulfing, lumânarea albastră a lui P2 înghite lumânarea roșie a lui P1. Cu toate acestea, într-un model piercing, lumânarea albastră a lui P2 înghite parțial lumânarea roșie a lui P1. Cu toate acestea, engulfing ar trebui să fie între 50% și mai puțin de 100%. Puteți să validați acest lucru vizual sau să calculați același lucru. De exemplu, dacă intervalul lui P1 (Open-Close) este 12, intervalul lui P2 ar trebui să fie de cel puțin 6 sau mai mare,r dar mai mic de 12.

Atâta timp cât această condiție este îndeplinită, tot restul este similar cu engulfing-ul bullish, inclusiv configurarea tranzacției. Aici, o persoană care își asumă riscuri ar iniția tranzacția pe P2 în jurul închiderii. Cel cu aversiune la risc ar iniția tranzacția, a doua zi după P2, doar după ce se asigură că se formează o lumânare albastră. Stoploss ar fi minimul modelului.

Aruncă o privire la următorul grafic:

Aici lumânarea albastră a lui P2 înghite puțin sub 50% din lumânarea roșie a lui P1. Din acest motiv, nu considerăm că acesta este un model piercing.

8.6 – Acoperirea norului întunecat

Acoperirea norului întunecat este foarte asemănătoare cu modelul engulfing bearish cu o variație minoră. Într-un model bearish engulfing, lumânarea roșie de pe P2 înghite lumânarea albastră a lui P1. Cu toate acestea, într-o acoperire cu nori negri, lumânarea roșie de pe P2 înghite aproximativ 50 până la 100% din lumânarea albastră a lui P1. Configurația tranzacției este aceeași ca și în cazul modelului bearish engulfing. Gândiți-vă la acoperirea întunecată a norilor ca la inversul unui model de străpungere.

8.7 – O perspectivă asupra selectării unei tranzacții

În mod obișnuit, acțiunile din același sector au o mișcare similară a prețurilor. De exemplu, gândiți-vă la TCS și Infosys sau la ICICI Bank și HDFC Bank. Mișcarea prețurilor lor este similară deoarece au mai mult sau mai puțin aceeași dimensiune, au o activitate similară și au aceiași factori externi care le afectează activitatea. Cu toate acestea, acest lucru nu înseamnă că mișcarea prețului acțiunilor lor s-ar potrivi punct cu punct. De exemplu, în cazul în care există știri negative în sectorul bancar, acțiunile bancare sunt menite să scadă. Într-un astfel de scenariu, dacă prețul acțiunilor ICICI Bank scade cu 2%, nu este chiar necesar ca și prețul acțiunilor HDFC Bank să scadă cu exact 2%. Probabil că prețul acțiunilor HDFC Bank poate scădea cu 1,5% sau 2,5%. Prin urmare, cele două acțiuni pot forma în același timp 2 modele de lumânări diferite (dar oarecum similare), cum ar fi un bearish engulfing și o acoperire cu nori negri.

Ambele sunt modele de lumânări recognoscibile, dar am ales între cele două modele pentru a stabili o tranzacție. Aș miza pe modelul bearish engulfing, spre deosebire de un dark cloud cover. Acest lucru se datorează faptului că caracterul pesimist al unui model bearish engulfing este mai pronunțat (deoarece înghite întreaga lumânare din ziua precedentă). În aceeași ordine de idei, aș alege un model bullish engulfing în detrimentul unui model piercing.

Există însă o excepție de la acest criteriu de selecție. Mai târziu, în acest modul, voi prezenta o listă de verificare a tranzacționării în 6 puncte. Pentru a fi considerată o tranzacție calificată, o tranzacție trebuie să îndeplinească cel puțin 3 sau 4 puncte din această listă de verificare. Păstrând acest punct în perspectivă, să presupunem o situație în care acțiunile ICICI Bank formează un model piercing, iar acțiunile HDFC Bank formează un model bullish engulfing. În mod natural, cineva ar fi tentat să tranzacționeze modelul bullish engulfing, însă, dacă acțiunea HDFC Bank îndeplinește 3 puncte din lista de verificare, iar acțiunea ICICI Bank îndeplinește 4 puncte din lista de verificare, aș merge mai departe cu acțiunea ICICI Bank, chiar dacă aceasta formează un model de sfeșnic mai puțin convingător.

Pe de altă parte, dacă ambele acțiuni satisfac 4 puncte din lista de verificare, voi merge mai departe cu tranzacția cu HDFC Bank.

Principalele concluzii din acest capitol

- Multiplele modele de lumânări evoluează pe parcursul a două sau mai multe zile de tranzacționare.

- Modelul bullish engulfing evoluează pe parcursul a două zile de tranzacționare. Apare la capătul inferior al unui trend descendent. Prima zi se numește P1, iar ziua 2 se numește P2.

- Într-un model bullish engulfing, P1 este o lumânare roșie, iar P2 este o lumânare albastră. Lumânarea albastră a lui P2 înghite complet lumânarea roșie a lui P1.

- Un riscant inițiază o tranzacție lungă la închiderea lui P2 după ce s-a asigurat că P1 și P2 formează împreună un model bullish engulfing. Un trader cu aversiune la risc va iniția tranzacția a doua zi după P2, în apropierea închiderii zilei.

- Stoploss-ul pentru modelul bullish engulfing este cel mai mic minim între P1 și P2.

- Modelul bearish engulfing apare la capătul superior al unui trend ascendent. Lumânarea roșie a lui P2 înghite complet lumânarea albastră a lui P1.

- O persoană care își asumă riscul inițiază o tranzacție scurtă la închiderea lui P2 după ce se asigură că P1 și P2 formează împreună un model bearish engulfing. Operatorul cu aversiune la risc va iniția tranzacția a doua zi după P2, după ce se confirmă că ziua formează o lumânare roșie.

- Cel mai înalt maxim al lui P1 și P2 formează stoploss-ul pentru un model bearish engulfing

- Prezența unui doji după un model engulfing tinde să catalizeze evoluția modelului.

- Tipelul piercing funcționează foarte asemănător cu modelul bullish engulfing, cu excepția faptului că lumânarea albastră a lui P2 înglobează cel puțin 50% și sub 100% din lumânarea roșie a lui P1.

- Coperișul de nori întunecați funcționează asemănător cu modelul bearish engulfing, cu excepția faptului că lumânarea roșie a lui P2 înglobează cel puțin 50% și sub 100% din lumânarea albastră a lui P1.