🕒 Szacowany czas czytania: ~16 minut

„Ile kosztuje rozpoczęcie działalności franczyzowej?” to jedno z najczęściej zadawanych pytań przez przyszłych franczyzobiorców. Ale odpowiedź – jak to rzadko bywa – nie jest tak prosta jak pytanie.

- Ogólne koszty otwarcia franczyzy

- Znajdowanie kredytów dla Twojej franczyzy

- Przygotowanie do poszukiwań finansowych

- Typowe części biznesplanu obejmują:

- Kredyty SBA

- Inne formy finansowania franczyzy

- Finansowanie przez franczyzodawcę

- Rodzina i przyjaciele

- Internetowe rynki i pośrednicy

- Konta emerytalne

- Sugerowane lektury:

Ogólne koszty otwarcia franczyzy

Uwaga: Chociaż poniższe koszty są powszechne, mogą nie mieć zastosowania do każdego systemu franczyzowego.

The Wall Street Journal sugeruje, aby być przygotowanym na zapłacenie około 20% początkowej inwestycji z własnych pieniędzy. Ale ile to będzie? Krótka odpowiedź: różnie.

Istnieją tysiące możliwości franczyzy, wszystkie z różnymi wymaganiami wykonawczymi, niektóre wymagające tylko kilku tysięcy, aby rozpocząć. Jeśli jednak chcesz uzyskać bardziej bezpośrednią odpowiedź, według eksperta branży franczyzowej Michaela H. Seida, założyciela i dyrektora zarządzającego firmy Michael H. Seid & Associates, początkowa inwestycja w pojedynczą jednostkę franczyzy mieści się zazwyczaj w przedziale od 100 000 do 300 000 USD.

Dlaczego tak duży i trudny do zdefiniowania przedział? Niektóre franczyzy wymagają od franczyzobiorców posiadania nieruchomości komercyjnych, inne mogą być oparte na domu. Niektóre franczyzy wymagają specjalistycznego sprzętu, inne nie. Obszar, w którym franczyza będzie zlokalizowana, również będzie miał wpływ na koszty.

Sprawdź dokument ujawniający franczyzę (FDD) konkretnej marki franczyzy, aby uzyskać szczegółowe informacje na temat kosztów inwestycji, i nie bój się zadawać franczyzodawcy wszelkich pytań, które możesz mieć.

FDD jest nieocenionym źródłem informacji, które warto mieć, gdy składasz swój budżet na inwestycję we franczyzę. Można poprosić o FDD, która musi być zgodna z wytycznymi Federalnej Komisji Handlu (FTC), od franczyzodawcy w dowolnym momencie, ale trzeba ją otrzymać do przejrzenia co najmniej dwa tygodnie przed podpisaniem jakiejkolwiek umowy z franczyzodawcą.

W ramach FDD, początkowa inwestycja we franczyzę jest szczegółowo omówiona w punktach 5 i 7. Niezależnie od rodzaju franczyzy, istnieją pewne wspólne koszty związane z zakupem franczyzy. Pierwszym z tych kosztów jest opłata franczyzowa.

Opłata franczyzowa jest w zasadzie opłatą za wejście do systemu franczyzowego. Pomyśl o niej jako o opłacie, którą płacisz franczyzodawcy za wykonanie pracy związanej z rozwojem marki i uniknięcie wielu (nie wszystkich) pułapek związanych z rozpoczęciem działalności od podstaw.

Inne powszechne opłaty za otwarcie franczyzy obejmują:

- Ogólne materiały biurowe i sprzęt.

- Specyficzny dla branży sprzęt.

- Ulepszenia i konstrukcje, jeśli potrzebna jest nieruchomość.

- Ogłoszenia i wystrój, jeśli nie jest to franczyza domowa.

- Zapasy (jeśli są potrzebne).

- Opłaty za usługi profesjonalne (np. prawne, licencyjne, księgowe itp.).

- Reklama/marketing na wielkie otwarcie.

- Ubezpieczenie.

- Podatki.

Poniższy wykres jest przykładową ilustracją sposobu przedstawienia szacunkowej wartości inwestycji początkowej w dokumencie FDD dla nowej jednostki franczyzowej. Dane do wykresu zostały opracowane na podstawie FDD dla Budget Blinds z 2018 roku.

Nazwa opłaty |

. Low |

High |

| Initial Franchise Fee | $19,950 | $19,950 |

| Initial Territory Fee | $70,000 | $70,000 |

| Additional Territory Fee (jeśli drugie terytorium zakupione w tym samym czasie co terytorium początkowe) | $0 | $60,000 |

| Koszty szkolenia | $250 | $2,500 |

| Wóz roboczy | $5,000 | $48,000 |

| Komputer | $1,000 | $3,500 |

| Technologia przetwarzania kart kredytowych | $30 | $500 |

| Sprzęt telefoniczny | $60 | $120 |

| Ubezpieczenie samochodowe | $500 | $2,400 |

| Commercial General Liability Insurance | $500 | $1,500 |

| Contractor’s License and Bond | $0 | $1,500 |

| Additional Tools and Supplies | $100 | $1,500 |

| Usługi specjalistyczne | $750 | $3,500 |

| Dodatkowe fundusze-pierwsze trzy miesiące | $12,000 | $20,000 |

| ZACIERANE OGÓŁEM | $110,140 | $234,970 |

Znajdowanie kredytów dla Twojej franczyzy

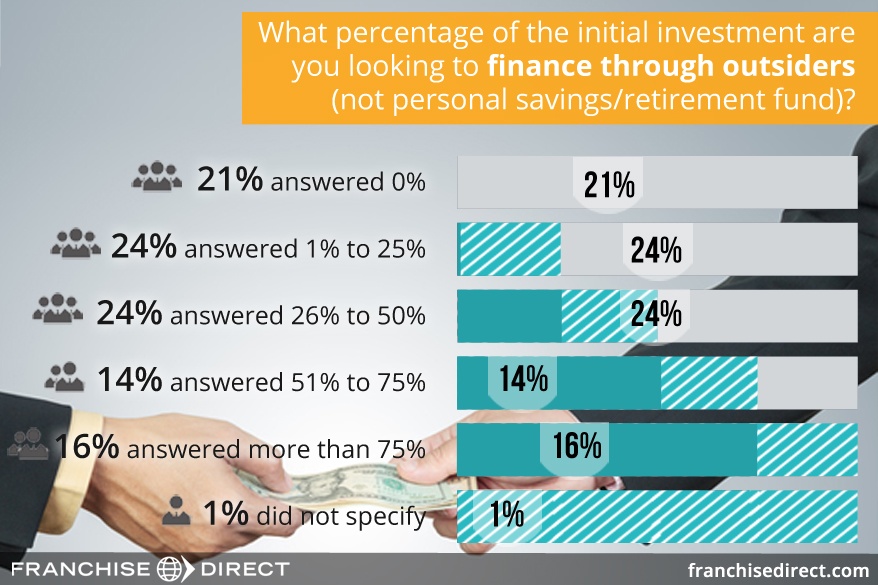

(Część graficzna wyników naszej ankiety dla potencjalnych franczyzobiorców, z którą można zapoznać się tutaj.)

Przygotowanie do poszukiwań finansowych

Ponieważ większość ludzi nie jest w stanie samodzielnie sfinansować pełnego kosztu franczyzy, wielu potencjalnych franczyzobiorców musi spotkać się z instytucją finansową, taką jak bank lub unia kredytowa. Na szczęście, zgodnie z artykułem w czasopiśmie Franchising World, warunki kredytowania stały się znacznie bardziej korzystne w ciągu ostatnich pięciu lat.

Przed spotkaniem z potencjalnymi kredytodawcami, będzie to z korzyścią dla Ciebie, aby przygotować swoje dokumenty z wyprzedzeniem. Nie tylko pomoże to przyspieszyć proces, ale pomoże Ci pokazać kredytodawcy można zaufać z obowiązków działalności franczyzowej. Pożyczkodawcy starają się podjąć jak najmniejsze ryzyko, jak to możliwe.

Pierwszą rzeczą, którą musisz przygotować jest CV obejmujące twoje osobiste tło. Przedstaw swoją historię edukacji i pracy, wraz z dowodem zamieszkania. Ponadto, zbierz swoje osobiste (i biznesowe, jeśli dotyczy) oświadczenia finansowe za co najmniej ostatnie 12 miesięcy, w tym wyciągi bankowe i wyciągi kredytowe. Zaleca się również zebranie zeznań podatkowych za poprzednie trzy lata.

Podejmując decyzję o zatwierdzeniu kredytu dla wnioskodawcy, kredytodawcy często biorą pod uwagę następujące kwestie, które Wells Fargo określa jako „5 Cs”:

- Możliwości: Jaki jest twój stosunek zadłużenia do dochodu?

- Kapitał: Jakie inne niż spodziewane dochody, w zakresie oszczędności, inwestycji itp. posiada Pan(i), które mogą pomóc w spłacie pożyczki?

- Zabezpieczenie: Czy pożyczka będzie zabezpieczona czy niezabezpieczona? Jeśli zabezpieczona, co zastawiają Państwo na własność, co ma wartość, jeśli nie spłacą Państwo pożyczki?

- Warunki: W jaki sposób pieniądze będą wykorzystane?

- Historia kredytowa: Jaka jest twoja historia dokonywania terminowych płatności?

Duża część twojego finansowego przygotowania tła będzie pokryta w twoim raporcie kredytowym. Firmy zajmujące się sprawozdawczością kredytową Equifax, Experian i TransUnion niezależnie śledzą historię zakupów i płatności, a także historię zatrudnienia i zamieszkania. Raporty kredytowe można uzyskać za pośrednictwem AnnualCreditReport.com, rządowej strony internetowej, która zapewnia łatwy dostęp do bezpłatnych rocznych raportów kredytowych.

Czasami informacje o jednej osobie mogą się różnić w zależności od biura. Jeśli znajdziesz nieścisłości w którymkolwiek z raportów kredytowych, możesz je skorygować, kontaktując się z odpowiednim biurem (biurami), korzystając z informacji kontaktowych podanych na ich stronach internetowych.

Pożyczkodawcy, oprócz raportu kredytowego, zazwyczaj używają również punktacji kredytowej do oceny Twojego wniosku kredytowego. Wszystkie trzy biura kredytowe generują swoją własną punktację kredytową na podstawie informacji zawartych w ich systemach. Punktacja kredytowa jest powszechnie nazywana „punktacją FICO”, ponieważ jest generowana przy użyciu oprogramowania Fair Isaac Corporation (FICO).

Punktacja FICO waha się pomiędzy 300 a 850, i daje kredytodawcy ogólne odczucie Twojej sytuacji kredytowej. Im wyższa punktacja FICO, tym lepiej. Elementy wykorzystywane do określenia punktacji to:

- Historia płatności: 35%.

- Kwoty zadłużenia: 30%.

- Długość historii kredytowej: 15%.

- Mieszanka kredytowa: 10%.

- Nowy kredyt: 10%.

Podane powyżej ważone wartości procentowe dotyczą populacji ogólnej. Znaczenie poszczególnych czynników może się nieco różnić w zależności od indywidualnej sytuacji danej osoby. Jednakże, wszystkie oceny FICO są oparte na informacjach z raportu kredytowego, więc najważniejsze jest, aby regularnie sprawdzać swój raport kredytowy pod kątem dokładności.

Czynnik warunków z 5 C omówionych powyżej jest objęty innym dokumentem, który trzeba będzie przygotować przed złożeniem wniosku o finansowanie: biznes plan.

Typowe części biznesplanu obejmują:

- Streszczenie: Przegląd biznesplanu i celów, które masz dla firmy. Wiele osób uważa, że najlepiej jest napisać to podsumowanie jako ostatnie, mimo że jest ono prezentowane jako pierwsze.

- Opis firmy (w tym przypadku franczyzy): Opisz szczegółowo franczyzę, którą chcesz otworzyć.

- Analiza rynku: Opowiedz o branży biznesowej, której częścią jest franczyza, ze szczególnym uwzględnieniem tego, w jaki sposób przyniesie ona korzyści dla Twojego konkretnego obszaru. Nakreśl swoich konkurentów i jak wpasowujesz się w ten wielki obraz.

- Struktura zarządzania: Kim jesteś jako osoba prowadząca działalność gospodarczą? W tej części przedstaw trochę tła. Jeśli własność franczyzowa ma być wysiłkiem grupowym, przedstaw schemat organizacyjny i określ, kto będzie odgrywał jaką rolę.

- Opis produktu lub usługi: Co konkretnie sprzedajesz?

- Plan marketingu i sprzedaży: Jak zamierzasz sprawić, by ludzie dowiedzieli się o Twoim istnieniu? Jak zamierzasz skłonić ich do kupowania od Ciebie?

- Projekcje finansowe: Ta sekcja powinna zawierać co najmniej rachunek przepływów pieniężnych wyszczególniający Twoje potrzeby teraz i w przyszłości, oraz prognozy przychodów na co najmniej pierwszy rok działalności.

- Prośba o fundusze: Ułóż kompleksowe oświadczenie o tym, ile pieniędzy będziesz potrzebował od pożyczkodawcy, w tym najlepsze szacunki na temat tego, kiedy będzie spłacony.

- Załącznik: Załącznik służy jako miejsce elementów, które nie pasują do żadnej innej sekcji, ale czujesz, że jest ważne, aby pokazać kredytodawców, aby dać im pełny obraz Ciebie i Twojego celu. Elementy takie jak życiorysy, wycinki z mediów, które możesz mieć, i zdjęcia potencjalnych miejsc mogą się tu znaleźć.

Franczyzodawca jest doskonałym źródłem w wypełnianiu tego kroku, ponieważ wiele potrzebnych informacji można znaleźć w FDD. Niektórzy franczyzodawcy ujawniają nawet potencjalne dane dotyczące zarobków oparte na historycznych wynikach franczyzobiorców w systemie (pozycja 19). Ponadto niektórzy franczyzodawcy udostępniają potencjalnym franczyzobiorcom zarys biznesplanu do wykorzystania.

Więcej informacji można znaleźć w naszym przewodniku na temat tworzenia biznesplanu dla franczyzy.

Kredyty SBA

W poszukiwaniu opcji finansowania dla Twojej franczyzy, prawdopodobnie natkniesz się na franczyzy, które stwierdzają, że są „zatwierdzone przez SBA” lub coś w tym stylu.

Niestety, ten zwrot nie oznacza, że automatycznie otrzymasz finansowanie z Small Business Administration (SBA), jeśli franczyzodawca zatwierdzi Cię do swojego systemu franczyzowego. W rzeczywistości SBA wcale nie pożycza pieniędzy bezpośrednio. Agencja oferuje częściowe gwarancje dla kredytów dla banków, które uczestniczą w jej programach.

Aprobata SBA odnosi się do kroków podjętych przez franczyzodawców, aby proces kredytowy był jak najkrótszy dla ich potencjalnych franczyzobiorców. Podczas procesu składania wniosku kredytowego kredytodawcy muszą zweryfikować osobę, której przekazują swoje pieniądze, jak również system biznesowy, który chce ona prowadzić. W sytuacji franczyzy oznacza to weryfikację franczyzobiorcy i samego systemu franczyzowego.

Franczyzy, które otrzymały zgodę SBA, deklarują, że przeszły przez formalny proces z SBA, zasadniczo wstępnie sprawdzając się pod kątem przyszłych wniosków kredytowych. W rezultacie, proces kredytowy SBA jest uproszczony lub usprawniony dla franczyzobiorcy – a nie całkowicie uniknięty. Potencjalny franczyzobiorca nadal musi udowodnić, że jest dobrym kandydatem do pożyczki.

To jest podobne do TSA Pre-check na lotnisku. Podróżni z TSA Pre-check nadal muszą przechodzić przez ochronę, ale ponieważ już zarejestrowali się w odpowiednich organach, nie muszą spędzać tyle czasu na przechodzeniu przez linię bezpieczeństwa, co zwykli podróżni.

Kredyty SBA są powszechną formą finansowania zewnętrznego dla franczyzobiorców. Na przykład w 2016 r. około 5 500 firm franczyzowych korzystało z kredytów zabezpieczonych przez SBA na łączną kwotę około 770 mln USD.

Około 10% wszystkich kredytów SBA jest przeznaczonych dla franczyzobiorców, a ich maksymalna wysokość to 2 mln USD na kredyt. Najczęstszą pożyczką SBA dla franczyzobiorców jest pożyczka General Small Business 7(a). Aby uzyskać więcej informacji na temat tego programu kredytowego, odwiedź jego stronę w witrynie internetowej SBA.

Inne formy finansowania franczyzy

Poniżej przedstawiono inne sposoby finansowania marzeń o franczyzie przez przyszłych właścicieli franczyzy, poza tradycyjną drogą kredytową. Podano również krótkie, prawdziwe przykłady tego, jak niektórzy franczyzobiorcy wykorzystali różne metody, aby zdobyć fundusze niezbędne do osiągnięcia celu, jakim jest posiadanie franczyzy.

Finansowanie przez franczyzodawcę

Sprawdź punkt 10 FDD, aby dowiedzieć się, czy franczyzodawca oferuje opcje finansowania swoim franczyzobiorcom lub współpracuje z podmiotami stowarzyszonymi, aby pomóc franczyzobiorcom w uzyskaniu finansowania. Choć nadal nie jest to większość, coraz więcej franczyz zapewnia franczyzobiorcom pomoc finansową, aby walczyć z obecnym napiętym środowiskiem kredytowym. Przykłady poniżej są dokładne według FDD z 2018 r. każdej odpowiedniej franczyzy:

- Anytime Fitness: Ma ustalenia z wieloma zewnętrznymi pożyczkodawcami sprzętu, którzy zapewniają finansowanie franczyzobiorcom, jeśli spełniają oni kwalifikacje. Franczyzodawca ma również dwa bezpośrednie programy finansowania, które oferują finansowanie kwalifikującym się franczyzobiorcom, aby pomóc w finansowaniu ulepszeń najemców, z których jeden jest przeznaczony dla nowych franczyzobiorców, a drugi dla istniejących franczyzobiorców, którzy odnawiają swoją franczyzę.

- MaidPro: Może oferować finansowanie kwalifikowanym przyszłym franczyzobiorcom posiadającym zdolność kredytową na zakup Select Market w wysokości 5 000 USD początkowej opłaty franczyzowej oraz linię kredytową do 20 000 USD, która może być wykorzystana na poczet przyszłych płatności zgodnie z zaleceniami franczyzodawcy.

- Signal 88 Security: Oferuje franczyzobiorcom finansowanie ich „zwykłych, uzasadnionych i koniecznych wydatków biznesowych”, gdy franczyzobiorcy rozpoczną prowadzenie swojej działalności objętej franczyzą. Franczyzodawca może również, od czasu do czasu i na prośbę franczyzobiorcy, pomóc mu w uzyskaniu finansowania od osoby trzeciej na całość lub część jego inwestycji.

W punkcie 10 dowiesz się również, czy franczyzodawca pomoże zagwarantować kredyt franczyzobiorcy lub weźmie na siebie odpowiedzialność za spłatę części kredytu, jeśli franczyzobiorca nie będzie w stanie go spłacić.

Studium przypadku finansowania przez franczyzodawcę: Remi Tessier, z dobrym wynikiem kredytowym i solidnymi osiągnięciami jako biznesmen, myślał, że łatwo mu będzie pozyskać finansowanie na franczyzę Marco’s Pizza w Warner Robins w stanie Georgia. Jednak tak nie było.

Nie podobały mu się warunki, które zostały przedstawione po przejściu przez proces kredytowy z wieloma bankami, posuwając się aż do nazwania ich „oburzającymi”. W związku z tym zwrócił się o pomoc do swojego franczyzodawcy, Marco’s Pizza. Dzięki programowi leasingowemu firmy otrzymał w końcu 250 000 USD na pokrycie początkowych kosztów otwarcia pizzerii.

Rodzina i przyjaciele

Są dwa główne sposoby pozyskiwania finansowania przez potencjalnych franczyzobiorców od rodziny i/lub przyjaciół. Pierwszy z nich polega na tym, że członek rodziny lub przyjaciel dołącza do franczyzy jako partner, dzieląc się obciążeniem finansowym i operacyjnym biznesu – a także zyskami, które z niego płyną. Po drugie, członek rodziny lub przyjaciel oferuje pożyczkę, którą franczyzobiorca spłaca.

Przed zaakceptowaniem pieniędzy w każdym z tych scenariuszy, stwórz umowę ze wszystkimi zaangażowanymi stronami, określającą warunki i zasady porozumienia na piśmie. Zdecydowanie rozważ zatrudnienie profesjonalnej pomocy prawnika przy sporządzaniu umowy, aby wszystkie strony były sprawiedliwie chronione.

Umowy z członkami rodziny lub przyjaciółmi nie powinny różnić się w konstrukcji od umów podpisywanych z „normalnymi” partnerami biznesowymi. Celem jest, aby mieć jasność co do oczekiwań, aby zmniejszyć potencjał zranionych uczuć w dół drogi.

Finansowanie od rodziny i przyjaciół studium przypadku: kiedy Sandip Patel przeniósł się do Stanów Zjednoczonych był „niestabilny finansowo nie chciał pracować dla nikogo.” Miał pragnienie posiadania franczyzy Dunkin’ Donuts, ale musiał znaleźć sposób, aby dojść do początkowej inwestycji. Znalazł pożyczkodawcę w swoim kuzynie, już franczyzobiorca Dunkin’ Donuts, który pożyczył mu 120.000 dolarów, aby rozpocząć.

Zaleceniem Sandipa dla innych przyszłych franczyzobiorców jest dokładne rozważenie i zaplanowanie przed przyjęciem pożyczki lub wejściem w partnerstwo z rodziną (lub przyjaciółmi). „Miałem odpowiednią dokumentację i wszystko było dogłębnie przemyślane. Mam solidne relacje z moją rodziną.”

Internetowe rynki i pośrednicy

W dzisiejszych czasach przyszli franczyzobiorcy mogą połączyć się z kredytodawcami online. Popularną z tych stron jest Boefly. Boefly działa podobnie jak portal randkowy.

Po utworzeniu konta, kredytobiorcy na Boefly tworzą wniosek kredytowy, który jest dopasowywany do „kompatybilnych kredytodawców” z 5 000 kredytodawców i banków systemu. Stamtąd pożyczkobiorcy i potencjalni pożyczkodawcy kontaktują się ze sobą, finalizując w ten sposób proces kredytowy. Franczyzobiorcy z Toppers Pizza, Great Clips, Subway, Pizza Hut i więcej wykorzystali Boefly do finansowania swoich przedsięwzięć franczyzowych.

Innym rynkiem finansowym, z którego mogą korzystać franczyzobiorcy jest Biz2Credit. Biz2Credit pomaga przedsiębiorcom zabezpieczyć finansowanie działalności franczyzowej poprzez sieć setek kredytodawców za pośrednictwem profili online. Według firmy, może ona zorganizować kredyty SBA, tradycyjne kredyty bankowe, linie kredytowe dla firm, finansowanie sprzętu, kredyty na zakup biznesu, kredyty na nieruchomości komercyjne, refinansowanie i zaliczki gotówkowe dla handlowców. Dodatkowo, istnieją specjalne programy kredytowe dostępne przez Biz2Credit dla kobiet, weteranów i mniejszości.

Jeszcze inna opcja pośrednika do znalezienia finansowania jest FranFund, który pozycjonuje się jako „concierge” procesu finansowania. Ludzie, którzy korzystają z usługi są sparowane z konsultantem finansowym, który prowadzi ich przez proces finansowania, w tym dowiedzieć się, która opcja będzie działać najlepiej dla nich.

Online marketplace studium przypadku: Les i Claudia Davis, założyciele firmy produkującej opakowania, chcieli poszerzyć swój portfel biznesowy o franczyzę mrożonego jogurtu TCBY.

Dzięki wcześniejszym doświadczeniom ten duet małżonków rozumiał proces finansowania i starał się, aby ich najnowsze przedsięwzięcie było jak najmniej uciążliwe. Skonsultowali się ze swoim franczyzodawcą w sprawie finansowania, a TCBY poleciło im BoeFly. Po utworzeniu wniosku o pożyczkę na stronie internetowej BoeFly, otrzymali kilka zapytań od zainteresowanych pożyczkodawców. Po dokładnym przeanalizowaniu ofert z całego kraju wybrali bank znajdujący się w pobliżu, w Richmond w stanie Wirginia.

„Jako przedsiębiorcy, Les i ja nauczyliśmy się, jak wiele wydajności i zaradności wymaga proces rozpoczynania działalności i zastosowaliśmy to w naszych poszukiwaniach finansowania, gdy przygotowywaliśmy się do otwarcia naszego pierwszego sklepu z mrożonymi jogurtami” – mówi Claudia. „Znaleźliśmy BoeFly jako idealne rozwiązanie, które zaoferowało nam wiele opcji finansowania i połączyło nas z bankiem w naszej okolicy.”

Konta emerytalne

Ta metoda jest ryzykowna, ale niektórzy ludzie znaleźli z nią sukces. Zamiast wcześniejszego wycofania pieniędzy z 401K lub IRA, co prawdopodobnie będzie podlegało dodatkowym podatkom, można założyć korporację C, która będzie właścicielem i operatorem firmy. Po założeniu korporacji C, możesz przenieść pieniądze do programu udziału w zyskach (lub akcjach) tej korporacji. Pieniądze w ramach tego programu mogą być następnie zainwestowane we franczyzę.

Jak wspomniano wcześniej, finansowanie franczyzy z pieniędzmi przeznaczonymi na emeryturę jest ryzykowne. Jeśli biznes nie wypali, możesz mieć znacznie mniej pieniędzy, jeśli w ogóle, do upadku z powrotem na. Jeśli rozważasz tę opcję, najważniejsze jest, aby porozmawiać z księgowym, aby uniknąć kar od IRS. BeneTrends Financial jest firmą, która specjalizuje się w pomaganiu przyszłym właścicielom małych firm w wykorzystaniu funduszy emerytalnych do finansowania swoich marzeń.

Studium przypadku konta emerytalnego: Dla Glenna Burrella posiadanie franczyzy dało mu możliwość przejścia na emeryturę z branży usług finansowych w New Jersey i zmiany kariery zawodowej. „Chciałem mieć własny biznes, a franczyza była dla mnie najlepszym rozwiązaniem” – mówi. Po kilku miesiącach poszukiwań wylądował w branży technologicznej jako franczyzobiorca CMIT Solutions, firmy świadczącej usługi doradztwa informatycznego i wsparcia komputerowego. Według Glenna, wykorzystanie jego funduszu emerytalnego jako ścieżki do własności franczyzy pasowało do jego sytuacji, ponieważ „zamiast inwestować w inne rzeczy, widziałem okazję do inwestowania w siebie. Nie musiałem się martwić o pożyczki, odsetki, czy kredyty operacyjne. Moje doświadczenie w finansowaniu było bardzo łatwym i oczywistym wyborem – w przeciwieństwie do innych alternatyw – ponieważ te fundusze były w moim planie 401(k).” Proces finansowania jego franczyzy z jego funduszy emerytalnych zajęło Glenn około czterech do sześciu tygodni. Glenn radzi innym poszukującym finansowania franczyzy, aby „upewnili się, że przeprowadzili due diligence. Dokładnie zbadajcie model biznesowy. Jeśli możesz sobie pozwolić na nadmiar środków, zwłaszcza z 401(k), zrób to. To jest lepsze niż się skrócić.” Nie zapomnij, że istnieje również wiele małych kredytów biznesowych i dotacji tam. Zacznij od tej listy z SBA, i nie poddawaj się w poszukiwaniu finansowania swojego marzenia o własności franczyzy. .Sugerowane lektury: